アクティブ運用とパッシブ運用を巡る議論は長年続いている。どちらのアプローチにも利点があるが、これは見掛け以上に重要な問題をはらんでいる。パッシブ運用一辺倒になり、アクティブ運用を十分に活用していない投資家は、大きなリスクに直面する可能性がある。

パッシブ運用が多くの投資家のポートフォリオにとって重要な役割を果たしていることに異論を唱える人はいない。特に過去10年はそう言える。パッシブ戦略は低コストで市場にアクセスする方法を提供している。しかし、パッシブ運用の近年の爆発的な伸びは、かつてアクティブ運用がその絶頂時に直面したのと同様の構造的な歪みを引き起こしている(以前の記事『アクティブ運用はなぜ失敗したか…そして失敗しなかったか』ご参照)。

特に近年パッシブ運用の代表的な金融商品になっているのがETF(上場投資信託)である。ETFとは特定の指数に連動する金融商品で、投資信託と違い取引所に上場しているため、株式のようにリアルタイムで取引が可能だ。対応する指数も様々で、株式から債券、またバランス型の指数に連動する商品等がリリースされている。

ETFの価格、すなわち基準価額は、投資信託と同様に持っている資産の時価によって計算される。一方でETFはリアルタイムで、取引所で売買できるため、通常の投資信託とは違いリアルタイムに変動する市場価格で取引することが可能だ。ただし、実際の資産価値は基準価額と等しいため、多くの場合は基準価額に近い価格で取引されている。

一方で、個人ではアクセスしにくい市場(例えば一部の新興国市場やフロンティア市場)の指数に連動するETFの場合は、基準価額にプレミアムがついた高値の市場価格で取引される場合もある。また、取引額が小さいETFは、需給によって市場価格と基準価額にかい離が生まれてくる。この場合、ETFの市場価格は基準価額に比べて割高になるケースが多い。なお、一般的な非上場の投資信託の場合、売買は基準価額によって行われるため、このような価格が資産に比べて割高になる現象は起きない。

今日、約1,800本に上る上場投資信託(ETF)が、米国株全体の半分に満たない時価総額50億米ドル以上の主要銘柄に投資している。ETF市場の成長は鈍化する兆しを見せていないため、特定の銘柄や市場セグメントへの投資の集中に拍車がかかる見通しだ。このように、パッシブ運用に大量の資金が流入するのに伴い、市場の一部に歪みが生じ始めている。パッシブ戦略に組み入れられることの多い銘柄は株価が一段と不安定化し、お互いの相関性も高まっている。その動きはどちらも増幅されつつあるようだ。

投資家のリスクを増大させている要因は以下の4つに大別できる。

- 人気集中: 他の投資家に追随する投資家が多くなると、特定の銘柄やセクターへの集中が強まってしまう傾向がある。そして、次の3つの要因はこうした集中傾向を悪化させている。

- 脆弱性: 特定の市場セグメントや取引に特化している投資家は、特定の結果を期待しているケースが多い。期待が外れた場合は皆速やかにポジションを手仕舞おうとするので、大量の売り注文が殺到するリスクがある。

- 流動性: パニックに陥った群衆が出口に殺到すると、買い方が足りなくなり、流動性問題が生じる。流動性が干上がった時、出口のドアは見つかるだろうか。パッシブ投資家はドアを開けるためにどれだけの費用を支払うことになるのだろうか?

- 指数による束縛: ETFに投資しているパッシブ投資家は、望ましくない銘柄であっても指数に含まれていれば購入せざるを得ず、収益力などから見て割高な銘柄を保有することになる。また、ある銘柄から手を引きたいと思った場合、指数を構成する銘柄すべてを売却せざるを得ない。魅力の高い銘柄も含めて。

バブルが崩壊すると何が起きるか?

2018年2月の株式市場の調整は、あまりに多くの投資家があまりに多額の資金をパッシブ運用につぎ込んでいる中で資金の流れが逆転するとどうなるかを如実に示した。

シカゴ・オプション取引所(CBOE)のVIX指数(オプション価格から算出される、市場のボラティリティを測る代表的な指標)が最近、過去最低に近い水準まで低下した際、多くの投資家がVIX指数に対しショート・ポジションを取っていた。ボラティリティがしばらく低水準にとどまることに賭けていたのだ。しかし、株式市場が下落するとボラティリティが急騰し、VIX指数は1週間で4倍に跳ね上がった。その結果、VIX指数でショート・ポジションを取っていたパッシブ投資は大きな打撃を被ることになった。

取引が集中するのはVIX指数に対するショート・ポジションのような特殊な取引だけとは限らない。2015年には、医薬品の価格設定を巡る懸念をきっかけにヘルスケア銘柄が幅広く売り浴びせられた。その1年後には、原油およびガスの価格下落を受けてハイイールド債市場が急落した。エネルギー企業が発行した高利回り社債に群がっていた投資家はパニックに陥り、出口に殺到した、だが、逃げ出すのは至難の業で、コストも高くついた。

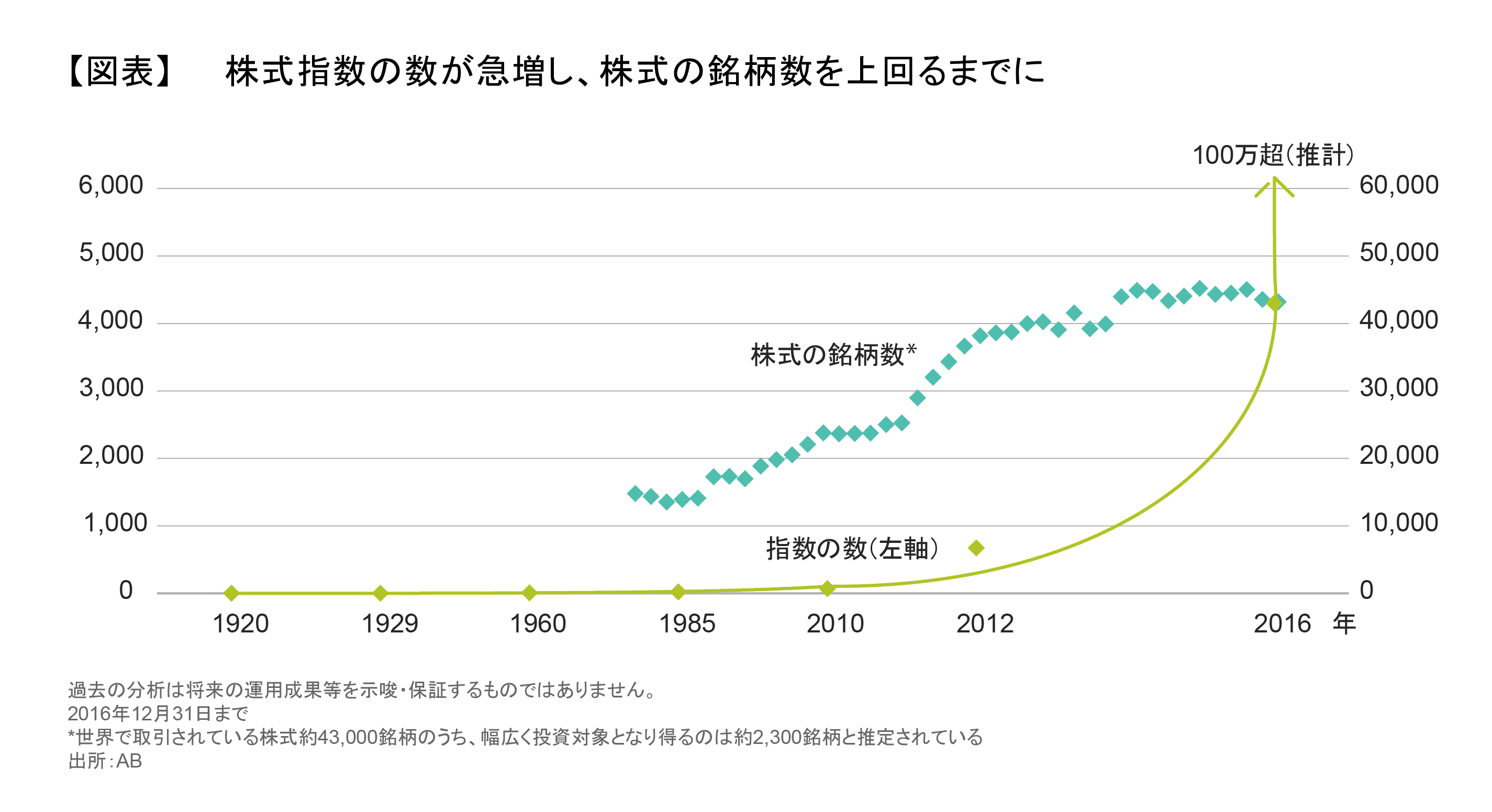

パッシブ運用は依然として拡大を続けている。パッシブ運用は指数の動きに連動するものであるため、指数ビジネスは活況を呈している。一部の推計では、今や指数の数は100万を超えている(図表)。その多くは株価指数で、これらの指数に連動するパッシブ・ファンドが多数設定されている。

このパッシブ運用ブームは、まだ真の試練にさらされたことがない。これまではETFやパッシブ・ファンドからの大規模な資金流出が生じていないため、これほど多くのパッシブ運用によるエクスポージャーが重なり合うことでどれだけ危険が膨らんでいるのか、あるいはそうした資金流出によってパッシブ・ファンドに保有される株式がどのような影響を受けるのかは誰にもわからない。

わかっているのは、パッシブ運用に巨額の資金が流れ込んでおり、ありとあらゆる種類の指数やETFが存在することである。

投資家のポートフォリオにとって、アクティブ運用と同様にパッシブ運用にも大きな存在意義があることは間違いない。しかし、パッシブ運用のリスクが高まっている今、過度にパッシブ運用に傾倒し、十分なアクティブ運用を行わないことは、リスクの高い投資になりかねない。

当資料は、アライアンス・バーンスタイン・エル・ピーのCONTEXTブログを日本語訳したものです。

オリジナルの英語版はこちら

本文中の見解はリサーチ、投資助言、売買推奨ではなく、必ずしもアライアンス・バーンスタイン(以下、「AB」)ポートフォリオ運用チームの見解とは限りません。本文中で言及した資産クラスに関する過去の実績や分析は将来の成果等を示唆・保証するものではありません。

当資料は、2018年4月3日現在の情報を基にアライアンス・バーンスタイン・エル・ピーが作成したものをアライアンス・バーンスタイン株式会社が翻訳した資料であり、いかなる場合も当資料に記載されている情報は、投資助言としてみなされません。当資料は信用できると判断した情報をもとに作成しておりますが、その正確性、完全性を保証するものではありません。また当資料の記載内容、データ等は作成時点のものであり、今後予告なしに変更することがあります。当資料で使用している指数等に係る著作権等の知的財産権、その他一切の権利は、当該指数等の開発元または公表元に帰属します。当資料中の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。アライアンス・バーンスタインおよびABはアライアンス・バーンスタイン・エル・ピーとその傘下の関連会社を含みます。アライアンス・バーンスタイン株式会社は、ABの日本拠点です。

当資料についてのご意見、コメント、お問い合せ等はjpmarcom@editalliancebernsteinまでお寄せください。

「株式」カテゴリーの最新記事

「株式」カテゴリーでよく読まれている記事

アライアンス・バーンスタインの運用サービス

アライアンス・バーンスタイン株式会社

金融商品取引業者 関東財務局長(金商)第303号

https://www.alliancebernstein.co.jp/

- 加入協会

-

一般社団法人投資信託協会

一般社団法人日本投資顧問業協会

日本証券業協会

一般社団法人第二種金融商品取引業協会

当資料についての重要情報

当資料は、投資判断のご参考となる情報提供を目的としており勧誘を目的としたものではありません。特定の投資信託の取得をご希望の場合には、販売会社において投資信託説明書(交付目論見書)をお渡ししますので、必ず詳細をご確認のうえ、投資に関する最終決定はご自身で判断なさるようお願いします。以下の内容は、投資信託をお申込みされる際に、投資家の皆様に、ご確認いただきたい事項としてお知らせするものです。

投資信託のリスクについて

アライアンス・バーンスタイン株式会社の設定・運用する投資信託は、株式・債券等の値動きのある金融商品等に投資します(外貨建資産には為替変動リスクもあります。)ので、基準価額は変動し、投資元本を割り込むことがあります。したがって、元金が保証されているものではありません。投資信託の運用による損益は、全て投資者の皆様に帰属します。投資信託は預貯金と異なります。リスクの要因については、各投資信託が投資する金融商品等により異なりますので、お申込みにあたっては、各投資信託の投資信託説明書(交付目論見書)、契約締結前交付書面等をご覧ください。

お客様にご負担いただく費用

投資信託のご購入時や運用期間中には以下の費用がかかります

- 申込時に直接ご負担いただく費用…申込手数料 上限3.3%(税抜3.0%)です。

- 換金時に直接ご負担いただく費用…信託財産留保金 上限0.5%です。

- 保有期間に間接的にご負担いただく費用…信託報酬 上限2.068%(税抜1.880%)です。

その他費用:上記以外に保有期間に応じてご負担いただく費用があります。投資信託説明書(交付目論見書)、契約締結前交付書面等でご確認ください。

上記に記載しているリスクや費用項目につきましては、一般的な投資信託を想定しております。費用の料率につきましては、アライアンス・バーンスタイン株式会社が運用する全ての投資信託のうち、徴収するそれぞれの費用における最高の料率を記載しております。

ご注意

アライアンス・バーンスタイン株式会社の運用戦略や商品は、値動きのある金融商品等を投資対象として運用を行いますので、運用ポートフォリオの運用実績は、組入れられた金融商品等の値動きの変化による影響を受けます。また、金融商品取引業者等と取引を行うため、その業務または財産の状況の変化による影響も受けます。デリバティブ取引を行う場合は、これらの影響により保証金を超過する損失が発生する可能性があります。資産の価値の減少を含むリスクはお客様に帰属します。したがって、元金および利回りのいずれも保証されているものではありません。運用戦略や商品によって投資対象資産の種類や投資制限、取引市場、投資対象国等が異なることから、リスクの内容や性質が異なります。また、ご投資に伴う運用報酬や保有期間中に間接的にご負担いただく費用、その他費用等及びその合計額も異なりますので、その金額をあらかじめ表示することができません。上記の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。