中国は低コスト製品の供給源とみなされがちだが、今日では多くの中国企業が世界で通用するブランドを構築しており、国内市場では海外ブランドを凌駕するところまで来ている。しかし、そうした事実は投資家から十分に理解されていない。

ブランドは事業基盤を強固にしてゆく上で不可欠な要素である。支配的なブランドを持つ企業は圧倒的な競争力と価格支配力を手に入れることができる。しかし、中国投資の経験が不足している投資家は、目先の業績ばかりに焦点を当て、目に見えにくい中国企業のブランド価値を過小評価する傾向がある。中国の消費者が欧米ブランドよりも国内ブランドを好む傾向がますます強まっていることを考えれば、それは大きな見落としである。

世界ランキングで中国企業が台頭

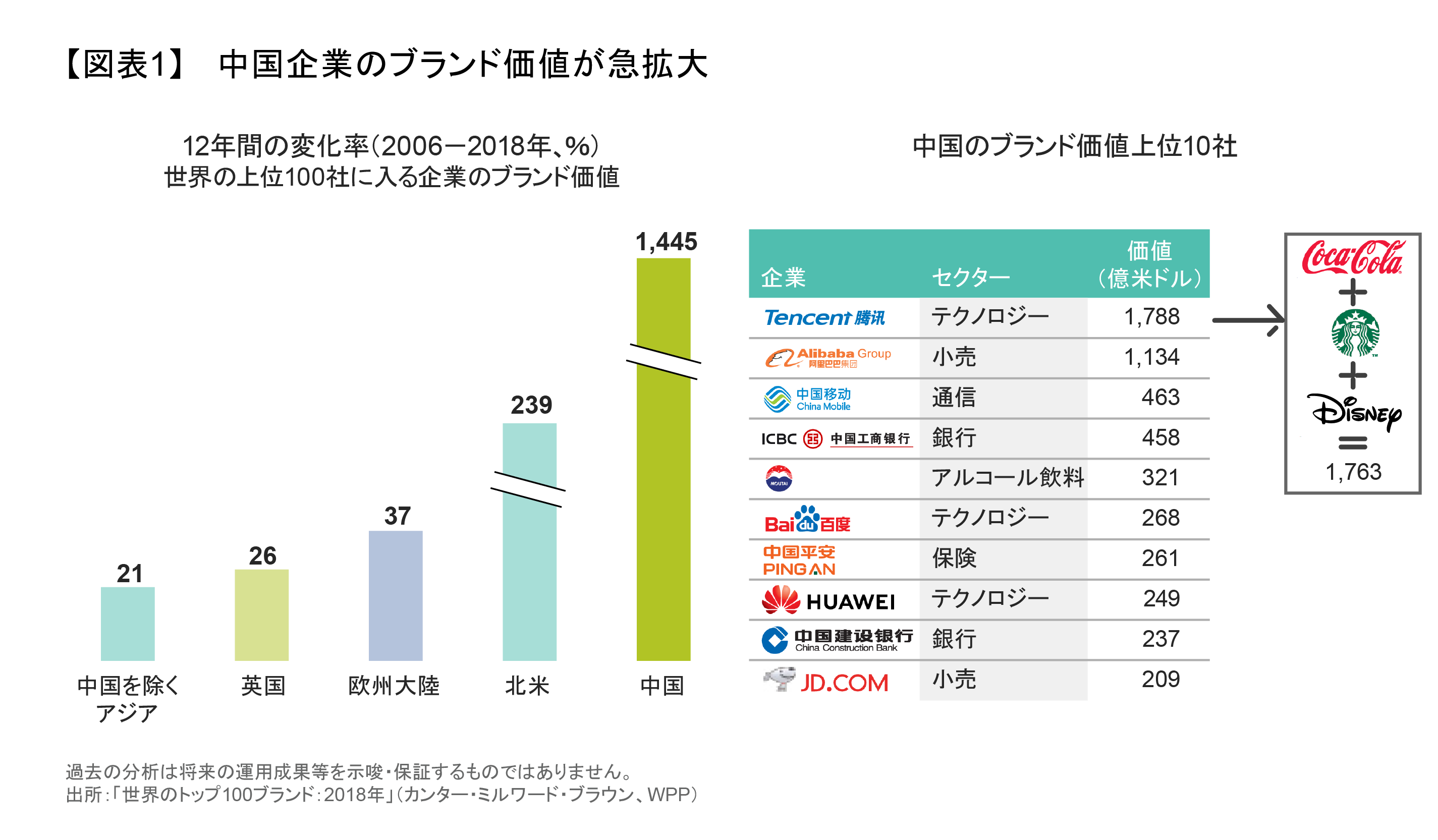

投資家が企業業績を予測する際、通常はブランド分析までは取り入れない。しかし、中国における国内ブランドの価値の急拡大は、企業の長期的な潜在成長力を左右する重要な要素となっている。実際、英国の広告代理店グループのWPPが最近発表したレポートによると、今や世界のブランド価値上位100社に中国企業が15社も入っている(『Most Valuable Global Brands 2018』『世界のトップ100ブランド:2018年』(英語)ご参照)。アリババ・グループとテンセントの2社に至っては、上位10ブランドの仲間入りを果たしている。巨大インターネット企業であるテンセントのブランド価値は、米国を象徴する3つのブランドであるコカ・コーラ、ディズニー、スターバックスの合計を上回っている。

世界の上位100ブランドに入っている中国企業のブランド価値の総額は、中国企業が初めてリスト入りした12年前から14倍に拡大し、その伸び率は先進国のブランドを大幅に上回っている(図表1)。また、中国企業は世界のトップ100ブランドの価値総額の14%を占めている。

こうしたトレンドは、投資家にとって目を向ける価値がある。WPPによると、強力なブランドを持った企業の株価はS&P 500指数やMSCI ワールド指数を大幅にアウトパフォームしている。新興国市場におけるグロース株投資家としてのABの経験に基づけば、競争力を通じてビジネスを守る能力を持った企業を発掘することは成功のカギを握るが、強力なブランドはまさしくそうした能力となる。

スマートフォンの戦い: アップル、サムスン電子が中国勢に敗北

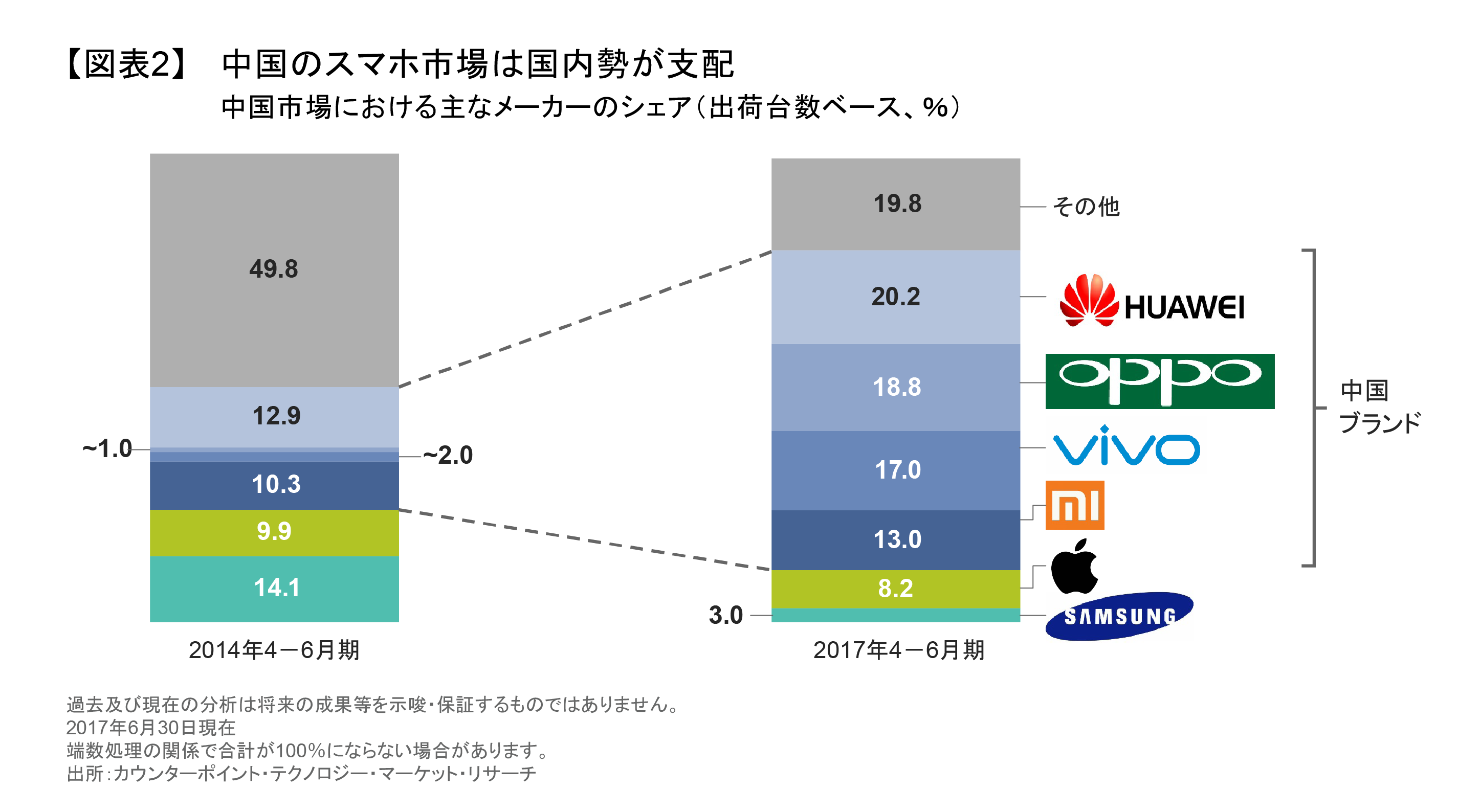

中国の携帯電話市場は興味深いケーススタディとなる。2014年には、韓国のサムスン電子が14%の市場シェアを握り、中国市場でトップの座を占めていた。しかし、同社はその後、華為技術(ファーウェイ)、OPPO、Vivoなどの中国企業に打ち負かされた(図表2)。これらの中国勢は、はるかに低価格で同じような製品を提供したほか、国内の消費者をよく理解していた。例えば、「自撮り」に熱中する国内ユーザーのニーズに応えて高解像度のフロント・カメラを搭載したほか、より多様なカラーの選択肢を用意したのだ。

現在の中国スマホ市場では、国内勢が69%のシェアを握っているのに対し、アップルとサムスン電子のシェアは合わせても11%に過ぎない。中国製スマホは、世界の大手メーカー製品を十分代替し得る品質の商品としてブランドを確立することにより、国内で成長を続けると同時に海外でも市場を拡大できると見られる。

電子商取引ブランドも中国企業が支配

中国では、インターネット事業のブランドも国内企業が上位を占めている。例えば、電子商取引大手のアリババはB-to-C市場(企業と消費者の取引)の60%以上を支配している。アリババの共同創設者であるジャック・マー氏は以前、同社が成功を収めたのは顧客獲得コストが低かった時に事業を拡大したからだと説明していた。今新たなライバル企業が顧客基盤を構築するには、多額の資金を投じる必要があるが、アリババはそのブランド力によって労せずしてバーチャルな店舗の入口に顧客を呼び寄せており、さらに実店舗を用いた小売、電子決済、クラウド・サービスといった新規ビジネスへと事業を拡大している。

貴州茅台酒:ブームに沸く白酒ブランド

中国ブランドの革命はテクノロジー分野だけには留まらない。大手白酒メーカー貴州茅台酒の時価総額は、アルコール飲料会社としては世界最大となる1,280億米ドルに達し、第2位のディアジオの900億米ドルを大きく引き離している。貴州茅台酒の白酒は500ミリリットル入り1本当たり290米ドルもする。

貴州茅台酒のブランド価値は2018年時点で320億米ドルに上ると推定されているが、同社の広告費は売上高対比でわずか5%に留まり、欧米の同業他社と比べはるかに低い。一方、純利益率は54%と、ディアジオの倍以上に達している。

白物家電でも、美的集団やハイアールなどの中国企業グループが製品の品質改善や研究開発(R&D)投資を進め、先進国の競争相手からシェアを奪っている。中国ブランドは2016年時点で冷蔵庫市場の85%、エアコン市場では70%のシェアを獲得している。一部の企業は海外への事業拡大のため海外ブランドを買収している 。

ブランドが投資家にとって重要な理由

中国以外では、こうした中国企業のブランド力は過小評価されているようだ。それはおそらく、それらの企業を正当に評価するにはブランドを体験する必要があるからだろう。サムスン電子が質の悪い製品を低コストで生産するメーカーから世界のトップブランドに進化しつつあることを投資家が認識するまでには何年もかかった。日本の自動車ですら、米国では多数のドライバーが品質の改善を実際に自分で体験するまでは品質が劣ると考えられていた時期があった。

今日では多くの中国企業が品質の高い製品を生産し、優れたサービスを提供しているが、それは欧米の投資家の目には届いていない。その結果、投資家はブランド力がいかに価格支配力を高め、顧客獲得コストを押し下げているかについて、十分理解していない可能性がある。これらはいずれも利益率を押し上げる要因となる。そして、それは持続的な利益成長を支え、ひいては株価リターンの向上に寄与する。

潜在的な利益拡大能力を踏まえれば、中国のブランドは過小評価されていると考えられる。生活必需品セクターでは、中国企業上位10社の株価バリュエーションは先進国の上位10社に比べ約11%高いにすぎないが、中国企業の成長率見通しは先進国企業の倍以上に達している(図表3)。

このところ中国に関しては、投資家の多くが米国との貿易戦争に目を奪われている。しかし、中国の経済成長をけん引している国内の消費産業にとっては、そうした懸念とはおおむね関係ない。台頭しつつある中国企業の優れたブランド力をしっかり理解すれば、投資家は時間の試練に耐え得る真の成長力を持つ企業を見定めることができるだろう 。

当資料は、アライアンス・バーンスタイン・エル・ピーのCONTEXTブログを日本語訳したものです。

オリジナルの英語版はこちら

本文中の見解はリサーチ、投資助言、売買推奨ではなく、必ずしもアライアンス・バーンスタイン(以下、「AB」)ポートフォリオ運用チームの見解とは限りません。本文中で言及した資産クラスに関する過去の実績や分析は将来の成果等を示唆・保証するものではありません。

当資料は、2018年9月7日現在の情報を基にアライアンス・バーンスタイン・エル・ピーが作成したものをアライアンス・バーンスタイン株式会社が翻訳した資料であり、いかなる場合も当資料に記載されている情報は、投資助言としてみなされません。当資料は信用できると判断した情報をもとに作成しておりますが、その正確性、完全性を保証するものではありません。また当資料の記載内容、データ等は作成時点のものであり、今後予告なしに変更することがあります。当資料で使用している指数等に係る著作権等の知的財産権、その他一切の権利は、当該指数等の開発元または公表元に帰属します。当資料中の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。個々のロゴマーク、ブランド、その他商標は個々の権利の所有者に帰属します。当資料においては例示のみを目的としており、各商標保有者の商品の推薦、スポンサーを目的としたり、商標所有者との提携や資本関係を示すものではありません。アライアンス・バーンスタインおよびABはアライアンス・バーンスタイン・エル・ピーとその傘下の関連会社を含みます。アライアンス・バーンスタイン株式会社は、ABの日本拠点です。

当資料についてのご意見、コメント、お問い合せ等はjpmarcom@alliancebernstein.comまでお寄せください。

「株式」カテゴリーの最新記事

「株式」カテゴリーでよく読まれている記事

アライアンス・バーンスタインの運用サービス

アライアンス・バーンスタイン株式会社

金融商品取引業者 関東財務局長(金商)第303号

https://www.alliancebernstein.co.jp/

- 加入協会

-

一般社団法人投資信託協会

一般社団法人日本投資顧問業協会

日本証券業協会

一般社団法人第二種金融商品取引業協会

当資料についての重要情報

当資料は、投資判断のご参考となる情報提供を目的としており勧誘を目的としたものではありません。特定の投資信託の取得をご希望の場合には、販売会社において投資信託説明書(交付目論見書)をお渡ししますので、必ず詳細をご確認のうえ、投資に関する最終決定はご自身で判断なさるようお願いします。以下の内容は、投資信託をお申込みされる際に、投資家の皆様に、ご確認いただきたい事項としてお知らせするものです。

投資信託のリスクについて

アライアンス・バーンスタイン株式会社の設定・運用する投資信託は、株式・債券等の値動きのある金融商品等に投資します(外貨建資産には為替変動リスクもあります。)ので、基準価額は変動し、投資元本を割り込むことがあります。したがって、元金が保証されているものではありません。投資信託の運用による損益は、全て投資者の皆様に帰属します。投資信託は預貯金と異なります。リスクの要因については、各投資信託が投資する金融商品等により異なりますので、お申込みにあたっては、各投資信託の投資信託説明書(交付目論見書)、契約締結前交付書面等をご覧ください。

お客様にご負担いただく費用

投資信託のご購入時や運用期間中には以下の費用がかかります

- 申込時に直接ご負担いただく費用…申込手数料 上限3.3%(税抜3.0%)です。

- 換金時に直接ご負担いただく費用…信託財産留保金 上限0.5%です。

- 保有期間に間接的にご負担いただく費用…信託報酬 上限2.068%(税抜1.880%)です。

その他費用:上記以外に保有期間に応じてご負担いただく費用があります。投資信託説明書(交付目論見書)、契約締結前交付書面等でご確認ください。

上記に記載しているリスクや費用項目につきましては、一般的な投資信託を想定しております。費用の料率につきましては、アライアンス・バーンスタイン株式会社が運用する全ての投資信託のうち、徴収するそれぞれの費用における最高の料率を記載しております。

ご注意

アライアンス・バーンスタイン株式会社の運用戦略や商品は、値動きのある金融商品等を投資対象として運用を行いますので、運用ポートフォリオの運用実績は、組入れられた金融商品等の値動きの変化による影響を受けます。また、金融商品取引業者等と取引を行うため、その業務または財産の状況の変化による影響も受けます。デリバティブ取引を行う場合は、これらの影響により保証金を超過する損失が発生する可能性があります。資産の価値の減少を含むリスクはお客様に帰属します。したがって、元金および利回りのいずれも保証されているものではありません。運用戦略や商品によって投資対象資産の種類や投資制限、取引市場、投資対象国等が異なることから、リスクの内容や性質が異なります。また、ご投資に伴う運用報酬や保有期間中に間接的にご負担いただく費用、その他費用等及びその合計額も異なりますので、その金額をあらかじめ表示することができません。上記の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。