2017年9月に安倍内閣が「人生100年時代構想会議」を設置して以来、「人生100年時代」という言葉への注目度が徐々に高まってきている。そのような中、2018年7月に金融庁が「高齢社会における金融サービスのあり方」を公表したことなども受け、金融機関を中心に「人生100年時代」に対応する商品やサービスの開発が本格化しているようだ。 その「人生100年時代」のコンセプトの中でも、特に注目されているのが『長生きリスク』ではないだろうか。「長生きがなぜリスクなのか? 長生きするのは喜ばしいことではないか」と思う人も多いかもしれないが、長生きはお金の観点から見ればリスク以外の何物でもない。なぜなら、老後の人生が長くなることによって、生きている最中に保有資産が底を尽き、それ以降は年金のみの慎ましい生活を強いられる可能性が高まるからだ。特に公的年金が老後の生活を支える力が弱まっている今こそ、「長生きリスク」を若いうちから自分事として真剣に捉え、何らかの対策を講じる必要があるだろう。

とはいうものの、この「長生きリスク」がどのようなものなのか、新しい概念であるため、イメージしづらい人も多いと思われる。そこで本稿では、簡単なシミュレーションを用いて「長生きリスク」がどのようなものなのか明らかにしたい。

長生きリスクとは?

「長生きリスク」を考える前提として、まず、退職時に3,000万円の金融資産があり、老後はここから「ゆとりある生活」をするために必要な金額である12.8万円を毎月引き出す場合を考える。この金額は、生命保険文化センターの算出した「ゆとりある老後生活費34.9万円(平成28年度)から、平成30年度の年金改定額に基づく夫婦二人の厚生年金22.1万円を差し引いたものである。ここでは、議論をシンプルにするために、投資対象資産を株式と債券のみとした上で、老後の資産配分の違いによって将来における資産残存確率がどのように変わるかを検証した。

まず下の図表1をご覧いただきたい。これは、リスク許容度がとても低く、老後に一貫して債券に100%投資する人の資産残存確率を示している。65歳で定年退職してから毎月12.8万円を引き出すと、80歳までは100%の確率で資産は残るが、90歳の資産残存確率は8.8%、100歳は0%となってしまう。つまり、80歳までは確実に生活資金が確保される一方で、90歳以上の生活資金は債券だけ(債券100%)ではほぼ賄えないことになる。

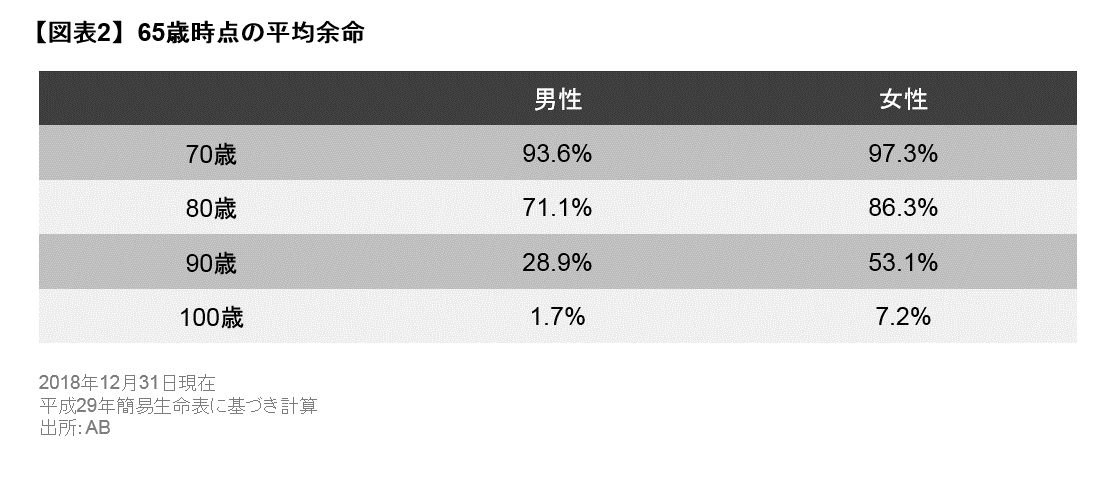

この結果を見ると、特に男性の中には、「自分は90歳までは生きないと思うから、債券だけで大丈夫」と思う人もいるかもしれない。そんな人ほど、まずは冷静になって下の図表2を見て欲しい。男性にとって90歳というと長生きしているイメージがあるかもしれないが、現時点の生命表では65歳まで生きた人の3割弱が90歳以上まで生きる可能性がある。また女性の場合には、半分以上が90歳以上まで生きるため、女性、もしくは妻のいる男性にとって、妻の90歳時点での資産残存確率が10%を下回っている状況は由々しき事態と言える。このような状態は、まさに「長生きリスク」にさらされていると言えるだろう。

リターンの高い株式で運用すればいいのか?

では、この事態から脱却するにはどうしたらよいのだろうか? 真っ先に思いつく方法は、債券よりも高いリターンが得られる株式のような資産に投資することによって資産を引き出しながらも増やしていくことで、資産寿命を延ばすことだろう。では、退職後に債券よりも高いリターンが期待できる株式に100%投資したらどうなるのだろうか?

図表3をご覧いただきたい。確かに株式であれば長期で高いリターンを得られる可能性が高まるため、90歳の資産残存確率は47.2%、100歳は29.9%となる。これだけ見ると、「株式の方が債券よりもよいではないか」と思ってしまうかもしれないが、少し待って欲しい。80歳時点での資産残存確率をみると、81%まで下がっていることにお気づきだろうか? 81%というと高い確率のようにみえるが、表現を変えれば5人に1人は資産が枯渇してしまうことを意味する。図表2を改めてみると、80歳時点の生存確率は、男性が71.1%、女性が86.3%とかなり高くなっており、5人に1人の資産が枯渇してしまう状況は、大きな危険をはらんでいると言えるだろう。なぜこのような結果になるかというと、株式はリターンが高いが、価格変動によるリスクも高いからだ。良い相場が続けばいいが、逆に悪い相場が続くと、かなり早期に資産が枯渇する可能性がある。

つまり、長生きリスクに対しては、債券のみ、株式のみでは適切に対処できないということだ。

当資料は、2018年12月31日現在の情報を基にアライアンス・バーンスタイン株式会社が作成した資料であり、いかなる場合も当資料に記載されている情報は、投資助言としてみなされません。当資料は信用できると判断した情報をもとに作成しておりますが、その正確性、完全性を保証するものではありません。また当資料の記載内容、データ等は今後予告なしに変更することがあります。当資料で使用している指数等に係る著作権等の知的財産権、その他一切の権利は、当該指数等の開発元または公表元に帰属します。アライアンス・バーンスタイン及びABはアライアンス・バーンスタイン・エル・ピーとその傘下の関連会社を含みます。アライアンス・バーンスタイン株式会社は、ABの日本拠点です。

当資料についてのご意見、コメント、お問い合せ等はjpmarcom@alliancebernstein.comまでお寄せください。

「個人の資産運用」カテゴリーの最新記事

「個人の資産運用」カテゴリーでよく読まれている記事

アライアンス・バーンスタインの運用サービス

アライアンス・バーンスタイン株式会社

金融商品取引業者 関東財務局長(金商)第303号

https://www.alliancebernstein.co.jp/

- 加入協会

-

一般社団法人投資信託協会

一般社団法人日本投資顧問業協会

日本証券業協会

一般社団法人第二種金融商品取引業協会

当資料についての重要情報

当資料は、投資判断のご参考となる情報提供を目的としており勧誘を目的としたものではありません。特定の投資信託の取得をご希望の場合には、販売会社において投資信託説明書(交付目論見書)をお渡ししますので、必ず詳細をご確認のうえ、投資に関する最終決定はご自身で判断なさるようお願いします。以下の内容は、投資信託をお申込みされる際に、投資家の皆様に、ご確認いただきたい事項としてお知らせするものです。

投資信託のリスクについて

アライアンス・バーンスタイン株式会社の設定・運用する投資信託は、株式・債券等の値動きのある金融商品等に投資します(外貨建資産には為替変動リスクもあります。)ので、基準価額は変動し、投資元本を割り込むことがあります。したがって、元金が保証されているものではありません。投資信託の運用による損益は、全て投資者の皆様に帰属します。投資信託は預貯金と異なります。リスクの要因については、各投資信託が投資する金融商品等により異なりますので、お申込みにあたっては、各投資信託の投資信託説明書(交付目論見書)、契約締結前交付書面等をご覧ください。

お客様にご負担いただく費用

投資信託のご購入時や運用期間中には以下の費用がかかります

- 申込時に直接ご負担いただく費用…申込手数料 上限3.3%(税抜3.0%)です。

- 換金時に直接ご負担いただく費用…信託財産留保金 上限0.5%です。

- 保有期間に間接的にご負担いただく費用…信託報酬 上限2.068%(税抜1.880%)です。

その他費用:上記以外に保有期間に応じてご負担いただく費用があります。投資信託説明書(交付目論見書)、契約締結前交付書面等でご確認ください。

上記に記載しているリスクや費用項目につきましては、一般的な投資信託を想定しております。費用の料率につきましては、アライアンス・バーンスタイン株式会社が運用する全ての投資信託のうち、徴収するそれぞれの費用における最高の料率を記載しております。

ご注意

アライアンス・バーンスタイン株式会社の運用戦略や商品は、値動きのある金融商品等を投資対象として運用を行いますので、運用ポートフォリオの運用実績は、組入れられた金融商品等の値動きの変化による影響を受けます。また、金融商品取引業者等と取引を行うため、その業務または財産の状況の変化による影響も受けます。デリバティブ取引を行う場合は、これらの影響により保証金を超過する損失が発生する可能性があります。資産の価値の減少を含むリスクはお客様に帰属します。したがって、元金および利回りのいずれも保証されているものではありません。運用戦略や商品によって投資対象資産の種類や投資制限、取引市場、投資対象国等が異なることから、リスクの内容や性質が異なります。また、ご投資に伴う運用報酬や保有期間中に間接的にご負担いただく費用、その他費用等及びその合計額も異なりますので、その金額をあらかじめ表示することができません。上記の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。