クレジットのバーベル戦略とは、異なる性質を持つ金利とクレジット資産を組み合わせて運用することで、ドローダウンを抑制しながら、インカムを中心としたリターンの獲得を目指す戦略である(ホワイト・ペーパー『Bringing Balance to Income Portfolios』(英語)ご参照)。運用者は、市場環境に応じて、金利とクレジットのリスク・バランスを調整しているが、はたして、世界的に国債金利が歴史的な低水準にある足元の環境下でも、こうしたアプローチは有効だろうか? アライアンス・バーンスタイン(以下、「AB」)では、超低金利環境でもバーベル戦略は期待された効果を発揮することができると分析している。

安全資産と呼ばれる先進国国債などの金利資産は、信用リスクを伴うクレジット資産と逆の動きをするため、これらの資産は逆相関の関係にある。信用リスクの高まりを受けてクレジット資産の価格が下落する際には、先進国国債などの安全資産の価格は概して上昇する。そのため、両資産を組み込んだポートフォリオであれば、より多様な市場環境に適応できる可能性がある。

新型コロナウイルスのパンデミックを受けた2020年3月の金融市場の急落局面では、流動性を取り急ぐ流れから、クレジット資産に対する売り圧力が大きく高まり、新興国債券や証券化商品などの資産では20%を超える価格の下落が見られた。この間、安全資産の代表格である米国国債は堅調さを維持し、ブルームバーグ・バークレイズ米国中期債指数の米ドル建てトータル・リターンは、3月単月で5%を超える結果となった。バーベル戦略を採っていたポートフォリオでは、こうした安全資産を戦略的に組み込むことにより、最大ドローダウンは相応に抑制された水準にとどまる結果となった。

金利とクレジットの逆相関はドローダウンを抑制する

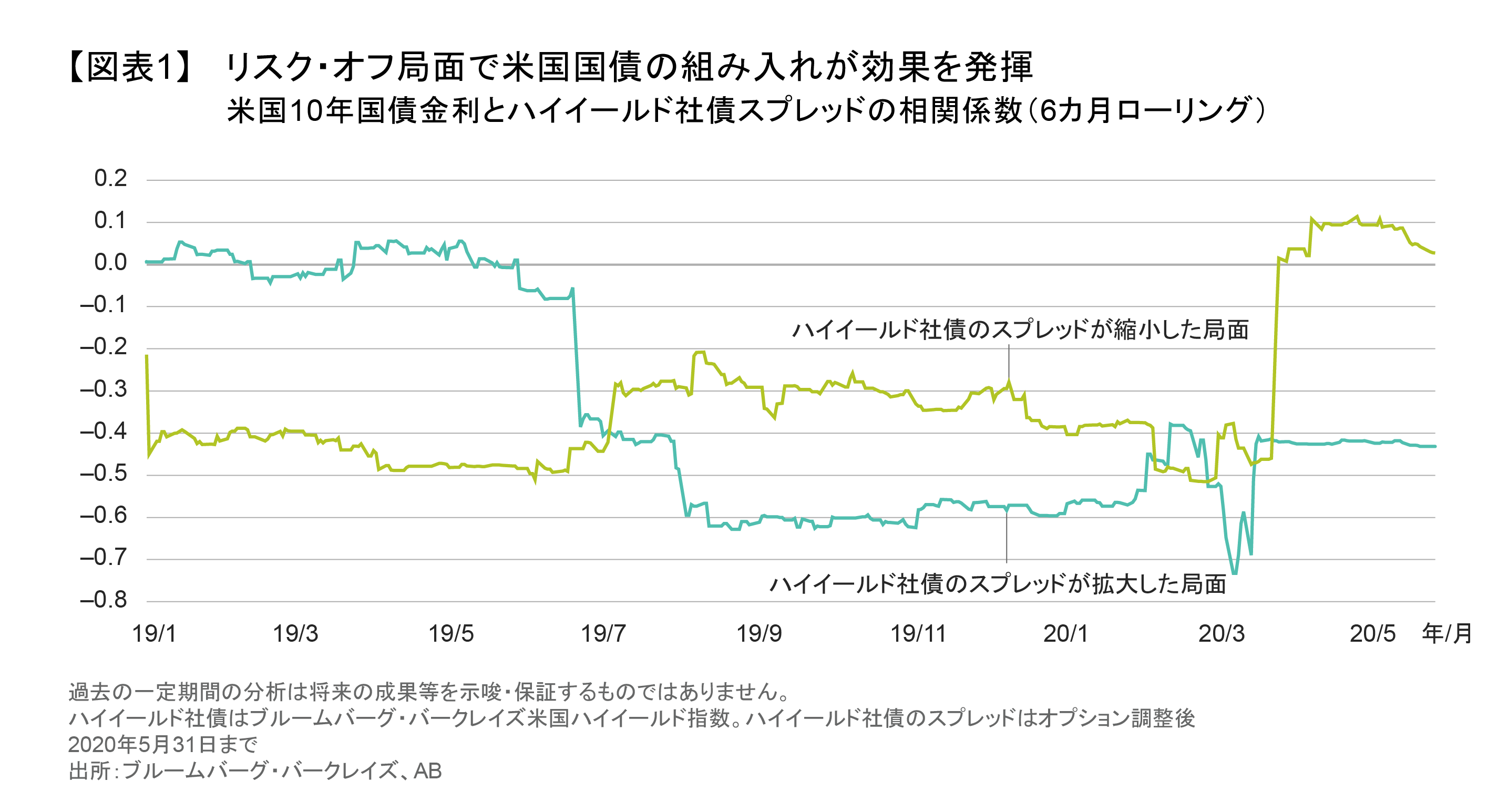

金融市場でストレスが大きく高まる局面でも、金利とクレジットの逆相関関係は維持されたのか? 米国10年国債金利とハイイールド社債スプレッドの日次データを用い、直近の市場も含め、2019年以降の相関関係を検証してみた(図表1)。

ハイイールド社債のスプレッドが縮小したリスク・オン局面では、両資産の逆相関関係は弱まる傾向が見られ、ハイイールド社債と米国国債が共に堅調であったことを示唆している。こうした状況は、米国連邦準備制度理事会(FRB)を含む主要国の中央銀行が金融緩和を推し進めている場合に起こりやすい(以前の記事『中央銀行の役割を変えた新型コロナウイルス』及び『FRBの流動性供給はグローバル社債市場に落ち着きをもたらそう』ご参照)。

しかし、より重要なのは債券がリスク・オフ局面で安全資産として機能することだ。ハイイールド社債のスプレッドが拡大したリスク・オフ局面では、両資産の逆相関関係は強まる傾向にあり、直近の2020年3月も同様の結果が見られた。

低金利環境はバーベル戦略とって大きな問題ではない

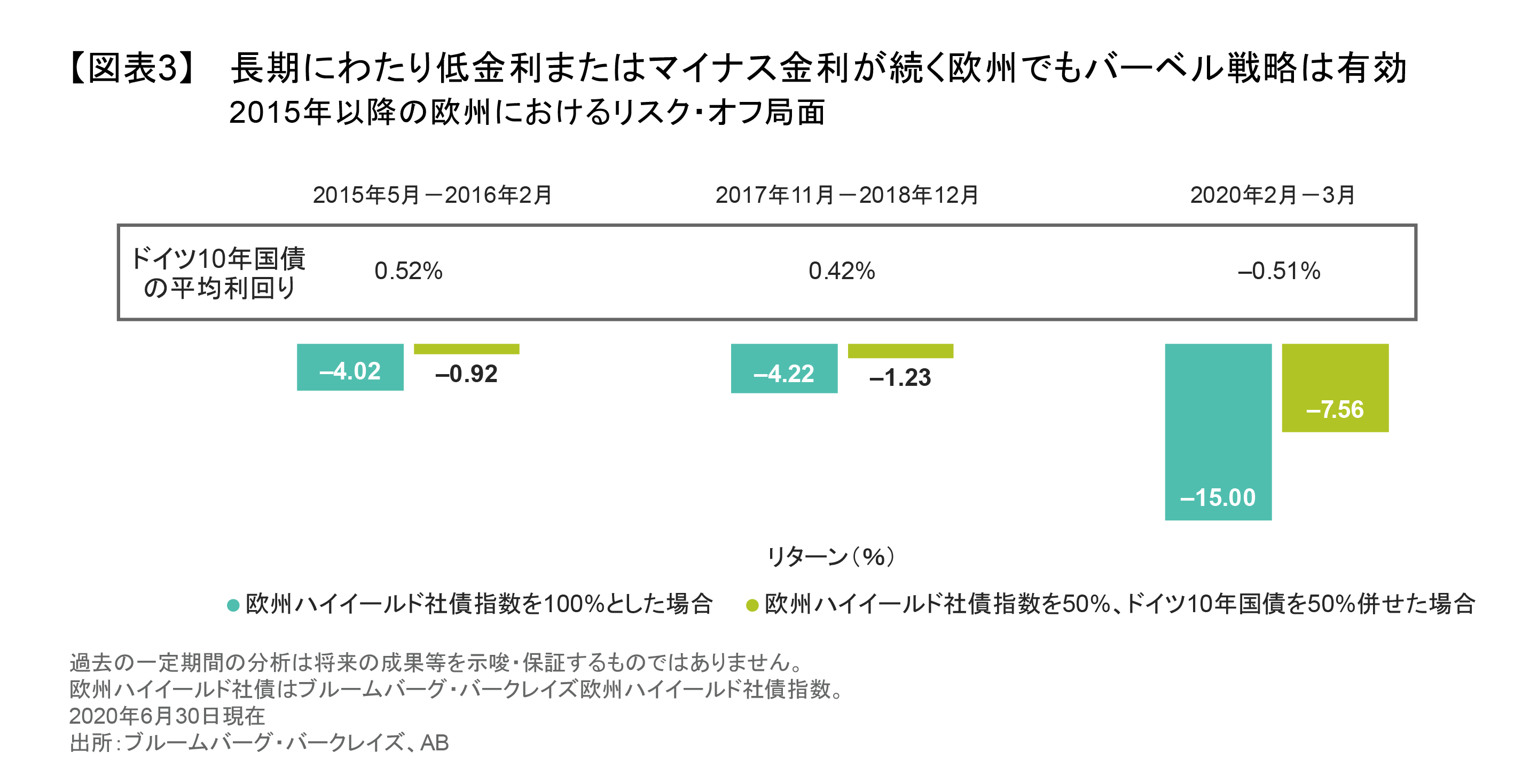

歴史的な低金利は当面続く可能性が高く、安全資産である先進国国債の組み入れが十分なダウンサイド抑制効果を発揮するか疑問に感じる投資家もいるだろう。足元の金利水準を踏まえ、リスク・オフ局面での国債金利の低下(価格上昇)余地は極めて限定的であると見ている投資家も多いと考えられる。米国では10年国債金利がしばらく1%を下回る水準で推移すると見られており、こうした懸念は特に米国国債に対して持たれている。

こうした懸念に対しては、米国より先に金利が低下し、超低金利が長期にわたって続く日本国債が良い事例となる。図表2は日本国債の10年債金利の年始水準(◆)と同年の年率リターン結果(棒グラフ)となる。日本国債は、ほとんどの年で高いリターンを計上していたことが分かる。

安定したインカム獲得への道筋

バーベル戦略の恩恵を理解していても、低金利資産は極力持ちたくないという投資家は実際に多く、運用資産においてリスク資産のエクスポージャーが高まりやすい。こうした投資家は、一定の金利リスク特性を保つ投資として投資適格社債を検討することがある。

米国投資適格社債のみでも、米国国債と米国ハイイールド社債(除くCCC格)指数を5対5の割合でブレンドしたバーベル戦略と近い特性を得ることができる。しかしながら、利回り水準はどうしても劣後してしまう(米国投資適格社債の2.2%に対して、2つの資産を併せ持ったバーベル戦略は3.4%を提供、2020年6月末時点)。

つまり、バーベル戦略は、ダウンサイド・リスクを抑制するだけでなく、利回りを高める手段としても効果的なアプローチである。クレジット資産においてリスクがより高い銘柄(信用力やデュレーションの観点)へ投資する一方、金利資産の組み入れを引き上げる、またはクレジット資産の分散度合いを高めることで、ダウンサイド・リスクを抑制しつつ、機動的に利回りを高めることが可能である。

ABのバーベル戦略の着目点

金利リスクをアクティブに選択:

ボラティリティが高止まりする足元の環境下、ポートフォリオで金利資産を併せ持つ重要度は高まっているが、どの資産(年限など)を選択して金利リスクをとるかも重要なポイントである。例えば、今日の環境においては、米国国債では、イールドカーブの形状に鑑み、キャリーとロールダウン効果が最も期待できる中期年限が最も魅力と判断し、同年限を選好している。

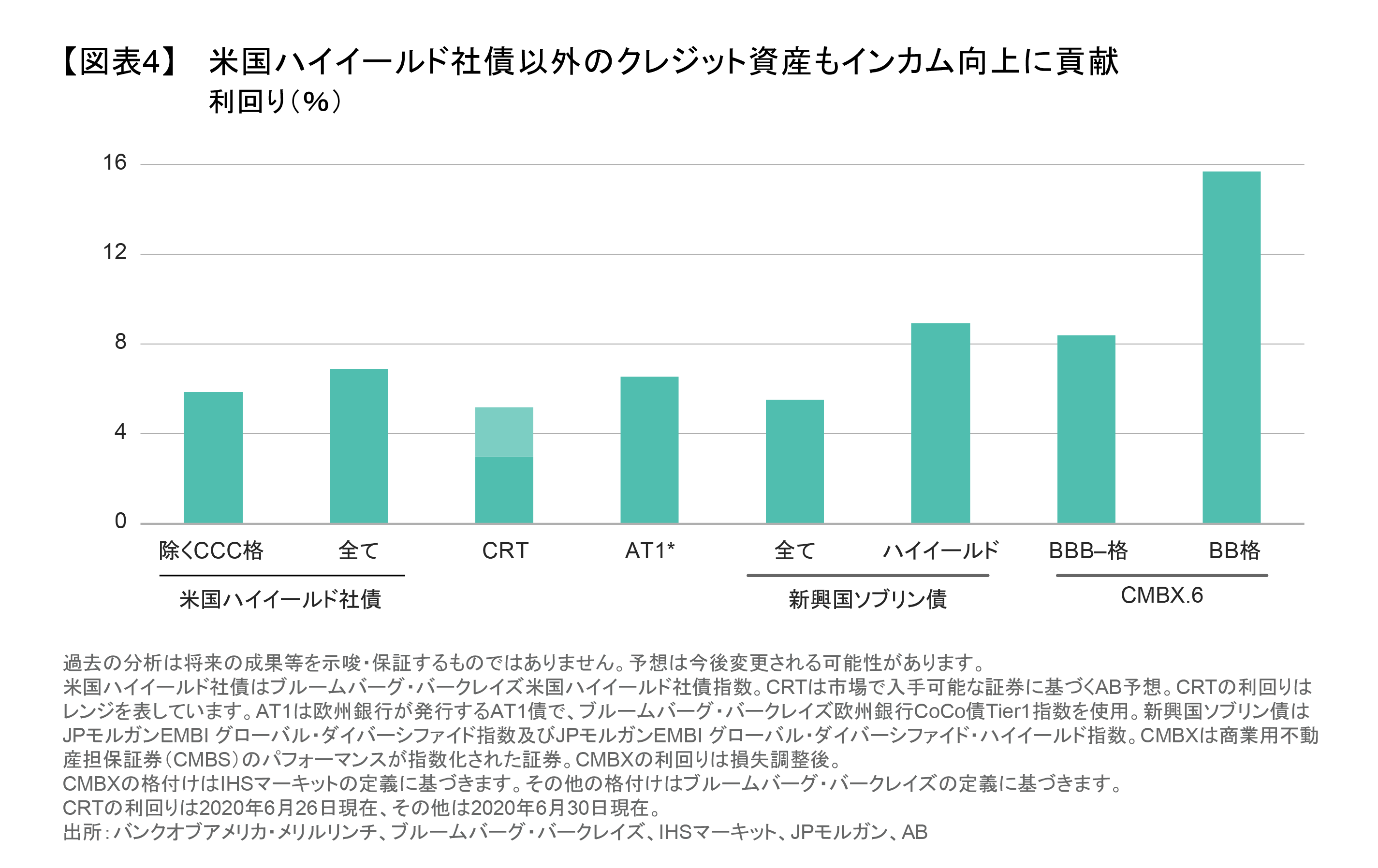

米国ハイイールド社債以外の魅力的なクレジット資産にも注目:

アップサイドが期待でき、高いインカムが獲得できる潜在的な投資機会は、米国ハイイールド社債以外にも多く見られる。図表4は主なクレジット資産の利回りを比較した結果となるが、グローバルに展開する欧州金融機関から発行される永久劣後債AT1(BBB-格)(以前の記事『Can AT1s Survive Coronavirus?』(英語)ご参照)、クレジット・リスク移転証券(CRT)などの証券化商品(以前の記事『信用リスク移転(CRT)証券:いま進むべき道』ご参照)、新興国国債(以前の記事『魅力的な利回りを提供するハイグレード新興国債券への投資機会』ご参照)などの魅力度が特に高い。なお、米国ハイイールド社債では、FRBによる社債買い入れ対象となるフォーリン・エンジェル(投資適格級から非投資適格級へ格下げされた銘柄)への投資妙味が高いと考えている(以前の記事『Why Fallen Angels Can Be a Good Catch』(英語)ご参照)。

個別の発行体/銘柄に偏った投資は行わず高い分散を確保:

景気減速が続き、企業業績が悪化している環境下では、ファンダメンタルズの見通しを踏まえた厳選した銘柄選択が非常に重要となる。ABでは、個別の発行体や特定銘柄へのリスク集中を回避し、より分散が効いたポートフォリオ運営を志向している。

歴史的な低金利が続き、ボラティリティが高止まりした足元の環境下でも、バーベル戦略はこれまで同様その効果を発揮し、ドローダウンを抑制ながら相対的に高いインカムを投資家に提供し続けている。インカムを求める投資家にとって、バーベル戦略は今後も重要な役割を提供し続けるだろう。

当資料は、アライアンス・バーンスタイン・エル・ピーのCONTEXTブログを日本語訳したものです。

オリジナルの英語版はこちら

本文中の見解はリサーチ、投資助言、売買推奨ではなく、必ずしもアライアンス・バーンスタイン(以下、「AB」)ポートフォリオ運用チームの見解とは限りません。本文中で言及した資産クラスに関する過去の実績や分析は将来の成果等を示唆・保証するものではありません。

当資料は、2020年7月6日現在の情報を基にアライアンス・バーンスタイン・エル・ピーが作成したものをアライアンス・バーンスタイン株式会社が翻訳した資料であり、いかなる場合も当資料に記載されている情報は、投資助言としてみなされません。当資料は信用できると判断した情報をもとに作成しておりますが、その正確性、完全性を保証するものではありません。また当資料の記載内容、データ等は作成時点のものであり、今後予告なしに変更することがあります。当資料で使用している指数等に係る著作権等の知的財産権、その他一切の権利は、当該指数等の開発元または公表元に帰属します。当資料中の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。当資料中の格付けは特に記載のない限りブルームバーグ・バークレイズの定義に基づきます。アライアンス・バーンスタイン及びABはアライアンス・バーンスタイン・エル・ピーとその傘下の関連会社を含みます。アライアンス・バーンスタイン株式会社は、ABの日本拠点です。

当資料についてのご意見、コメント、お問い合せ等はjpmarcom@alliancebernstein.comまでお寄せください。

「債券」カテゴリーの最新記事

「債券」カテゴリーでよく読まれている記事

アライアンス・バーンスタインの運用サービス

アライアンス・バーンスタイン株式会社

金融商品取引業者 関東財務局長(金商)第303号

https://www.alliancebernstein.co.jp/

- 加入協会

-

一般社団法人投資信託協会

一般社団法人日本投資顧問業協会

日本証券業協会

一般社団法人第二種金融商品取引業協会

当資料についての重要情報

当資料は、投資判断のご参考となる情報提供を目的としており勧誘を目的としたものではありません。特定の投資信託の取得をご希望の場合には、販売会社において投資信託説明書(交付目論見書)をお渡ししますので、必ず詳細をご確認のうえ、投資に関する最終決定はご自身で判断なさるようお願いします。以下の内容は、投資信託をお申込みされる際に、投資家の皆様に、ご確認いただきたい事項としてお知らせするものです。

投資信託のリスクについて

アライアンス・バーンスタイン株式会社の設定・運用する投資信託は、株式・債券等の値動きのある金融商品等に投資します(外貨建資産には為替変動リスクもあります。)ので、基準価額は変動し、投資元本を割り込むことがあります。したがって、元金が保証されているものではありません。投資信託の運用による損益は、全て投資者の皆様に帰属します。投資信託は預貯金と異なります。リスクの要因については、各投資信託が投資する金融商品等により異なりますので、お申込みにあたっては、各投資信託の投資信託説明書(交付目論見書)、契約締結前交付書面等をご覧ください。

お客様にご負担いただく費用

投資信託のご購入時や運用期間中には以下の費用がかかります

- 申込時に直接ご負担いただく費用…申込手数料 上限3.3%(税抜3.0%)です。

- 換金時に直接ご負担いただく費用…信託財産留保金 上限0.5%です。

- 保有期間に間接的にご負担いただく費用…信託報酬 上限2.068%(税抜1.880%)です。

その他費用:上記以外に保有期間に応じてご負担いただく費用があります。投資信託説明書(交付目論見書)、契約締結前交付書面等でご確認ください。

上記に記載しているリスクや費用項目につきましては、一般的な投資信託を想定しております。費用の料率につきましては、アライアンス・バーンスタイン株式会社が運用する全ての投資信託のうち、徴収するそれぞれの費用における最高の料率を記載しております。

ご注意

アライアンス・バーンスタイン株式会社の運用戦略や商品は、値動きのある金融商品等を投資対象として運用を行いますので、運用ポートフォリオの運用実績は、組入れられた金融商品等の値動きの変化による影響を受けます。また、金融商品取引業者等と取引を行うため、その業務または財産の状況の変化による影響も受けます。デリバティブ取引を行う場合は、これらの影響により保証金を超過する損失が発生する可能性があります。資産の価値の減少を含むリスクはお客様に帰属します。したがって、元金および利回りのいずれも保証されているものではありません。運用戦略や商品によって投資対象資産の種類や投資制限、取引市場、投資対象国等が異なることから、リスクの内容や性質が異なります。また、ご投資に伴う運用報酬や保有期間中に間接的にご負担いただく費用、その他費用等及びその合計額も異なりますので、その金額をあらかじめ表示することができません。上記の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。