新型コロナウイルスの大流行は未曾有の被害を記録し、またそれを受けた政策対応も比類なき規模となっている。2020年前半に観測された世界の国民総生産(GDP)の急落と財政赤字の急拡大は、戦時を除き歴史上かつてない規模であり、今般の動きがいかに今までの枠に収まりきらないものであったかを物語っている。

しかし、話はこれにとどまらない。パンデミックは社会のみならず、経済成長・各種政策に対しても長期にわたって歴史的影響を及ぼす可能性が高い。この影響を現時点で正確に予測することは難しいが、パンデミックが既に進行中の長期トレンドを強化する、いわば「開きかけているドアに最後の一押しを加える」テーマに対する考察が重要なカギを握るだろう。

数あるテーマの中でも、アライアンス・バーンスタイン(以下、「AB」)では、反グローバル化、政治のポピュリズム偏向、政府債務の膨張の3つを最も重要なものとして位置づけている。

グローバル化は終えんを迎えたのか?

まず最初のテーマである「反グローバル化」から取り上げよう。過去30年間、世界は中国を中心とした国際経済における協力・統合の時代を謳歌してきた。

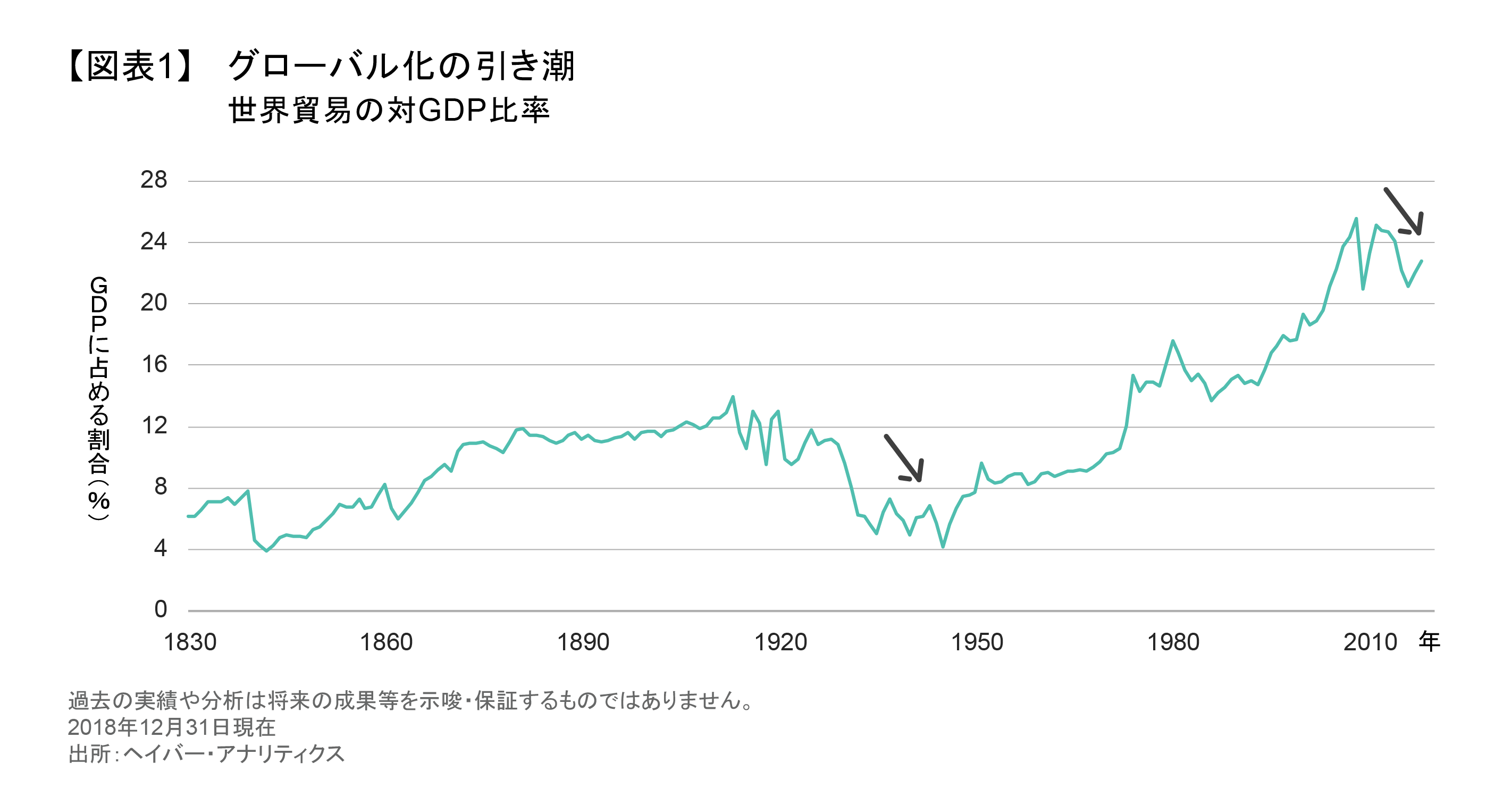

活発な貿易を背景に、GDPに占める輸出割合は上昇の一途をたどってきたが、世界金融危機を境に、この傾向は反転し始めた(図表1)。これは世界金融危機で明らかになった集中型サプライチェーンの脆弱性の影響もあるが、自動生産技術の発達による自国生産化(オンショアリング)の増加によるところも大きい。

近年注目を集めている貿易戦争は自由貿易の制度的枠組みを揺るがし、さらにポピュリズムの世界的台頭をうけて紛争はより過激化・頻繁化している。政策は自国第一主義の様相を一層深め、グローバルな視点は蚊帳の外になりつつある。いわゆる「raising the drawbridge(跳ね橋を吊り上げる)*」と呼ばれる現象だ。この動きは二国間紛争の増加にとどまらず、環太平洋パートナーシップ(TPP)やパリ気候協定などに代表される多国間協定から離脱する国が出始めたことからも見て取れる。反ブリュッセル感情が英国の欧州連合離脱(ブレグジット)につながったことは、ポピュリズムに起因する反グローバル化気運の高まりを鮮明に示している。

新型コロナウイルスは、ポピュリスト政治の原動力を強化している。なぜなら、国境をまたぐ人の動きが活発な世界では、ウイルス感染が瞬く間に広まってしまうというグローバル化のもう1つの欠点を露わにしたからだ。

過去30年間のグローバル化進展と市場主義的政策によって敗者の立場に追いやられたグループ、つまり少数民族、単純労働者、若年層たちが今回の危機で最も深刻な打撃を受けている。結果、幾つかの国において、パンデミックは人々の心を1つにするどころか、社会分裂を巻き起こし、制度的欠陥をも浮き彫りにしている。とどのつまり、我々が今目にしているのはポピュリズム圧力及びそれに伴う反グローバル化気運の高まりだ。

国際貿易統合の流れの反転は世界経済にとっても大きな構造転換を意味する。グローバル化は強力な正の供給ショックの役割を果たし、経済成長及び生産性を押し上げた一方で、インフレ圧力を抑制してきた。このトレンドが逆転するとなると、予想されるのは当然逆の動きだ。新型コロナウイルスが反グローバル化の扉を勢いよく開いてしまうと例えるならば、パンデミックによって一層の激化を見せている中国・欧米の地政学的対立は、扉そのものを吹き飛ばしてしまう程のインパクトを持つ。

現在進行中の中国・米国間の貿易戦争は、世界が相互協力・互恵的状況を目指す時代が終わりを迎えたことを鮮明に示す兆候の1つだ。しかし、緊張の高まりは貿易のみに起因するものではなく、世界のパワーバランスを巡る地殻変動が根幹にある点に留意する必要があろう。長い「眠り」から覚めた中国・インド、依然重要な存在でありながらも徐々に「力」を失いつつある欧米の覇権争いが地殻変動の本質だ。

債務膨張と金融抑圧

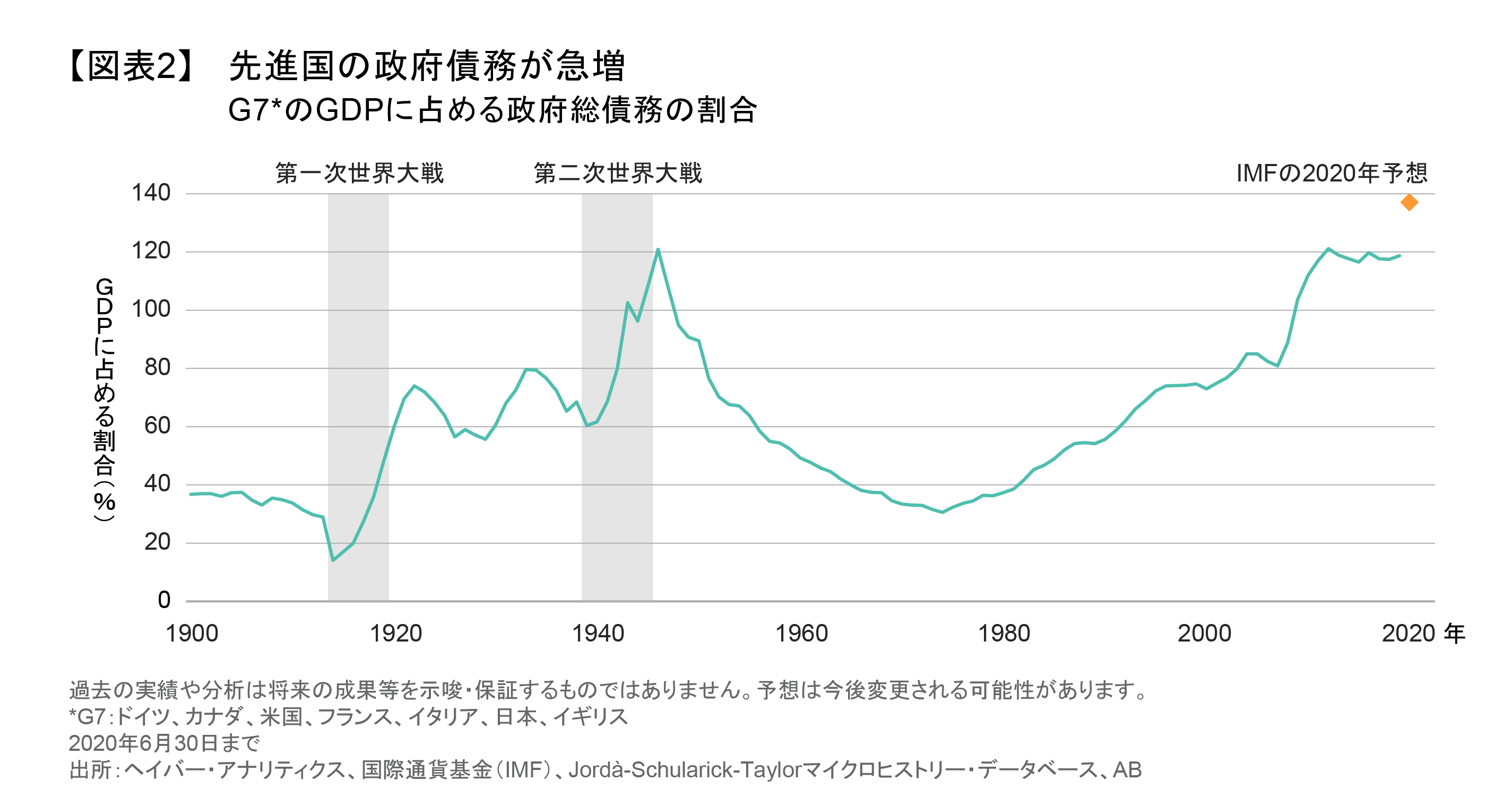

ここまで述べた反グローバル化とポピュリズムの動きは、各国が政策運営にあたって直面するグローバルレベルの問題を浮き彫りにしているが、事はそれだけにとどまらない。自国内でも「債務膨張」という問題を抱えているためだ。これは新型コロナウイルスが既存の長期トレンドを強化している最たる領域に位置付けられる(図表2)。先進国の政府債務はパンデミック以前にも過去最高を記録しており、大規模な財政支援策が実施された場合、債務対GDP比率がさらに20%以上増加し得る。

政府が債務膨張に対してどのようなスタンスで立ち向かうかは、長期見通しに大きな影響を与えるだろう。歴史的にひもとくと、デフォルト、力強い経済成長、緊縮財政、金融抑圧など幾つかのパターンがあったが、今回は先に挙げた選択肢すべてが俎上にのるとは限らない。

現在の人口動態と生産性の低迷見通しを踏まえると、債務削減を力強い経済成長に依拠するのは現実的ではない。盲目的とすら言えるだろう。ポピュリズムの台頭は、増税・歳出削減を伴う長期的な緊縮財政への意識をさらに低下させるだろう。完全なデフォルトも選択肢の1つだが、自国通貨建て債務のデフォルトは政治的制約から困難であり、基本的には発生し得ないとみられる。

歴史上、これらに比べてより一般的な債務削減の形として、第二次世界大戦後の金融抑圧が挙げられる。この時代、多くの国は超低金利と緩やかなインフレの合わせ技により債務対GDP比率を低下させることに成功した。過去10年間、日本は同様の政策を実施し、対GDP政府債務を240%弱(日銀保有分の政府債務を除くとさらに低くなる)に安定化させた。過去、低金利と緩やかなインフレは強力な手段であり、今回も有効な手段となり得る。

実際、各国が金融抑圧に傾きつつある状況証拠は増え続けており、その片翼を担う超低金利は既に所与のものだ。足元の金利環境は、政策金利がゼロ以下に設定されている国がある程に低い。さらに、量的緩和とイールドカーブ・コントロールの政策が功を奏し、各国のイールドカーブは実質的に中央銀行の支配下にある。

インフレ上昇は実現可能か?-政策転換が鍵を握る

債務削減にあたって現状足りない要素は言うまでもなくインフレであり、その実現に至るまではもうしばらく時間が必要かもしれない。当面、新型コロナウイルスとそれに伴う経済の混乱は、インフレ上昇というABの長期的見解に再考を突き付けている。先進国経済の成長率が潜在成長率を大きく下回る状況が続く中、需給ギャップが広がった状態は当面継続するだろう。

しかし、長期的にインフレが上昇するとのABの予想は、金融・財政政策の抜本的体制変化に依拠するものだ。この動きにはポピュリズム、反グローバル化、債務膨張など長期トレンドによる力学が作用しており、新型コロナウイルスによって一層の加速を見せると考えられる。パンデミックによって、高インフレにつながる2つの必要条件が既に世間に浸透し始めていることがその証左だ。

その1つが、金融政策によって支援された財政出動、いわば金融政策と財政政策の調和が必要であるとの認識である。次に、「カネ」を銀行ではなく、実体経済に直接流すべきだという考えであり、このアプローチはより消費者インフレを促進するものだ。世界金融危機後の経験は、銀行システムを通じたマネー供給が生み出すものは消費者インフレではなく、資産インフレとなる点を示唆している。

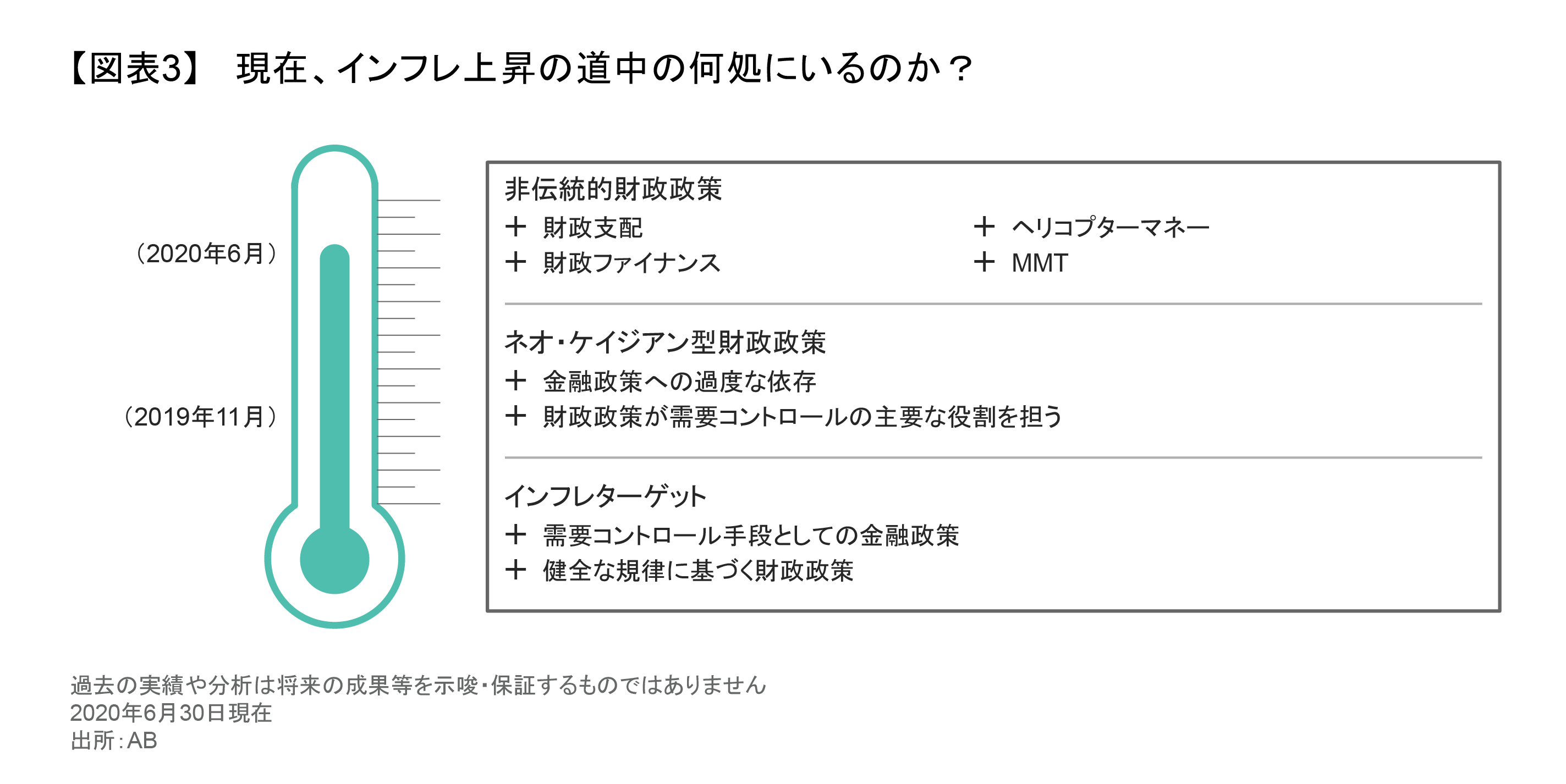

しかし、実際のインフレ上昇は未だ観測されていない(図表3)。このパズルの最後のピースは依然中央銀行の手中にあり、政策が未踏の領域に至るまではまだ幾ばくか猶予がある。持続的な高インフレ実現にはインフレ期待の引き上げ・安定化が不可欠であるが、そのためには1980年代初頭に行われたように信認に足る中央銀行のコミットメントが必要だ(当時はインフレ鎮静化のためのコミットメントがなされた)。

この場合、人口動態とグローバル化も相まって過去30~40年の低インフレの元凶となった「インフレターゲット」の枠組みが放棄・変更される可能性が高い。長らく続いてきた潮目を変えるには、現行の金融政策フレームワークから脱却する必要がある。

2020年8月に米連邦準備制度理事会(FRB)から発表された「平均インフレターゲット」へのフレームワーク変更は、そこに向けた小さくも確かな一歩と位置付けられる。今後、FRBはインフレ率が2%の目標値を基調的に超え続ける状態を十分に待ってから、利上げを検討するだろう。これは歓迎すべき進展ではあるものの、これ単体ではインフレの持続的上昇をもたらす程の効果は得られない可能性が高い。

市場の過剰反応を恐れてか、FRBの新しい政策フレームワークは未だ古い体制を引きずったものとなっている。しかし、中央銀行が真に市場の意識を一変させ、インフレ期待の上昇を志すのであれば、過剰反応のリスクはちゅうちょなく負うべきものだ。

インフレに対する思惑は既に動き始めているか?

上述したように、高インフレというパズルを実現するためのピースが揃ってきている。中央銀行が政策フレームワークを公然と変えるようになったことや、金融政策と一体の財政出動が一般的になったことがその証左であり、数カ月前に比べ「その時」は確実に近づいている。

世界経済が低迷しているときにインフレ上昇のシナリオを議論するのは奇妙に思えるかもしれない。ただ、足元の動きは少なくともこれが議論に値することを示唆している。2020年6-7月、各国の消費者物価指数(CPI)が急上昇し、一部の国では8月に入っても上昇を続けている。併せて、市場ベースの期待インフレ指標も、幾つかは上昇に転じている。

CPIの急上昇はシグナルというよりはノイズである可能性が高いが、それでも広範な国で発生している事実には目を向ける必要がある。需要不足と供給不足の綱引きによって循環的インフレが形成される際には、この種のノイズを無視してはならないからだ。これにインフレ上昇に向けた抜本的政策転換が触媒として加わるならば、高インフレ実現の可能性はさらに高まるだろう。

インフレ期待はデフレ・ディスインフレの呪縛から逃れたのか? 現在のところ、インフレ連動債(TIPS)市場におけるブレークイーブン・インフレ率の上昇は、インフレ期待の基調的上昇というより、2020年3月の市場混乱を受けた過剰な流動性ディスカウントの後退を反映した結果のようだ。また、サーベイ調査から算出するインフレ期待の分布は従前より広がり始めており、インフレに関する不確実性が高まりつつある兆候とも言える。これらから結論を出すには時期尚早だが、引き続き注目すべき動向だ。

インフレはいつ上昇するのか? 先に挙げたシナリオはいつ実現するのか? これらの問いに立ち戻ろう。まだ、我々の答えは実現に至っていないが、その実現に向けた歩みは静かに、そして確かに始まっている。金融市場は世界の日本化(低インフレ)を織り込んでいるが、ABではそれは必ずしも正しくないと考えている。

当資料は、アライアンス・バーンスタイン・エル・ピー作成の記事を日本語訳したものです。オリジナルの英語版はこちら。

本文中の見解はリサーチ、投資助言、売買推奨ではなく、必ずしもアライアンス・バーンスタイン(以下、「AB」)ポートフォリオ運用チームの見解とは限りません。本文中で言及した資産クラスに関する過去の実績や分析は将来の成果等を示唆・保証するものではありません。

当資料は、2020年9月21日現在の情報を基にアライアンス・バーンスタイン・エル・ピーが作成したものをアライアンス・バーンスタイン株式会社が翻訳した資料であり、いかなる場合も当資料に記載されている情報は、投資助言としてみなされません。当資料は信用できると判断した情報をもとに作成しておりますが、その正確性、完全性を保証するものではありません。当資料に掲載されている予測、見通し、見解のいずれも実現される保証はありません。また当資料の記載内容、データ等は作成時点のものであり、今後予告なしに変更することがあります。当資料で使用している指数等に係る著作権等の知的財産権、その他一切の権利は、当該指数等の開発元または公表元に帰属します。当資料中の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。アライアンス・バーンスタイン及びABはアライアンス・バーンスタイン・エル・ピーとその傘下の関連会社を含みます。アライアンス・バーンスタイン株式会社は、ABの日本拠点です。

当資料についてのご意見、コメント、お問い合せ等はjpmarcom@alliancebernstein.comまでお寄せください。

「マクロ経済」カテゴリーの最新記事

「マクロ経済」カテゴリーでよく読まれている記事

アライアンス・バーンスタインの運用サービス

アライアンス・バーンスタイン株式会社

金融商品取引業者 関東財務局長(金商)第303号

https://www.alliancebernstein.co.jp/

- 加入協会

-

一般社団法人投資信託協会

一般社団法人日本投資顧問業協会

日本証券業協会

一般社団法人第二種金融商品取引業協会

当資料についての重要情報

当資料は、投資判断のご参考となる情報提供を目的としており勧誘を目的としたものではありません。特定の投資信託の取得をご希望の場合には、販売会社において投資信託説明書(交付目論見書)をお渡ししますので、必ず詳細をご確認のうえ、投資に関する最終決定はご自身で判断なさるようお願いします。以下の内容は、投資信託をお申込みされる際に、投資家の皆様に、ご確認いただきたい事項としてお知らせするものです。

投資信託のリスクについて

アライアンス・バーンスタイン株式会社の設定・運用する投資信託は、株式・債券等の値動きのある金融商品等に投資します(外貨建資産には為替変動リスクもあります。)ので、基準価額は変動し、投資元本を割り込むことがあります。したがって、元金が保証されているものではありません。投資信託の運用による損益は、全て投資者の皆様に帰属します。投資信託は預貯金と異なります。リスクの要因については、各投資信託が投資する金融商品等により異なりますので、お申込みにあたっては、各投資信託の投資信託説明書(交付目論見書)、契約締結前交付書面等をご覧ください。

お客様にご負担いただく費用

投資信託のご購入時や運用期間中には以下の費用がかかります

- 申込時に直接ご負担いただく費用…申込手数料 上限3.3%(税抜3.0%)です。

- 換金時に直接ご負担いただく費用…信託財産留保金 上限0.5%です。

- 保有期間に間接的にご負担いただく費用…信託報酬 上限2.068%(税抜1.880%)です。

その他費用:上記以外に保有期間に応じてご負担いただく費用があります。投資信託説明書(交付目論見書)、契約締結前交付書面等でご確認ください。

上記に記載しているリスクや費用項目につきましては、一般的な投資信託を想定しております。費用の料率につきましては、アライアンス・バーンスタイン株式会社が運用する全ての投資信託のうち、徴収するそれぞれの費用における最高の料率を記載しております。

ご注意

アライアンス・バーンスタイン株式会社の運用戦略や商品は、値動きのある金融商品等を投資対象として運用を行いますので、運用ポートフォリオの運用実績は、組入れられた金融商品等の値動きの変化による影響を受けます。また、金融商品取引業者等と取引を行うため、その業務または財産の状況の変化による影響も受けます。デリバティブ取引を行う場合は、これらの影響により保証金を超過する損失が発生する可能性があります。資産の価値の減少を含むリスクはお客様に帰属します。したがって、元金および利回りのいずれも保証されているものではありません。運用戦略や商品によって投資対象資産の種類や投資制限、取引市場、投資対象国等が異なることから、リスクの内容や性質が異なります。また、ご投資に伴う運用報酬や保有期間中に間接的にご負担いただく費用、その他費用等及びその合計額も異なりますので、その金額をあらかじめ表示することができません。上記の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。