足元の世界の株式市場の方向性は、一部の超大型銘柄に左右されている。投資家はこうした状況にどう対応すべきなのだろうか?

2020年7-9月期のパフォーマンスを振り返ってみると、世界の株式市場の大半が現地通貨ベースでプラスのリターンを上げた。しかし、年初来ベースで見ればリターンのパターンは著しく異なっている。上げ相場を主導したのは米国株で、テクノロジー銘柄の比率が高いナスダック指数は年初から大きく上昇した。それに対し、欧州株や英国株は下落している。

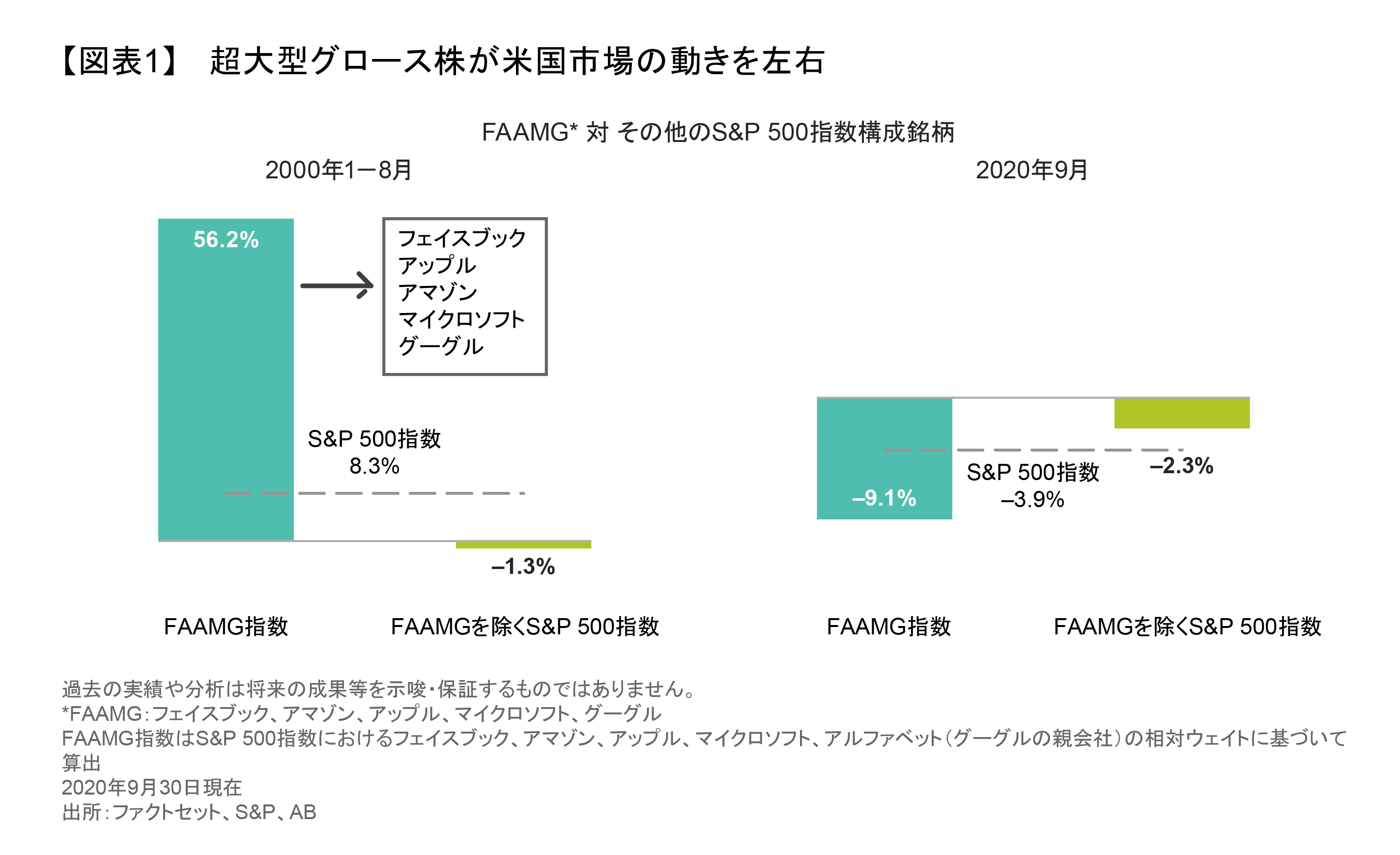

米国市場を支配しているのは時価総額でトップ5の大型株だ。MSCIワールド指数が2020年のピークから2.9%下落した9月は、この5銘柄が他のS&P500指数構成銘柄に比べ大きく売り込まれた。FAAMG、つまりフェイスブック、アップル、アマゾン、マイクロソフト、アルファベット(グーグルの親会社)をS&P500指数から除外すると、2020年の米国株はそれほど変動していない(図表1)。

市場は9月になぜ下落したのか?

9月の株式市場の下落は真の懸念を反映したものだ。投資家は、米議会が追加財政刺激策で合意できない可能性や、先進国の大半で新型コロナウイルスの感染が拡大する中で米国の選挙が混乱するリスクが高まっていることを懸念していた。こうした不透明感は市場で最も人気のある分野、つまり米国のテクノロジー株、グロース株、モメンタム株の動きに反映された。このグループの超大型銘柄は2020年、新型コロナウイルスのパンデミックで加速した長期的な成長トレンドによる恩恵を受けているが、これらの銘柄は主要ベンチマークでかなり高いウェイトを占めているため、9月の下げ相場を主導することになった。

2020年3月から9月までは、前例のないほど強力な金融刺激策と財政刺激策の組み合わせが市場をけん引した。アライアンス・バーンスタイン(以下、「AB」)では、超低金利と財政支出が引き続き株式市場を支えると考えるべき大きな理由があるとみている(以前の記事『Rational Exuberance? Explaining Global Equity Market Gains』(英語)ご参照)。それでも、9月の株価調整は健全な動きだと思われる。なぜなら、多くの銘柄の株価はファンダメンタルズよりも先走っている可能性がある上、市場の上昇は非常に狭いグループの銘柄がけん引してきたからである。

狭い市場における大きな歪み

9月に市場が下落する前は、極端な投資の集中が株式市場の姿を変えていた。8月末時点で、米国の5大銘柄がラッセル1000グロース指数に占める比率は過去最高の39%に達していた。その結果、米国株はMSCIワールド指数の66.7%を占め、その比率も過去最高を記録した。

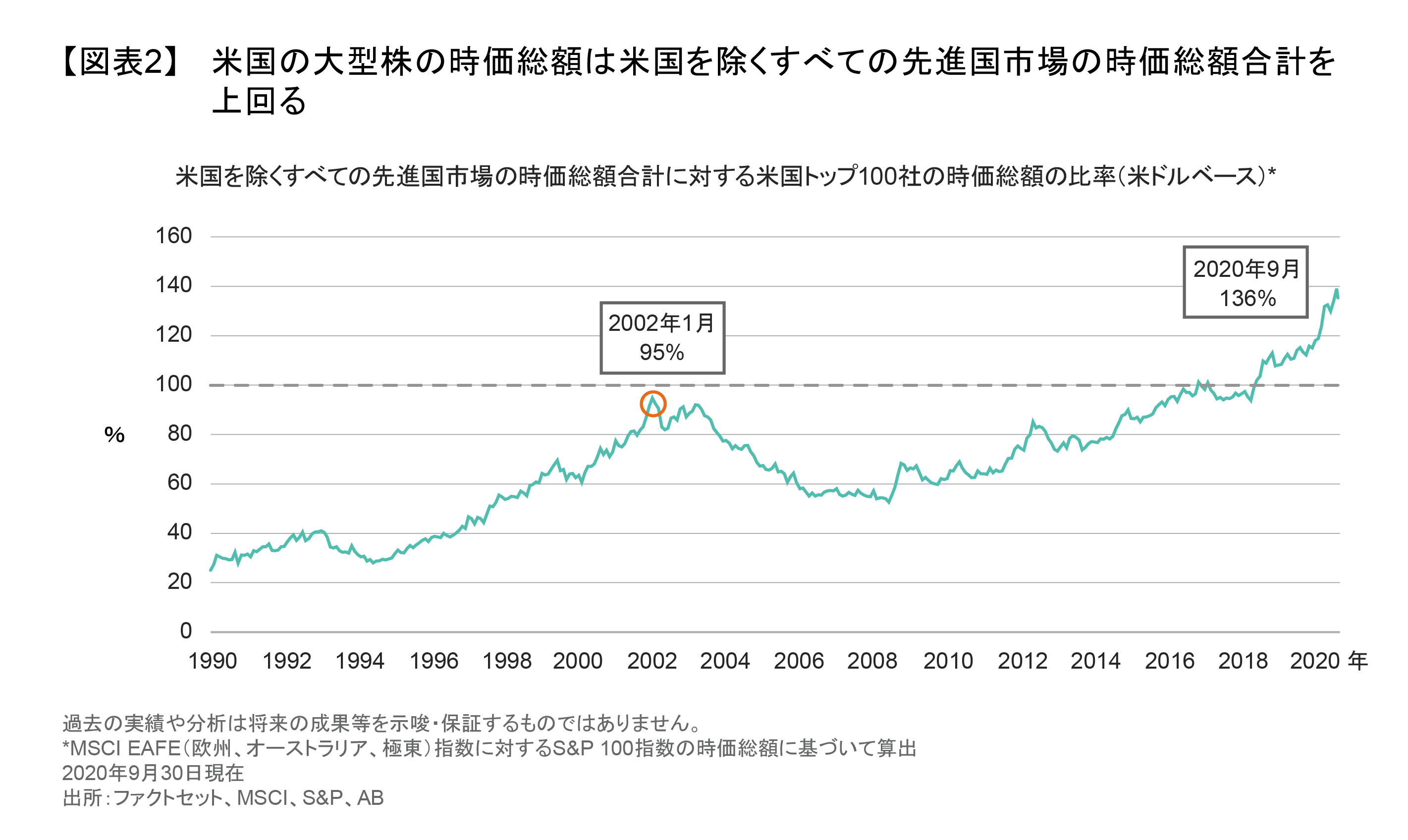

それだけではない。MSCIオール・カントリー・ワールド・インデックス(ACWI)指数に占めるアップルの比率は今や、英国株全体よりも高くなっている。マイクロソフトとアップルを合わせた時価総額は小型株で構成されるラッセル2000指数の全体の時価総額を上回っている。9月の株価下落の後でさえ、米国の上位100社の時価総額合計は依然として米国以外の先進国株式を合わせた額よりも大きい(図参2)。

米国の超大型グロース株を大量に保有していない投資家にとって、2020年はもどかしさの募る動きが続いている。これらの銘柄を多く保有していないポートフォリオはアンダーパフォームしてきた。しかし、これらの銘柄は、2000年にITバブルが弾けた時に夢が幻になった多くのネット関連銘柄とは違う。今日の超大型銘柄はまさしく卓越した能力を備えており、その製品やサービスはパンデミックに見舞われる中で旺盛な需要を集め、戦略的なビジネスモデルが長期的な成長を支えている。

米国の超大型銘柄:素晴らしいビジネスだが、リスクも注視すべき

では、投資家はなぜそれら5銘柄を単に買い集めてはいけないのだろうか? このグループのウェイトを引き上げれば、ポートフォリオに意図せぬリスクが加わる恐れがあると考えるべき幾つかの理由がある。

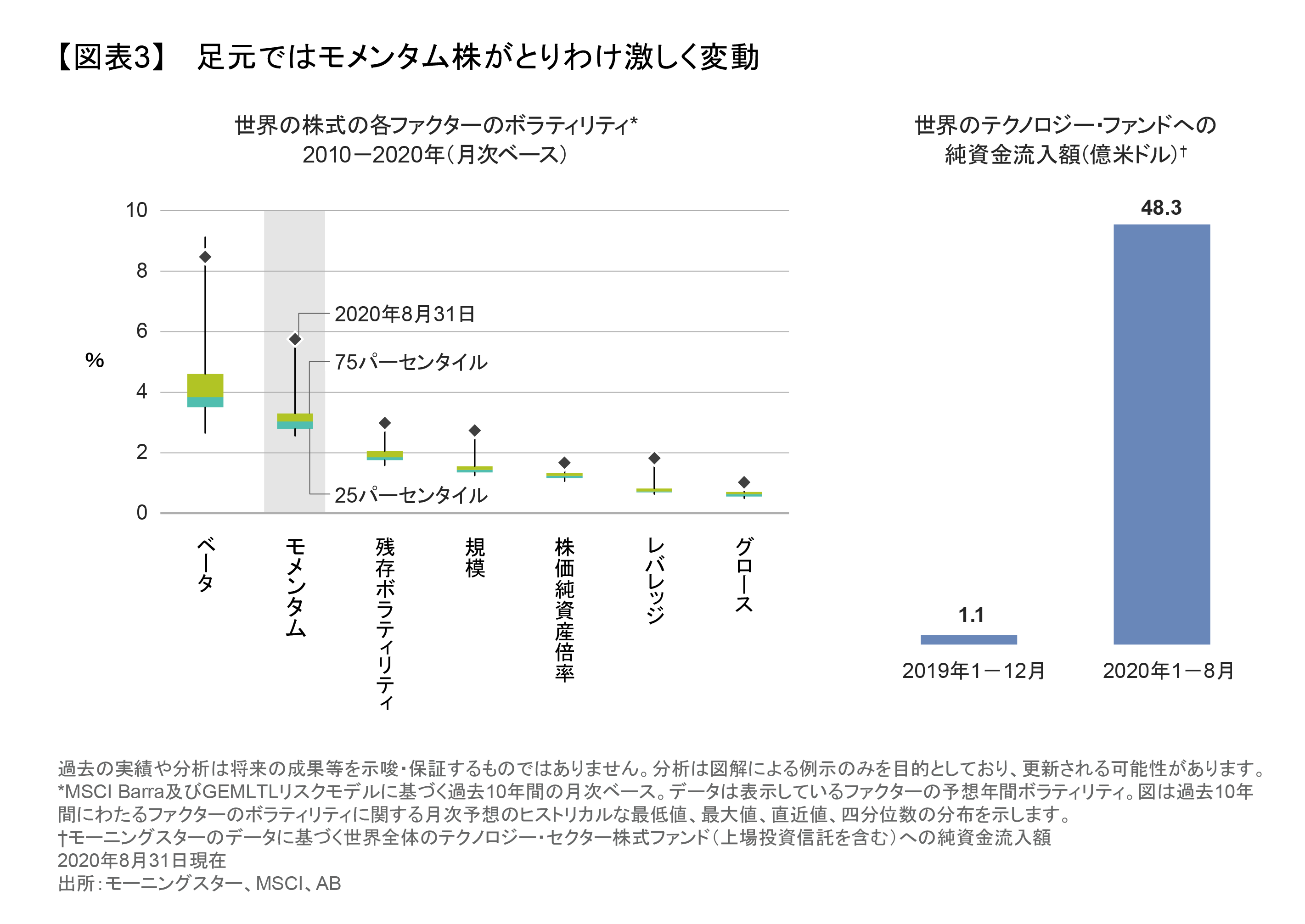

まず、これらの銘柄はモメンタムに左右される。ABのリサーチに基づけば、これらの超大型5銘柄で構成するポートフォリオ(S&P500指数をベンチマークとする)は、リスクの約25%がモメンタム・ファクターと結びついている。そして、ボラティリティが過去10年で最高に近い水準にある今、モメンタムは世界の株式において2番目に最も不安定なファクターとなっている(図参3、左図)。第2に、投資家はテクノロジー・セクターに多額の資金を注ぎ込んできた。例えば、モーニングスターのデータによると、2020年は8月までに世界から480億米ドルの資金がテクノロジー・ポートフォリオに流入し、その額は2019年全体の11億米ドルから急激に増加した(図参3、右図)。テクノロジー銘柄に対するセンチメントが変化すれば、このトレンドは反転する可能性がある。

第3に、超大型テクノロジー企業やテクノロジーを駆使した消費関連企業の支配力に対する懸念の増大を受け、規制が強化されるリスクが高まっている。特に選挙の年には、新たな規制がどんな形で導入されるかを予測するのは不可能だが、そうした取り組みは彼らのビジネスモデルや将来の収益性に大きな打撃を与える可能性がある。さらに、これらの銘柄をすべて保有していれば、パフォーマンスのパターンが非常に似ている銘柄に投資が集中し、投資家はそれに伴う著しいリスクにさらされることになる。それは、ある企業に悪材料が出た場合に、保有銘柄すべてが悪影響を被る恐れがあることを意味する。

もちろん、投資家は米国の超大型銘柄を保有すべきでないと言っているわけではない。しかしながら、これらの銘柄はファンダメンタル・リサーチや厳格なリスク管理に基づく明確な投資哲学に沿って、適切なウェイトで保有すべきである。

不安定な局面でのポジション構成

現在の環境においてはリスク管理が不可欠である。強力な政策が株価上昇を支えているが、ボラティリティの発生源はあちこちに存在する。世界では依然として各国が経済を完全に開くために必要な新型コロナワクチンの開発を競っている。米国の社会不安は、大統領選挙を背景に、米国民が二極化している様子を浮き彫りにしている。

米国大統領選挙と連邦議会選挙で勝者が異なる中、投資リスクが高まる可能性がある。政治的対立で政府が機能不全に陥れば、景気刺激策の効果が損なわれかねないほか、規制の動きは読みにくく、特にテクノロジー・セクターや金融セクターの規制は予測が困難だ。市場の反応を予測することが難しいこともよく知られている。2016年には、トランプ氏が勝利すれば市場が圧迫されるとの見方が支配的だったが、実際には選挙後のボラティリティは短期間で姿を消し、株式市場は持続的な上昇局面を迎えた。

一方、欧州では、英国の欧州連合(EU)離脱問題が9月末まで依然として不透明感を生み出していた。米国と中国の貿易を巡る緊張関係も今のところまだ解消されていない。また、中国とインドは最近、国境のヒマラヤ地域で対立し、世界で最も人口の多い2つの国による軍事衝突への懸念が高まっている。

では、投資家はそうしたリスクの高い環境においてどのように株式のポジションを取ればいいのだろうか? 地政学的リスクや市場の集中リスクに過度にさらされずに済むアロケーションを構築することは可能なのだろうか? ABは次のガイドラインがその道しるべになると考えている。

+ 幅広く成長源を求める:パンデミックの中でもしっかり持ちこたえているのは米国の超大型銘柄だけではない。実際、長期的に少なくとも年10%以上の利益成長が期待できる企業は、依然として幅広いセクターで見つけ出すことができる(以前の記事『Is Concentrated Investing Riskier in Today’s Uncertain Environment?』(英語)ご参照)。テクノロジー・セクターでも、超大型企業以外に多くのイノベーティブな企業が破壊的な力を発揮する可能性を秘めている(以前の記事『ハイテク株は割高だという通説は正しいか?』ご参照)。

+ ディフェンシブ銘柄に投資の網を拡大する:2020年1-3月期に起きた急落局面では、危機から資産を守る役割を果たしたセクターは過去とは異なっていた(以前の記事『Defensive Stocks Redefined in COVID-19 Sell-Off』ご参照)。また、生活必需品や公益事業、一部のヘルスケア株といったディフェンシブなセクターの中には、比較的割安に見える銘柄もある。ディフェンシブな銘柄への資産配分は、市場が不安定な時期を通じてリターンのパターンを平準化するとともに、株式市場の潜在力を引き出す上で役立つ可能性がある。しかしながら、2020年は市場が異例の困難に直面している中で、資産配分における緩衝材となるよう、適切にディフェンシブなポートフォリオを構築することが重要である。

+ グローバルな視点で考える:特に米国など母国に焦点を当てている投資家にとって、地域別のエクスポージャーを分散することは検討する価値がある。特に欧州をはじめとする一部の株式市場は、新型コロナウイルスの打撃を受けた1-3月期の下落から完全には回復していない。地域ごとのバリュエーションは異例なほど大きな格差が見られる(図参4、左図)。先進国及び新興国(以前の記事『新興国株式市場の見通し: パンデミックの後を見据える』ご参照)の双方の市場で、投資家に注目されていない国やセクターの一部にも投資機会を見出すことができる。

+ バリュー株を無視してはならない:バリュー株は、景気に連動したシクリカルな成長力が乏しく、構造的な成長をもたらす企業が少ないため、引き続きグロース株をアンダーパフォームした(図4、右図)。また、低金利は高い成長力を持つグロース株を支えている。パンデミックから経済が回復すれば、シクリカルな成長を遂げる潜在力を持つものの過小評価されている企業が再び人気を集め、リスク志向の高い投資家に多様なリターン創出源を提供することになると考えている。

他の多くの投資家に追随し、最も人気のある銘柄や最もパフォーマンスの高い銘柄に目を向けがちである。しかし、9月の市場の動きは、急激に上昇した株価はすぐに下がる可能性があることを思い起こさせた。多種多様なリスクにさらされている市場では、株式ポートフォリオを構築する上で、リスクとリターンの創出源の拡大を目指したファンダメンタル・リサーチがこれまで以上に重要となろう。

当資料は、アライアンス・バーンスタイン・エル・ピーのCONTEXTブログを日本語訳したものです。オリジナルの英語版はこちら。

本文中の見解はリサーチ、投資助言、売買推奨ではなく、必ずしもアライアンス・バーンスタイン(以下、「AB」)ポートフォリオ運用チームの見解とは限りません。本文中で言及した資産クラスに関する過去の実績や分析は将来の成果等を示唆・保証するものではありません。

当資料は、2020年10月5日現在の情報を基にアライアンス・バーンスタイン・エル・ピーが作成したものをアライアンス・バーンスタイン株式会社が翻訳した資料であり、いかなる場合も当資料に記載されている情報は、投資助言としてみなされません。当資料は信用できると判断した情報をもとに作成しておりますが、その正確性、完全性を保証するものではありません。当資料に掲載されている予測、見通し、見解のいずれも実現される保証はありません。また当資料の記載内容、データ等は作成時点のものであり、今後予告なしに変更することがあります。当資料で使用している指数等に係る著作権等の知的財産権、その他一切の権利は、当該指数等の開発元または公表元に帰属します。当資料中の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。アライアンス・バーンスタイン及びABはアライアンス・バーンスタイン・エル・ピーとその傘下の関連会社を含みます。アライアンス・バーンスタイン株式会社は、ABの日本拠点です。

当資料についてのご意見、コメント、お問い合せ等はjpmarcom@alliancebernstein.comまでお寄せください。

「株式」カテゴリーの最新記事

「株式」カテゴリーでよく読まれている記事

アライアンス・バーンスタインの運用サービス

アライアンス・バーンスタイン株式会社

金融商品取引業者 関東財務局長(金商)第303号

https://www.alliancebernstein.co.jp/

- 加入協会

-

一般社団法人投資信託協会

一般社団法人日本投資顧問業協会

日本証券業協会

一般社団法人第二種金融商品取引業協会

当資料についての重要情報

当資料は、投資判断のご参考となる情報提供を目的としており勧誘を目的としたものではありません。特定の投資信託の取得をご希望の場合には、販売会社において投資信託説明書(交付目論見書)をお渡ししますので、必ず詳細をご確認のうえ、投資に関する最終決定はご自身で判断なさるようお願いします。以下の内容は、投資信託をお申込みされる際に、投資家の皆様に、ご確認いただきたい事項としてお知らせするものです。

投資信託のリスクについて

アライアンス・バーンスタイン株式会社の設定・運用する投資信託は、株式・債券等の値動きのある金融商品等に投資します(外貨建資産には為替変動リスクもあります。)ので、基準価額は変動し、投資元本を割り込むことがあります。したがって、元金が保証されているものではありません。投資信託の運用による損益は、全て投資者の皆様に帰属します。投資信託は預貯金と異なります。リスクの要因については、各投資信託が投資する金融商品等により異なりますので、お申込みにあたっては、各投資信託の投資信託説明書(交付目論見書)、契約締結前交付書面等をご覧ください。

お客様にご負担いただく費用

投資信託のご購入時や運用期間中には以下の費用がかかります

- 申込時に直接ご負担いただく費用…申込手数料 上限3.3%(税抜3.0%)です。

- 換金時に直接ご負担いただく費用…信託財産留保金 上限0.5%です。

- 保有期間に間接的にご負担いただく費用…信託報酬 上限2.068%(税抜1.880%)です。

その他費用:上記以外に保有期間に応じてご負担いただく費用があります。投資信託説明書(交付目論見書)、契約締結前交付書面等でご確認ください。

上記に記載しているリスクや費用項目につきましては、一般的な投資信託を想定しております。費用の料率につきましては、アライアンス・バーンスタイン株式会社が運用する全ての投資信託のうち、徴収するそれぞれの費用における最高の料率を記載しております。

ご注意

アライアンス・バーンスタイン株式会社の運用戦略や商品は、値動きのある金融商品等を投資対象として運用を行いますので、運用ポートフォリオの運用実績は、組入れられた金融商品等の値動きの変化による影響を受けます。また、金融商品取引業者等と取引を行うため、その業務または財産の状況の変化による影響も受けます。デリバティブ取引を行う場合は、これらの影響により保証金を超過する損失が発生する可能性があります。資産の価値の減少を含むリスクはお客様に帰属します。したがって、元金および利回りのいずれも保証されているものではありません。運用戦略や商品によって投資対象資産の種類や投資制限、取引市場、投資対象国等が異なることから、リスクの内容や性質が異なります。また、ご投資に伴う運用報酬や保有期間中に間接的にご負担いただく費用、その他費用等及びその合計額も異なりますので、その金額をあらかじめ表示することができません。上記の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。