新型コロナワクチン候補の有効性に関するニュースを受け、2020年11月は株式市場をけん引する銘柄が突如として交代した。このトレンドが持続するかどうかを判断するのは時期尚早だが、投資家は、リターンのパターンが変化する場合に備えて、株式配分のバランスを検証する必要がある。

ファイザーが2020年11月9日に、治験の結果、ワクチン候補に90%の有効性が確認されたと発表したことを受け、近いうちにウイルスの封じ込めが可能になるとの期待感が高まった。その数日後には、モデルナもワクチン候補の治験で有意な結果が得られたと発表した。多くの地域で感染者数や入院者数が増え、厳しい冬を迎えようとしている中、ワクチンのニュースは投資家に対し、経済に関する最悪のシナリオは回避でき、2021年には景気が幅広く回復に向かうとの自信を与える形になった。

ワクチンへの期待で出遅れ銘柄が復活

ワクチンのニュースだけで足元の幅広い株価回復を持続させることは難しいかもしれない。しかし、このニュースは市場のけん引役の急激なシフトを引き起こし、2020年の大半を通じて市場をリードしてきた銘柄がアンダーパフォームする一方、出遅れていた銘柄が息を吹き返している。ある分析に基づくと、ファイザーのニュースが伝えられた日は、過去10年以上で最も急激に市場のモメンタムが変化した日となった。

11月9日以降、こうした変化は市場の複数の分野で起きている。小型株が大型株をアウトパフォームし、米国以外の株式が米国株をアウトパフォームした。特に金融株やエネルギー株など、人気のなかったセクターが、2020年の大半を通じて市場をけん引してきたテクノロジー・セクターをアウトパフォームした。MSCIワールド・バリュー指数は11月になって18日までに米ドルベースで7.3%上昇し、MSCIワールド・グロース指数を大幅にアウトパフォームしている。これは年初からのパフォーマンスのパターンとは著しい対照をなす動きである。なぜなら、2020年は11月18日現在でバリュー指数が5.7%下落しているのに対し、テクノロジー銘柄が中心のグロース指数は25.1%上昇しているからだ(図表1)。

このトレンドは持続するのだろうか? 2020年になってスタイル別のけん引役が交代したのは今回が初めてではない。春と9月には、今回ほど劇的ではないにせよ、トレンドの急転換が見られた。確信を持つには早すぎるが、ワクチンのニュースを受け、2020年7-9月期に始まっていた景気感応度の高い銘柄にシフトするトレンドは長期化する可能性がある。逆に、人々の生活が早期に正常化に向かえば、世界的なロックダウンが追い風となってきた米国のテクノロジー及び消費関連のセクターの超大型株については、相対的な魅力が薄れる可能性がある。そうした変化はそれぞれのスタイル・ファクターと同様に、さまざまなセクターや地域のパフォーマンスに大きな影響を与えることになる。

市場の不均衡で反転の機が熟していたのか?

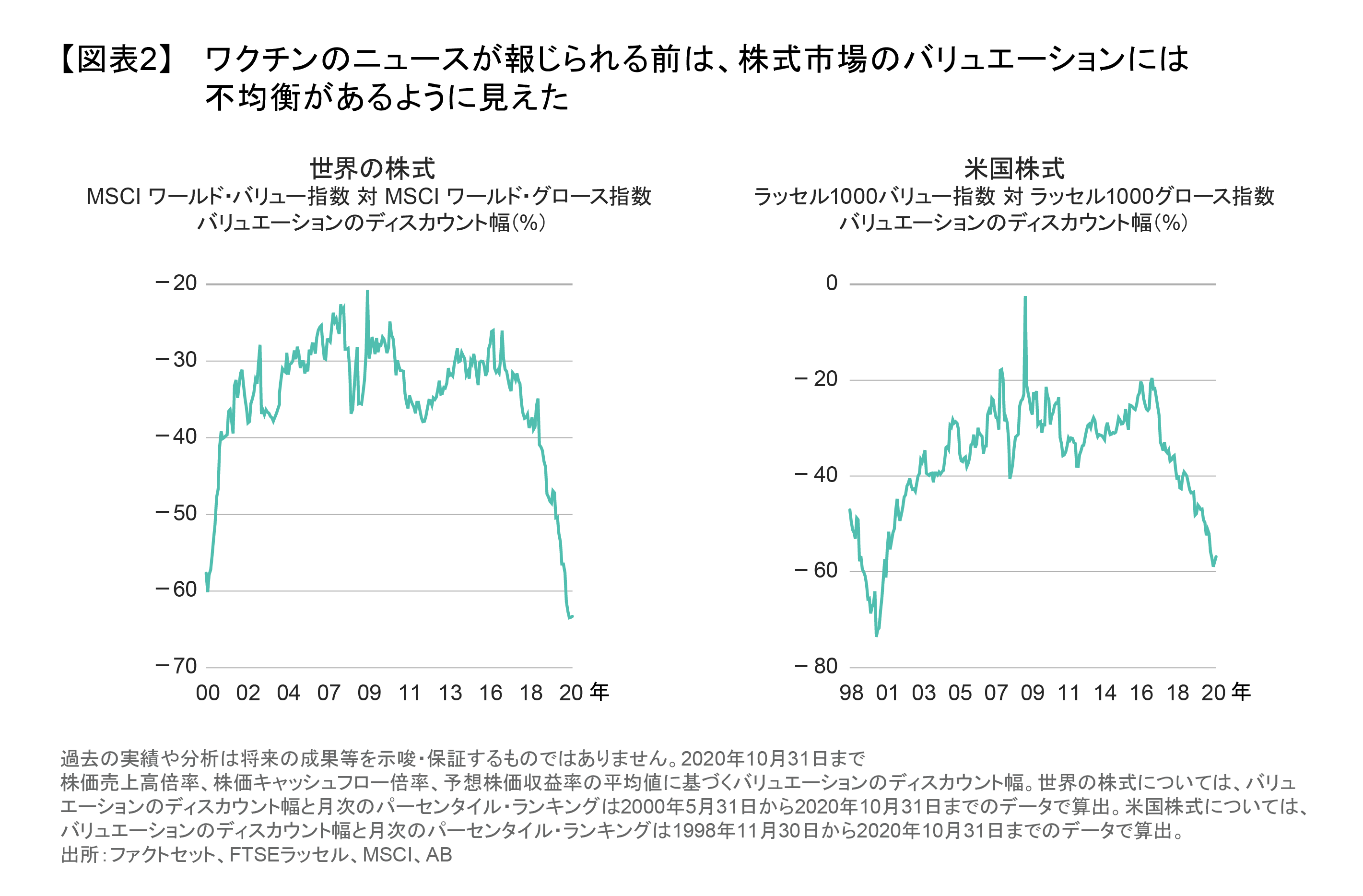

足元のシフトが起こる前は、株式のリターン・パターンが市場に大きな不均衡を生み出していた(以前の記事『Rediscovering the Potential of Downtrodden Value Stocks』(英語)ご参照)。例えばスタイル別に見ると、株価売上高倍率、株価キャッシュフロー倍率、予想株価収益率の3つのバリュー指標を組み合わせて分析すると、2020年10月末時点でMSCIワールド・バリュー指数はMSCIワールド・グロース指数よりも63%割安な水準にあった(図表2、左図)。そのディスカウント幅は過去20年で最大である。米国では、ラッセル1000バリュー指数はラッセル1000グロース指数に比べ57%割安な水準で取引され(図表2、右図)、やはり過去最低に近い水準にあった。

インフレ率と金利が株式のリターン・パターンを形成

今、多くの投資家はこう自問している。グロース株を売ってバリュー株を買うべきなのだろうか? 世界の成長が加速すれば、通常はバリュー型ポートフォリオに組み入れられている割安で業績が景気に連動する企業の多くが、2021年に利益成長を拡大できるとアライアンス・バーンスタイン(以下、「AB」)では考えている。また、成長のすそ野が広がれば、投資家は2020年に新型コロナウイルスに見舞われた局面で好調なパフォーマンスをあげた銘柄をはじめとする高成長銘柄にプレミアムを支払おうとはしなくなる可能性がある。

景気が回復している場面では、インフレ率も上昇する可能性があり、それは金利を押し上げる圧力となる。通常、金利が上昇すればバリュー株の追い風となる一方、グロース株にとっては逆風となる。なぜなら、今後何年にもわたって企業価値の多くがキャッシュフローから生み出されることになるからだ。ABのエコノミストは米国の10年国債利回りについて、現在の0.90%を下回る水準から緩やかに上昇すると予想している。しかしながら、過去10年にわたり超低金利が続いてきたため、投資家は金利水準が持続的に変化するとの見方に基づいて戦略を構築することには慎重になる必要がある。

株式配分を点検すべき時

バリュー株の上昇が持続しようがしまいが、足元のリターン・パターンは資産配分の不均衡をさらけ出した可能性がある。多くの投資家は分散投資やリバランスの効果を認識しているが、一方通行のパフォーマンスが長く続いた後だけに、理論を実行に移すのは難しいかもしれない。

足元のパフォーマンスは、投資家に株式配分を注視するよう促す要因になるだろうとABでは見ている。現在のポジションにはどんなリスクが潜んでいるか問い直してみるべきだ。景気拡大のペースが加速したり、金利が上昇に向かい始めたりした場合に、好調なパフォーマンスを示すであろう資産を十分に保有しているだろうか? 地域別のエクスポージャーは十分に分散されているだろうか? グロース株へのエクスポージャーはバリュエーションが割高な超大型株に集中しすぎてはいないだろうか? または、明確な成長ドライバーを持つ幅広い企業に投資が分散されているだろうか?

もちろん、これらの問いに対する答えは、それぞれの投資家のリスク許容度や投資目標によって異なるものとなるだろう。だが、スタイルへの風向きが11月のように劇的に変化すれば、投資家にとって、今後起こりうる風向きの変化に備えて帆が正しい方向を向いているかどうか点検しないのはリスクとなりうる。

当資料は、アライアンス・バーンスタイン・エル・ピーのCONTEXTブログを日本語訳したものです。オリジナルの英語版はこちら。

本文中の見解はリサーチ、投資助言、売買推奨ではなく、必ずしもアライアンス・バーンスタイン(以下、「AB」)ポートフォリオ運用チームの見解とは限りません。本文中で言及した資産クラスに関する過去の実績や分析は将来の成果等を示唆・保証するものではありません。

当資料は、2020年11月23日現在の情報を基にアライアンス・バーンスタイン・エル・ピーが作成したものをアライアンス・バーンスタイン株式会社が翻訳した資料であり、いかなる場合も当資料に記載されている情報は、投資助言としてみなされません。当資料は信用できると判断した情報をもとに作成しておりますが、その正確性、完全性を保証するものではありません。当資料に掲載されている予測、見通し、見解のいずれも実現される保証はありません。また当資料の記載内容、データ等は作成時点のものであり、今後予告なしに変更することがあります。当資料で使用している指数等に係る著作権等の知的財産権、その他一切の権利は、当該指数等の開発元または公表元に帰属します。当資料中の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。アライアンス・バーンスタイン及びABはアライアンス・バーンスタイン・エル・ピーとその傘下の関連会社を含みます。アライアンス・バーンスタイン株式会社は、ABの日本拠点です。

当資料についてのご意見、コメント、お問い合せ等はjpmarcom@alliancebernstein.comまでお寄せください。

「株式」カテゴリーの最新記事

「株式」カテゴリーでよく読まれている記事

アライアンス・バーンスタインの運用サービス

アライアンス・バーンスタイン株式会社

金融商品取引業者 関東財務局長(金商)第303号

https://www.alliancebernstein.co.jp/

- 加入協会

-

一般社団法人投資信託協会

一般社団法人日本投資顧問業協会

日本証券業協会

一般社団法人第二種金融商品取引業協会

当資料についての重要情報

当資料は、投資判断のご参考となる情報提供を目的としており勧誘を目的としたものではありません。特定の投資信託の取得をご希望の場合には、販売会社において投資信託説明書(交付目論見書)をお渡ししますので、必ず詳細をご確認のうえ、投資に関する最終決定はご自身で判断なさるようお願いします。以下の内容は、投資信託をお申込みされる際に、投資家の皆様に、ご確認いただきたい事項としてお知らせするものです。

投資信託のリスクについて

アライアンス・バーンスタイン株式会社の設定・運用する投資信託は、株式・債券等の値動きのある金融商品等に投資します(外貨建資産には為替変動リスクもあります。)ので、基準価額は変動し、投資元本を割り込むことがあります。したがって、元金が保証されているものではありません。投資信託の運用による損益は、全て投資者の皆様に帰属します。投資信託は預貯金と異なります。リスクの要因については、各投資信託が投資する金融商品等により異なりますので、お申込みにあたっては、各投資信託の投資信託説明書(交付目論見書)、契約締結前交付書面等をご覧ください。

お客様にご負担いただく費用

投資信託のご購入時や運用期間中には以下の費用がかかります

- 申込時に直接ご負担いただく費用…申込手数料 上限3.3%(税抜3.0%)です。

- 換金時に直接ご負担いただく費用…信託財産留保金 上限0.5%です。

- 保有期間に間接的にご負担いただく費用…信託報酬 上限2.068%(税抜1.880%)です。

その他費用:上記以外に保有期間に応じてご負担いただく費用があります。投資信託説明書(交付目論見書)、契約締結前交付書面等でご確認ください。

上記に記載しているリスクや費用項目につきましては、一般的な投資信託を想定しております。費用の料率につきましては、アライアンス・バーンスタイン株式会社が運用する全ての投資信託のうち、徴収するそれぞれの費用における最高の料率を記載しております。

ご注意

アライアンス・バーンスタイン株式会社の運用戦略や商品は、値動きのある金融商品等を投資対象として運用を行いますので、運用ポートフォリオの運用実績は、組入れられた金融商品等の値動きの変化による影響を受けます。また、金融商品取引業者等と取引を行うため、その業務または財産の状況の変化による影響も受けます。デリバティブ取引を行う場合は、これらの影響により保証金を超過する損失が発生する可能性があります。資産の価値の減少を含むリスクはお客様に帰属します。したがって、元金および利回りのいずれも保証されているものではありません。運用戦略や商品によって投資対象資産の種類や投資制限、取引市場、投資対象国等が異なることから、リスクの内容や性質が異なります。また、ご投資に伴う運用報酬や保有期間中に間接的にご負担いただく費用、その他費用等及びその合計額も異なりますので、その金額をあらかじめ表示することができません。上記の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。