航空機への投資は、安定したキャッシュフローと、市場の幅広い動きを反映する指数とは相関関係が低いリターンを生み出すことができる。

新型コロナウイルスのパンデミック(世界的流行)が収束した後、航空機を利用した旅行は順調に回復しており、世界の中間層が急速に拡大していることは、空の旅をますます混雑させる要因となりそうだ。しかし、航空機メーカーは過去に削減した生産能力を取り戻し、サプライチェーンの問題を克服するのに苦しんでおり、航空機の供給は需要にほとんど追いついていない。

2001年9月11日に米国で起きた同時多発テロ、世界金融危機、新型コロナウイルスのパンデミックなどにもかかわらず、有償旅客マイルに基づく民間航空輸送量は、過去50年間に世界の国内総生産(GDP)の2倍近いペースで拡大してきた。

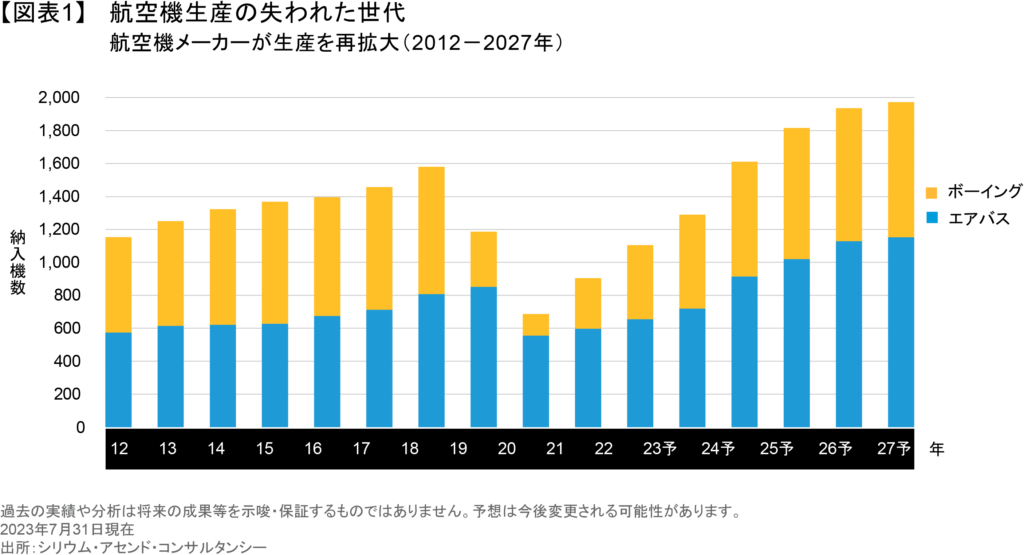

国際航空運送協会(IATA)は、その輸送量は2040年まで毎年3.4%のペースで増加すると予測している。その需要を満たすには多くの航空機が必要になるが、特にパンデミック時に航空機の生産削減を進めた結果、「失われた世代」に3,000機近い航空機の生産が幻と消えた(図表1)。

離陸準備が整う

航空輸送の回復や構造的な供給の制約を合わせて考えれば、就航中の航空機に投資し、輸送能力を拡大する必要がある航空会社にそれらをリースするという、魅力的なプライベートクレジットの投資機会が生まれている。ABカーバル(以下、「当社」)は、この戦略が長期的に強力なキャッシュフローを生み出し、相関性が低いリターン源泉になる可能性があると考えている。

航空機への投資は、プライベートクレジット戦略の投資家にグローバルな成長に対する長期的なエクスポージャーを提供することにもなる。航空機リースは、特にアジアや中東地域など、所得水準の上昇に伴い航空旅行需要が高まっている新興国の航空会社で広く活用されている。この需要ダイナミズムは世界の人口がピークに達するまで続く見通しで、それにはあと80年かかる可能性がある。新興国の人口が急増するとみられることも、輸送インフラを拡充する上で航空機が重要な役割を果たす要因となるだろう。

航空会社ではなく、航空機に投資する

航空会社の経営は、ある意味で食うか食われるかのビジネスである。燃料価格の変動や固定費の高騰などから、航空会社のコスト管理能力は限られている。過去5年間だけでも、航空業界は世界的なパンデミックや地政学的紛争に見舞われ、いくつかの航空会社が破綻した。簡単に言えば、航空会社が収益を上げるのは容易なことではない。

本質的な価値を持つ実物資産である航空機のグローバルなポートフォリオを保有し、航空機を必要としている航空会社にリースすることは、個々の航空会社にそれほど縛られることなく航空セクターへのエクスポージャーを構築する上で効果的な方法だと当社では考えている。航空機は標準化が進んでいるため、たとえある航空会社が苦境に陥っても、別の航空会社にリースすることができる。航空機を飛ばす会社ではなく、航空機に投資することを考えてほしい。

しかも、この投資機会は測定可能で、航空機のタイプや機齢、資本構成に基づきリスクを細分化することができる。IATAとマッキンゼーが2022年に作成した報告書によると、航空機リースへの投下資本の単純な平均リターンは、2012年から2021年までに、1年を除くすべての年で航空会社のリターンを上回り、安定した動きを示した。例外となった1年はいつだろうか?それはパンデミックの年ではない。

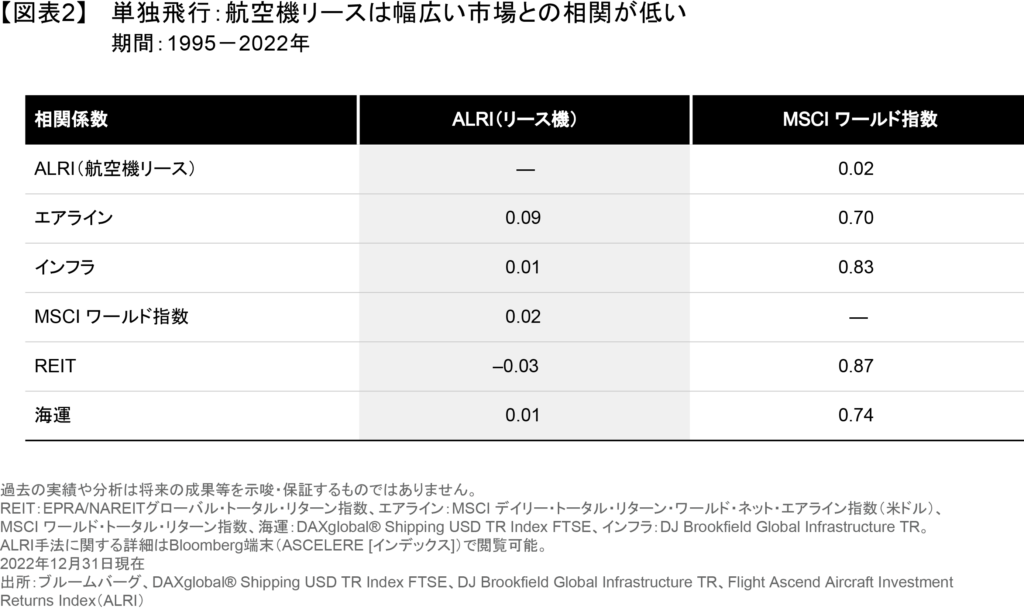

航空機リースと航空会社経営の違いは、航空機リースが、インフラ投資、不動産投資信託(REIT)、さらには上場民間航空会社といった関連戦略や資産(図表2)との相関性が極めて低い理由を説明する上でも役立つ。

当社は、航空機リース戦略を分散型のポートフォリオに組み入れれば、困難に直面した場面でもダウンサイドリスクを軽減できる可能性があると考えている。

全サイクルを通じたファイナンシングの機会

現在就航している商用ジェット機は3万機弱で、その約半分がリースされている。その大半は30年程度の耐用年数があるが、燃費効率の高い新型機に頻繁にアップグレードされることで、高水準の回転率が持続し、平均リース期間は機体の耐用年数より短くなっている。その結果、市場サイクルを通じて航空機リースのビジネス機会が生まれている。

リースは、航空会社が柔軟性を保ち、需給バランスの変化に対処するのに役立つほか、どんな市場サイクルにおいても航空機リースが活発に行われていることを意味する。パンデミック時のように需要が低調な場面では、航空機リースの貸し手はセールス・アンド・リースバック契約を結ぶことで、流動性を必要とする航空会社から航空機を取得し、通常の運航向けにリースバックすることができる。

市場環境が改善し、旅行需要が回復すれば、大手の上場している航空機リースの貸し手は、保有機体を新型の航空機に入れ替えるため、機齢が中期や後期にある航空機を売却するケースが多い。それは、彼らが投資適格級の格付けを維持するための要件となる。

これらの航空機は通常、短距離路線で用いる中型機である場合が多いが、多くが主力機種であり、投資家に魅力的な価値をもたらすことができる。まだ長い耐用年数が残っている製造から5〜10年程度の航空機にフォーカスすることにより、リスクを軽減しながら投資機会を活用することができる。

最新世代の航空機とは異なり、製造から5〜10年程度の機体は技術的な性能が実証されている。また、売却時期が来れば、売却や貨物機への転換など、現金化するための方法は複数ある。最後に、製造から5〜10年程度の航空機は、コストとの対比で十分なキャッシュフローを生み出すことが多い。これらの要因を組み合わせれば、リスク/リターンに関する好ましいシナリオを描くことができる。

利益を得るにはリスク管理が必要

もちろん、これらの戦略を成功させるには、しっかりした案件創出力や強力な管理能力が必要で、航空機を保有またはリースするのは容易なことではない。これらをうまくやり遂げることができるかどうかは、能力と経験にかかっている。

リスクを管理する上では経験も役立つ。例えば、特定の要因が旅行需要の減退を招き、航空機リースの見通しが悪化する可能性がある。ウクライナや中東における紛争が激化すれば、燃料価格が上昇し、旅行需要が冷え込む可能性があるため、航空機リース会社は各地域へのエクスポージャーをしっかり管理することが重要になる。また、別のウイルス感染が世界的に拡大したりロックダウン措置が取られれば、旅行需要が消失または大幅に縮小することもあり得る。

しかし、大局的な観点から見れば、航空機は経済成長を取り込むための長期にわたる魅力的な手段になると当社は考えている。中間層が拡大するのに伴い、旅行需要も上向くと予想される。当社の見方では、多額のキャッシュフローやインカム収入が期待できる航空機リースの契約は、投資家が経済成長を最大限に活用する上で役立つ可能性がある。

当資料は、アライアンス・バーンスタイン・エル・ピーのCONTEXTブログを日本語訳したものです。オリジナルの英語版はこちら

本文中の見解はリサーチ、投資助言、売買推奨ではなく、必ずしもアライアンス・バーンスタイン(以下、「AB」)ポートフォリオ運用チームの見解とは限りません。本文中で言及した資産クラスに関する過去の実績や分析は将来の成果等を示唆・保証するものではありません。

当資料は、2024年3月15日現在の情報を基にAB CarVal Investors, LP(以下「 ABカーバル」)が作成したものをアライアンス・バーンスタイン株式会社が翻訳した資料であり、いかなる場合も当資料に記載されている情報は、投資助言としてみなされません。当資料は信用できると判断した情報をもとに作成しておりますが、その正確性、完全性を保証するものではありません。当資料に掲載されている予測、見通し、見解のいずれも実現される保証はありません。また当資料の記載内容、データ等は作成時点のものであり、今後予告なしに変更することがあります。当資料で使用している指数等に係る著作権等の知的財産権、その他一切の権利は、当該指数等の開発元または公表元に帰属します。当資料中の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。アライアンス・バーンスタイン株式会社およびABカーバルは、アライアンス・バーンスタイン・エル・ピー傘下の関連会社です。アライアンス・バーンスタイン株式会社は、ABの日本拠点です。

当資料についてのご意見、コメント、お問い合せ等はjpmarcom@editalliancebernsteinまでお寄せください。

「オルタナティブ」カテゴリーの最新記事

「オルタナティブ」カテゴリーでよく読まれている記事

アライアンス・バーンスタインの運用サービス

アライアンス・バーンスタイン株式会社

金融商品取引業者 関東財務局長(金商)第303号

https://www.alliancebernstein.co.jp/

- 加入協会

-

一般社団法人投資信託協会

一般社団法人日本投資顧問業協会

日本証券業協会

一般社団法人第二種金融商品取引業協会

当資料についての重要情報

当資料は、投資判断のご参考となる情報提供を目的としており勧誘を目的としたものではありません。特定の投資信託の取得をご希望の場合には、販売会社において投資信託説明書(交付目論見書)をお渡ししますので、必ず詳細をご確認のうえ、投資に関する最終決定はご自身で判断なさるようお願いします。以下の内容は、投資信託をお申込みされる際に、投資家の皆様に、ご確認いただきたい事項としてお知らせするものです。

投資信託のリスクについて

アライアンス・バーンスタイン株式会社の設定・運用する投資信託は、株式・債券等の値動きのある金融商品等に投資します(外貨建資産には為替変動リスクもあります。)ので、基準価額は変動し、投資元本を割り込むことがあります。したがって、元金が保証されているものではありません。投資信託の運用による損益は、全て投資者の皆様に帰属します。投資信託は預貯金と異なります。リスクの要因については、各投資信託が投資する金融商品等により異なりますので、お申込みにあたっては、各投資信託の投資信託説明書(交付目論見書)、契約締結前交付書面等をご覧ください。

お客様にご負担いただく費用

投資信託のご購入時や運用期間中には以下の費用がかかります

- 申込時に直接ご負担いただく費用…申込手数料 上限3.3%(税抜3.0%)です。

- 換金時に直接ご負担いただく費用…信託財産留保金 上限0.5%です。

- 保有期間に間接的にご負担いただく費用…信託報酬 上限2.068%(税抜1.880%)です。

その他費用:上記以外に保有期間に応じてご負担いただく費用があります。投資信託説明書(交付目論見書)、契約締結前交付書面等でご確認ください。

上記に記載しているリスクや費用項目につきましては、一般的な投資信託を想定しております。費用の料率につきましては、アライアンス・バーンスタイン株式会社が運用する全ての投資信託のうち、徴収するそれぞれの費用における最高の料率を記載しております。

ご注意

アライアンス・バーンスタイン株式会社の運用戦略や商品は、値動きのある金融商品等を投資対象として運用を行いますので、運用ポートフォリオの運用実績は、組入れられた金融商品等の値動きの変化による影響を受けます。また、金融商品取引業者等と取引を行うため、その業務または財産の状況の変化による影響も受けます。デリバティブ取引を行う場合は、これらの影響により保証金を超過する損失が発生する可能性があります。資産の価値の減少を含むリスクはお客様に帰属します。したがって、元金および利回りのいずれも保証されているものではありません。運用戦略や商品によって投資対象資産の種類や投資制限、取引市場、投資対象国等が異なることから、リスクの内容や性質が異なります。また、ご投資に伴う運用報酬や保有期間中に間接的にご負担いただく費用、その他費用等及びその合計額も異なりますので、その金額をあらかじめ表示することができません。上記の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。