シリーズ「責任投資の現場から」

近年、より良い社会を創出するために企業や投資家の果たすべき役割を問う声が高まり、責任投資(RI)に注目が集っています。本シリーズでは、責任投資に関するアライアンス・バーンスタイン(以下、「AB」)の経験から、現在実務の最先端ではどのように投資が行われ、どのような課題に直面しているのかをご紹介します。

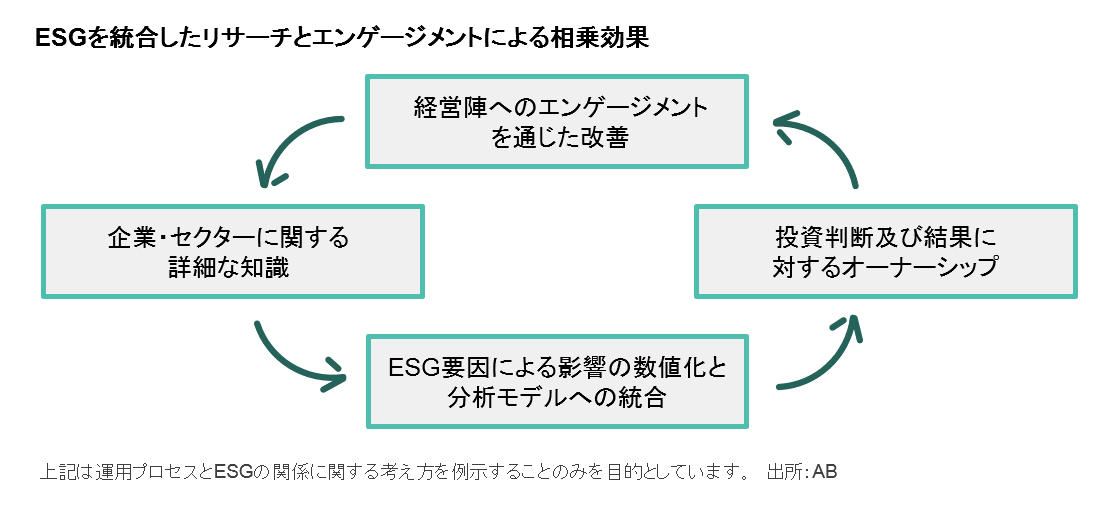

運用プロセスにESG(環境、社会、ガバナンス)評価を組み入れ、アクティブな銘柄選択を通じて長期的なリスク・リターン特性の向上を図るためには、投資先企業との継続的なエンゲージメント(対話)が重要となる。一方的に投資評価をして終わりではなく、ESGに関連する事象について、潜在的な収益へのインパクトや現在の経営戦略、想定される対応策等について経営陣と継続的な対話を行うことにより、改善に向けた取り組みを促し、投資成果の底上げにつなげることができる。また、エンゲージメントにおいては、アクティブ運用であることが大きな鍵となる。第三者評価機関のESGレーティングはしばしばバックワード・ルッキングであり、企業の変化を捉える上では一定の時間差を伴うからだ。ポートフォリオ・マネジャーやアナリストが将来予測も含めた独自の調査分析を行い、エンゲージメントに反映させながら、その成果を投資評価に組み込んでいくことが有効となる。

エンゲージメントは、株式運用だけではなく、債券運用においても重要な意味を持つが、議決権行使ができる株式運用とは異なり、債券運用では一律なエンゲージメントの手法が確立されているわけではない。本稿では、そうした資産クラスによる違いが制約とはならず、むしろ相乗効果をもたらしエンゲージメントの成果を高めるようなアプローチについて考えてみたい。こうした手法は、上述のような難しさのある債券投資においては、特に効果が大きいと思われる。

債券運用における効果的なエンゲージメント

債券運用におけるエンゲージメントは、負債への依存度が高い発行体に対してより効果的であると考える。資金調達において債券が重要な位置を占めており、債券投資家の意向が調達コストに与える影響が大きいためだ。こうした発行体には、ハイイールド格企業、継続的かつ安定した借り入れコストを維持する必要のある公益セクター、そして新興国のソブリンや企業などが含まれる。一方、投資適格級の発行体、特にシングルA格以上の相対的に高い信用力を持つ発行体にとっては、社債投資家の意向は資金調達上それほど重要ではなく、踏み込んだエンゲージメントは難しいことが多い。

社債への依存度の高い企業に対し行ったABのエンゲージメントの例を見てみよう。ある新興国の企業(A社とする)は、財務悪化に悩む親会社の実質的な救済を目的に、多額の負債調達を行い、配当引き上げによって親会社への資金供給を行うとともに、親会社の債務についても追加的な債務保証を行う計画を発表した。同計画には、A社の配当がグループ外へ流出するのを防ぐために、親会社がA社の少数株主持分を買い入れ、完全子会社化するとの内容も含まれていた。

一連の会社計画は、A社の発行した社債の投資家にとって非常にネガティブなものであった。財務レバレッジが大幅に高まり、信用力悪化による社債価格の下落が予想されることに加え、完全子会社化によりガバナンス面のコントロールが効きにくくなるからだ。これを受けて、ABの運用調査チームはA社の経営陣と直接ミーティングを行って計画への懸念を伝え、一定レベルの格付維持及び継続的な情報開示等に関する要請を行った。結果として、A社は投資適格級の格付維持に対しコミットメントを示すとともに、負債調達及び今後の債務削減計画に関する追加的な情報開示を行った。債券投資家の視点からエンゲージメントを行ったことが、限定的ではあるものの一定の改善につながった例といえる。

株式運用チームとの協力

こうしたアプローチが効きにくい発行体に対しては、社内の株式部門と共同でエンゲージメントを行うことも有効な手段となり得る。株式と負債では資本構造上の位置づけが異なることから、株式投資家にとって望ましい財務政策が常に債券投資家にとって望ましいわけではない。負債調達による積極的な設備投資や、配当・自社株買いの大幅な引き上げなどがこれに相当するが、株式・債券両部門が共同でエンゲージメントを行うことにより、こうした二面性のある財務政策について、経営陣からリップサービス抜きの回答を引き出すことができる点はメリットの1つである。

発行体へのエンゲージメントに関しては、株式・債券といった資産クラスの違いを越えて、発行体に対しどのような懸念が共有され、どのような施策が提示され、改善につながったのかという実績が社内で密に共有されることが望ましい。単発でなくより継続的なエンゲージメントにつながるとともに、異なる投資視点から多面的な検証を行うことができるからだ。しかし、これは言うが易しで、伝統的な資産運用会社の組織体制において債券運用チームと株式運用チームがある日突然密接に協働し始めるということはなかなか起こりにくい。情報共有のためのシステムの構築や、経営レベルでのコミットメント、コラボレーションを尊ぶ企業文化の醸成などが必要となってくる。

責任投資、特にエンゲージメントに関しては、運用担当者の伝統的な専門知識を超えた幅広い領域にわたる知見や対話能力が必要となる。アセット・オーナーにとっては、運用会社が特定の資産クラス内での取り組みにとどまらず、会社としてどのように取り組んでいるかがひとつの重要な評価ポイントとなるだろう。

当資料は、2020年6月26日現在の情報を基にアライアンス・バーンスタイン株式会社が作成した資料であり、いかなる場合も当資料に記載されている情報は、投資助言としてみなされません。当資料は信用できると判断した情報をもとに作成しておりますが、その正確性、完全性を保証するものではありません。また当資料の記載内容、データ等は今後予告なしに変更することがあります。当資料で使用している指数等に係る著作権等の知的財産権、その他一切の権利は、当該指数等の開発元または公表元に帰属します。当資料中の格付は特に記載のない限りABの定義に基づきます。アライアンス・バーンスタイン及びABはアライアンス・バーンスタイン・エル・ピーとその傘下の関連会社を含みます。アライアンス・バーンスタイン株式会社は、ABの日本拠点です。

当資料についてのご意見、コメント、お問い合せ等はjpmarcom@alliancebernstein.comまでお寄せください。

「責任投資」カテゴリーの最新記事

「責任投資」カテゴリーでよく読まれている記事

アライアンス・バーンスタインの運用サービス

アライアンス・バーンスタイン株式会社

金融商品取引業者 関東財務局長(金商)第303号

https://www.alliancebernstein.co.jp/

- 加入協会

-

一般社団法人投資信託協会

一般社団法人日本投資顧問業協会

日本証券業協会

一般社団法人第二種金融商品取引業協会

当資料についての重要情報

当資料は、投資判断のご参考となる情報提供を目的としており勧誘を目的としたものではありません。特定の投資信託の取得をご希望の場合には、販売会社において投資信託説明書(交付目論見書)をお渡ししますので、必ず詳細をご確認のうえ、投資に関する最終決定はご自身で判断なさるようお願いします。以下の内容は、投資信託をお申込みされる際に、投資家の皆様に、ご確認いただきたい事項としてお知らせするものです。

投資信託のリスクについて

アライアンス・バーンスタイン株式会社の設定・運用する投資信託は、株式・債券等の値動きのある金融商品等に投資します(外貨建資産には為替変動リスクもあります。)ので、基準価額は変動し、投資元本を割り込むことがあります。したがって、元金が保証されているものではありません。投資信託の運用による損益は、全て投資者の皆様に帰属します。投資信託は預貯金と異なります。リスクの要因については、各投資信託が投資する金融商品等により異なりますので、お申込みにあたっては、各投資信託の投資信託説明書(交付目論見書)、契約締結前交付書面等をご覧ください。

お客様にご負担いただく費用

投資信託のご購入時や運用期間中には以下の費用がかかります

- 申込時に直接ご負担いただく費用…申込手数料 上限3.3%(税抜3.0%)です。

- 換金時に直接ご負担いただく費用…信託財産留保金 上限0.5%です。

- 保有期間に間接的にご負担いただく費用…信託報酬 上限2.068%(税抜1.880%)です。

その他費用:上記以外に保有期間に応じてご負担いただく費用があります。投資信託説明書(交付目論見書)、契約締結前交付書面等でご確認ください。

上記に記載しているリスクや費用項目につきましては、一般的な投資信託を想定しております。費用の料率につきましては、アライアンス・バーンスタイン株式会社が運用する全ての投資信託のうち、徴収するそれぞれの費用における最高の料率を記載しております。

ご注意

アライアンス・バーンスタイン株式会社の運用戦略や商品は、値動きのある金融商品等を投資対象として運用を行いますので、運用ポートフォリオの運用実績は、組入れられた金融商品等の値動きの変化による影響を受けます。また、金融商品取引業者等と取引を行うため、その業務または財産の状況の変化による影響も受けます。デリバティブ取引を行う場合は、これらの影響により保証金を超過する損失が発生する可能性があります。資産の価値の減少を含むリスクはお客様に帰属します。したがって、元金および利回りのいずれも保証されているものではありません。運用戦略や商品によって投資対象資産の種類や投資制限、取引市場、投資対象国等が異なることから、リスクの内容や性質が異なります。また、ご投資に伴う運用報酬や保有期間中に間接的にご負担いただく費用、その他費用等及びその合計額も異なりますので、その金額をあらかじめ表示することができません。上記の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。