2024年の到来を迎え、プライベート・アセットへの配分からアクティブな株式運用に至るまで、投資家の注目ポイントを幅広く掘り起こしたい。

最近の投資家ミーティングでは、資産配分をどうしたらよいかについて、多くの質問が寄せられている。以下、具体例をあげて説明したい。いずれも近年のアセット・フローの根底にあるものであり、それらに対する見方がどう展開していくかで、当面のアセットの流れが決まっていくものと思われる。

プライベート・アセットへの資産配分をさらに上げるべきか

2023年初頭、上場株式市場からは資金が流出したが、プライベート市場ではほとんど資金流出が起きなかった。この結果、流動性の低い資産への投資比率が明らかに増加した。最終的にプライベート・アセットへの資産配分を左右する本当の問題は次の点にあると思われる。1)投資家の流動性ニーズは引き続き高止まるか、2)資本コストの増加やインフレ率の上昇の中で、さまざまなプライベート・アセットのカテゴリーから実質的なリターンが継続的に見込めるか。3)プライベート・アセットによって投資の分散効果が得られるか(単に時価評価しないという見せかけの分散効果ではない)。

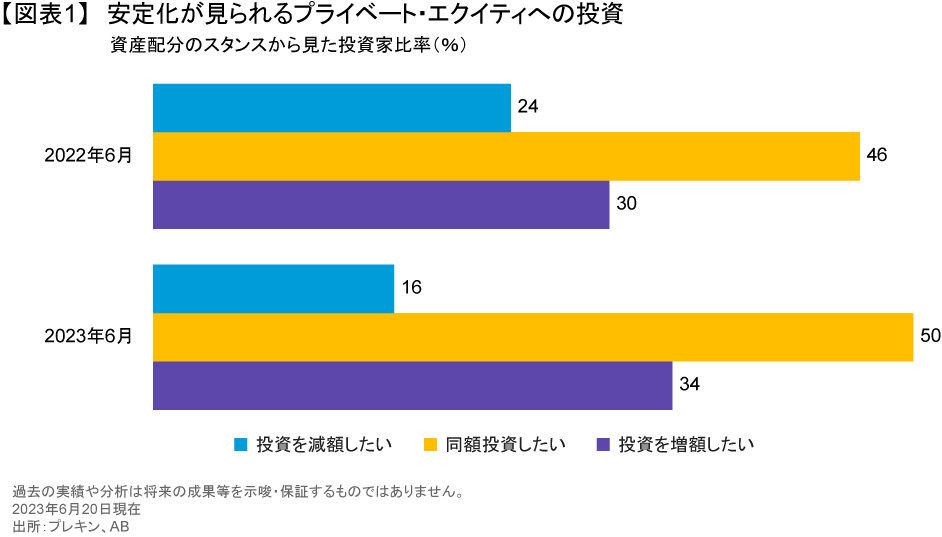

2023年は、買収価格倍率や信用コストが高まっていること、新たな案件からの内部収益率(IRR)に低下の可能性があることなどから、プライベート・エクイティへの需要は落ち着いてきていると見ている(図表1)。特に優れたファンドを選択することができれば、「アルファ(市場平均を上回る収益)」を生み出す可能性があり、プライベート・エクイティがポートフォリオで果たす役割は引き続き大きいと思われる。しかし、プライベート・エクイティの平均リターンは長期的な実績を下回り、手数料控除後のリターンは上場株式とほぼ同水準になると見ている。その理由としては、負債コストが急上昇していること、買収価格倍率の拡大余地が極めて限定的であること、経済成長自体が鈍化していること、などが挙げられる。

プライベート・デットの需給見通しは、伝統的な信用供与機関(銀行)が撤退していることが構造的なサポート材料となっており、改善しているように見える。実際、過去30年間の米国での信用純増分は全てノンバンクからのものであるが、これは銀行の資本規制によってミドル・マーケットへの融資が制限されているためである。プライベート・デットの大半は変動金利であり、インフレ対策にもなっている。また、短期金利は過去1年間で急上昇しており、ミドル・マーケット・ローンの利回りは11%以上と歴史的に見ても投資妙味の大きい水準にある。従って、プライベート・アセットに投資する追加資金があるならば、プライベート・デットへ振り向けるべきであろう。

今こそ、ポートフォリオのデュレーションを延長すべきか

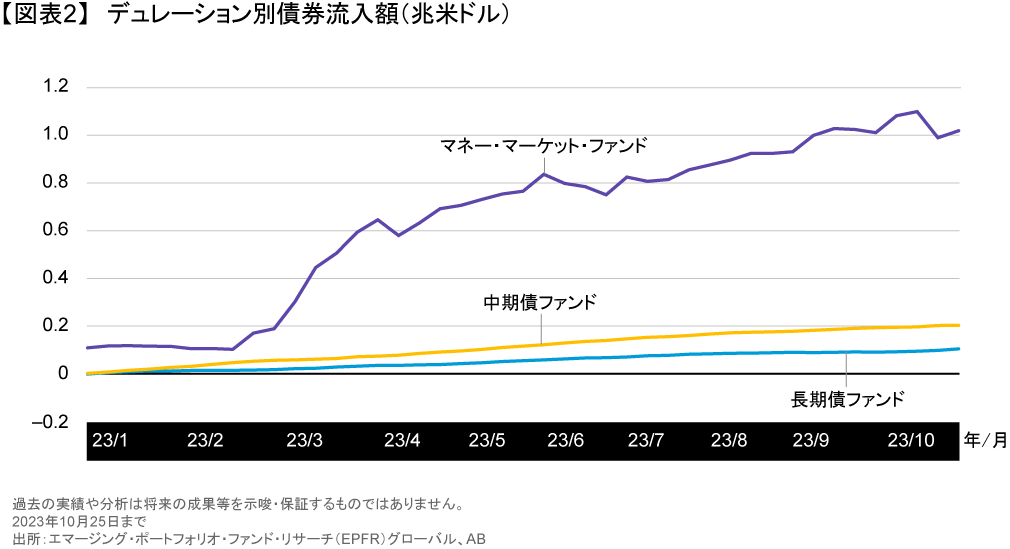

米国10年国債利回りが4%台半ばにあることから、デュレーションを長期化させる時期ではないかとの質問が増えており、それに関連してポートフォリオにおける国債の役割についても質問をよく受ける。銀行預金を代替するマネー・マーケット・フローの約半分を除いたとしても、ポートフォリオへの資金流入は2023年の大半でデュレーションの短い資産に偏っている(図表2)。とはいえ、長期債ファンドへの資金流入はここにきて持ち直しており、債券利回りの上昇が投資家の選好にも影響を及ぼしているようである。

戦術的資産配分の観点からは、10年国債利回りはFF金利と比較して、金利サイクルの変わり目によく見られるような高い水準には達してはいない。利回りはまだ上昇する余地がありそうだ。一般的な見方では、利回りの上昇幅は縮小していく公算が大である。このため、デュレーションを比較的早めに長期化させるメリットは大きい。しかし、イールドカーブはまだフラットである。従って、力強い経済成長が続く「可能性」はあり、これによって株式や短期デュレーション資産の投資妙味はさらに増加し得る。その上、現在、マクロ情勢は水面下でなお不透明さが広がっており、先行きは見通しづらくなっている。

戦術的な見方をすれば、成長が鈍化する可能性は高いだろう。そうであれば、アライアンス・バーンスタイン(以下、「AB」)の戦術的な収益指標は、かなりのソフトランディング・シナリオのもと、1年先の米国の資産の収益成長率は9%になるとの見方と一致している。言い換えれば、個別データからのボトムアップ・コンセンサスの予測は正しいものと思われるが、それは良好な消費者データが出てくることが大前提である。

戦略的にデュレーションをどうするかは状況により異なる。今は、過去2年間ではどの時期よりも投資の参入時期としては条件がそろっている。だが、もう少し長期的な視点で見た場合はどうであろうか。利回りが著しく上昇したことで、「債券自警団(利回り上昇を警戒する投資家たち)」が戻ってきたのではという疑問が浮上しているが、実のところ、これは国債のネット需給見通しをどう見るか、ということである。アセット・アロケーションの観点(絶対的な資産クラスではなく、ある資産クラスと他の資産クラスとの相対比較で判断する場合)から見ると、債券が株式と比較してどのようなバランスになっているかは興味深いところである。

自社株買いが株式発行額を上回ることで、株式の需給が大きく左右されると考えており、そのため米国における上場株式のネット供給は今後5年間で約3.4%減少すると見ている。債券は逆の状況にある。外国人投資家からの需要は減少する可能性があり、インフレに敏感な投資家からの戦略的配分も減少するおそれがある。高水準で拡大を続ける基礎的財政赤字は、米国連邦準備制度(Fed)がバランスシートの縮小を続ける中で、国債の供給を押し上げることになるであろう。その結果、米国債の供給は向こう5年間で約17%も純増するものと予想される。

供給状況が最近の債券市場の動きにどれだけ影響を与えているかは議論の余地があり、また、ネットの需給が債券や株式のバリュエーションに直接影響するわけでもない。しかし、それは今後5年間のアセット・アロケーションにとって重要な要素であると考える。投資家は構造的にインフレ率が上昇し、また国債がもつ投資の分散効果が縮小しつつあるという二つの状況に直面している。そのため、国債の絶対的な投資妙味は1年前に比べれば高まってはいるものの、長期的な視点でインフレに打ち勝つことが求められるポートフォリオの中にあって、国債の相対的な投資妙味は疑わしいものになっている。

2023年はアクティブ株式運用に不利な展開。2024年はどうなるか

過去12カ月間は、米国の巨大テクノロジー企業の株式リターンが好調だったこともあり、アクティブ運用の株式ファンドにとっては厳しい状況が続いた。企業や資産のリターンをクロス・セクションで見ると、一部の企業の高いリターンによってリターン分布が右側(プラスのリターン)に偏ることは珍しいことではなく、通常なら熟練した運用者にとって有利になる。しかし、超大手企業がリードする展開となると、この限りではない。

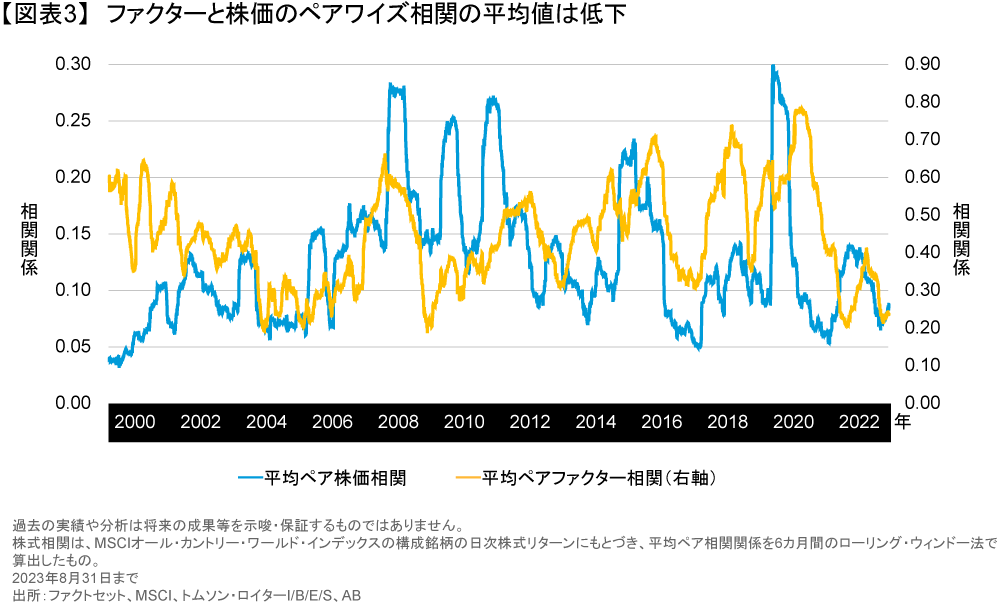

巨大テック企業がリードする相場展開が戦術的な転換点を迎えているとまでは言わないが、トップ10企業のバリュエーションは、それ以外のマーケット全体のバリュエーションと比較して、これまでの経験をはるかに超える大きさとなっている。とは言っても、こうしたことが投資戦略に影響を及ぼすほどの長い時間軸で続く可能性は低いだろう。グローバル株式と諸要因との間の平均的なペア相関関係(図表3)は経済のマクロ環境が不安定な時ほど高まる傾向があるが、これが低くなっていることはやや意外である。

低い相関関係が見られる時は、アクティブ運用の格好の入り口であることが実証されている。グリノルドとカーンのいわゆる「アクティブ運用の基本法則」では、相関が低いほど独立した投資機会が増えるとしている。運用スキルが一定であるとした場合、独立した投資機会が多ければ多いほど、情報比率(ベンチマーク比での投資情報の活用度合)は高くなる。実際、ABのこれまでのリサーチでは、アクティブ運用のファンドが相関の低い水準からスタートした場合、通常よりも良好な成績を収める傾向があることが明らかになっている。

最近のテーマ別資金フローは何を示しているか

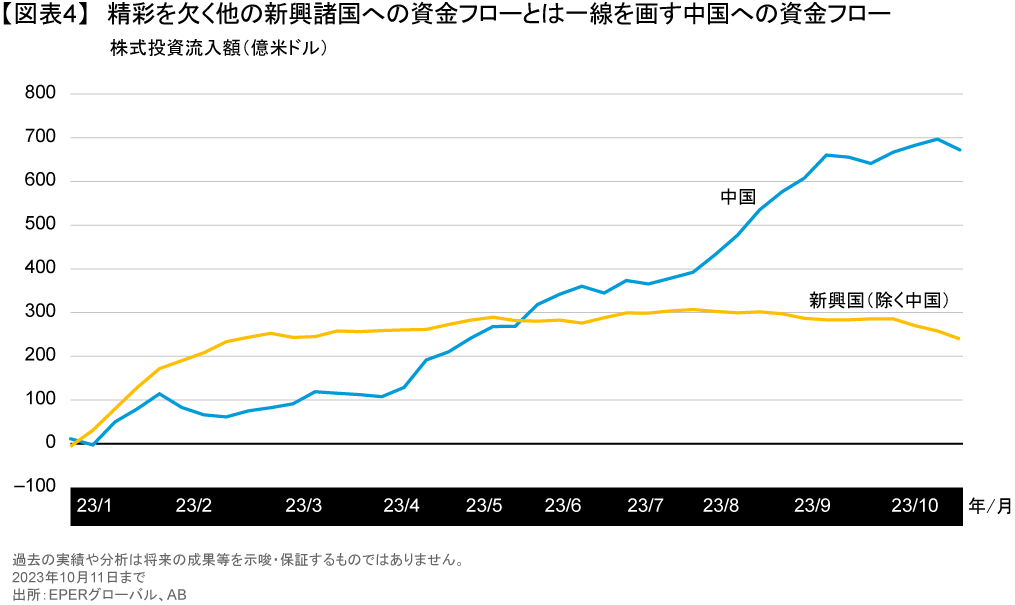

投資家の中には、中国のパフォーマンスが大きく低下し、過去に資金が流出したことから、中国への資産配分を再開している向きもある。このような戦術的な動きから、低迷する新興国市場の資金フローと中国の資金フローがデカップリング(かい離)していると見ることができる(図表4)。さらに戦略的に言えば、そこには中国への配分は他の新興国諸国に対するものとは一線を画すべきという強い共通認識が見て取れる。

こうした見方はいくつかの要因を反映している。1つは、中国が他の新興国諸国と比べて相対的に規模が大きいことである。また、「パッシブ」指数における中国の基準ウェイトは、何らかの意図的な指数の組み入れによって、ある程度人為的なものとなっている。中国市場を動かしている要因は他の新興国諸国とは違うという認識もある。こうしたことから、最終投資家や規制当局が中国への投資を制限する可能性もある。

以前にも述べた通り、高いインフレが継続的に見込まれる通常とは異なる投資状況では、環境・社会・ガバナンス(ESG)投資のアプローチをすることで大きな違いが生まれる可能性がある。具体的には、ESGの範ちゅうにある問題をより広範な投資テーマに融合させるか、ESGを投資先とのエンゲージメントに利用するか、あるいは特定のセクターへの投資を避けるためにESGを利用するか、などのアプローチがあり得る。

最も厳しいアプローチは、投資対象から除外するというもので、投資家がこれを求めれば議論の余地はない。だがそうでなければ、これを正当化するのはもっと難しいだろう。しかし、ESGを投資環境全体から切り離してしまうことなどは出来ないだろう。例えば、これらのセクターを除外すれば、ポートフォリオのデュレーションが変化し、高いインフレが続く中で同じ購買力が維持できるかどうかも変わる可能性がある。こうした問題は、ESGが生まれた当初の10年間くらいはあまり注目されることはなかった。投資家とのエンゲージメントを重視したアプローチによって、パフォーマンスは大きく変化する可能性がある。2023年の年初以降、米国と他の地域でESGの流れには差異が見られる。

最後に、セクターとファクターに関わる資金フローには、このところかい離が生まれている。テック株や通信株への資金流入が最も大きい一方で、対照的にエネルギー株やバリュー・ファクターからは大きく流出している。成長リスクにさらされる中で、コモディティ需要の軟化懸念はあり得るが、エネルギー・セクターのキャッシュフロー型銘柄は、インカムを求める投資家やバリュー重視の投資家にとって妙味があり、フリー・キャッシュフロー利回りの要素はそれ自身が魅力的に見える。

当資料は、アライアンス・バーンスタイン・エル・ピーのCONTEXTブログを日本語訳したものです。オリジナルの英語版はこちら。

本文中の見解はリサーチ、投資助言、売買推奨ではなく、必ずしもアライアンス・バーンスタイン(以下、「AB」)ポートフォリオ運用チームの見解とは限りません。本文中で言及した資産クラスに関する過去の実績や分析は将来の成果等を示唆・保証するものではありません。

当資料は、2023年12月11日現在の情報を基にアライアンス・バーンスタイン・エル・ピーが作成したものをアライアンス・バーンスタイン株式会社が翻訳した資料であり、いかなる場合も当資料に記載されている情報は、投資助言としてみなされません。当資料は信用できると判断した情報をもとに作成しておりますが、その正確性、完全性を保証するものではありません。当資料に掲載されている予測、見通し、見解のいずれも実現される保証はありません。また当資料の記載内容、データ等は作成時点のものであり、今後予告なしに変更することがあります。当資料で使用している指数等に係る著作権等の知的財産権、その他一切の権利は、当該指数等の開発元または公表元に帰属します。当資料中の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。アライアンス・バーンスタイン及びABはアライアンス・バーンスタイン・エル・ピーとその傘下の関連会社を含みます。アライアンス・バーンスタイン株式会社は、ABの日本拠点です。

当資料についてのご意見、コメント、お問い合せ等はjpmarcom@editalliancebernsteinまでお寄せください。

「ソリューション」カテゴリーの最新記事

「ソリューション」カテゴリーでよく読まれている記事

アライアンス・バーンスタインの運用サービス

アライアンス・バーンスタイン株式会社

金融商品取引業者 関東財務局長(金商)第303号

https://www.alliancebernstein.co.jp/

- 加入協会

-

一般社団法人投資信託協会

一般社団法人日本投資顧問業協会

日本証券業協会

一般社団法人第二種金融商品取引業協会

当資料についての重要情報

当資料は、投資判断のご参考となる情報提供を目的としており勧誘を目的としたものではありません。特定の投資信託の取得をご希望の場合には、販売会社において投資信託説明書(交付目論見書)をお渡ししますので、必ず詳細をご確認のうえ、投資に関する最終決定はご自身で判断なさるようお願いします。以下の内容は、投資信託をお申込みされる際に、投資家の皆様に、ご確認いただきたい事項としてお知らせするものです。

投資信託のリスクについて

アライアンス・バーンスタイン株式会社の設定・運用する投資信託は、株式・債券等の値動きのある金融商品等に投資します(外貨建資産には為替変動リスクもあります。)ので、基準価額は変動し、投資元本を割り込むことがあります。したがって、元金が保証されているものではありません。投資信託の運用による損益は、全て投資者の皆様に帰属します。投資信託は預貯金と異なります。リスクの要因については、各投資信託が投資する金融商品等により異なりますので、お申込みにあたっては、各投資信託の投資信託説明書(交付目論見書)、契約締結前交付書面等をご覧ください。

お客様にご負担いただく費用

投資信託のご購入時や運用期間中には以下の費用がかかります

- 申込時に直接ご負担いただく費用…申込手数料 上限3.3%(税抜3.0%)です。

- 換金時に直接ご負担いただく費用…信託財産留保金 上限0.5%です。

- 保有期間に間接的にご負担いただく費用…信託報酬 上限2.068%(税抜1.880%)です。

その他費用:上記以外に保有期間に応じてご負担いただく費用があります。投資信託説明書(交付目論見書)、契約締結前交付書面等でご確認ください。

上記に記載しているリスクや費用項目につきましては、一般的な投資信託を想定しております。費用の料率につきましては、アライアンス・バーンスタイン株式会社が運用する全ての投資信託のうち、徴収するそれぞれの費用における最高の料率を記載しております。

ご注意

アライアンス・バーンスタイン株式会社の運用戦略や商品は、値動きのある金融商品等を投資対象として運用を行いますので、運用ポートフォリオの運用実績は、組入れられた金融商品等の値動きの変化による影響を受けます。また、金融商品取引業者等と取引を行うため、その業務または財産の状況の変化による影響も受けます。デリバティブ取引を行う場合は、これらの影響により保証金を超過する損失が発生する可能性があります。資産の価値の減少を含むリスクはお客様に帰属します。したがって、元金および利回りのいずれも保証されているものではありません。運用戦略や商品によって投資対象資産の種類や投資制限、取引市場、投資対象国等が異なることから、リスクの内容や性質が異なります。また、ご投資に伴う運用報酬や保有期間中に間接的にご負担いただく費用、その他費用等及びその合計額も異なりますので、その金額をあらかじめ表示することができません。上記の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。