世界最大の先進国「米国」の

「持続的な成長企業」へ厳選投資

アライアンス・バーンスタイン・米国成長株投信

Aコース(為替ヘッジあり)/Bコース(為替ヘッジなし)

Cコース毎月決算型(為替ヘッジあり)予想分配金提示型

Dコース毎月決算型(為替ヘッジなし)予想分配金提示型

Eコース隔月決算型(為替ヘッジなし)予想分配金提示型

追加型投信/海外/株式

出所:アライアンス・バーンスタイン(以下、「AB」。ABには、アライアンス・バーンスタイン・エル・ピーとその傘下の関連会社を含みます。

アライアンス・バーンスタイン株式会社は、ABの日本拠点です)。

外部評価機関によるアワード受賞歴

まずはこれから。コンセプト動画

外部環境に左右されにくく、

長期にわたって安定成長できる

卓越したビジネスに着目

ファンドの特徴

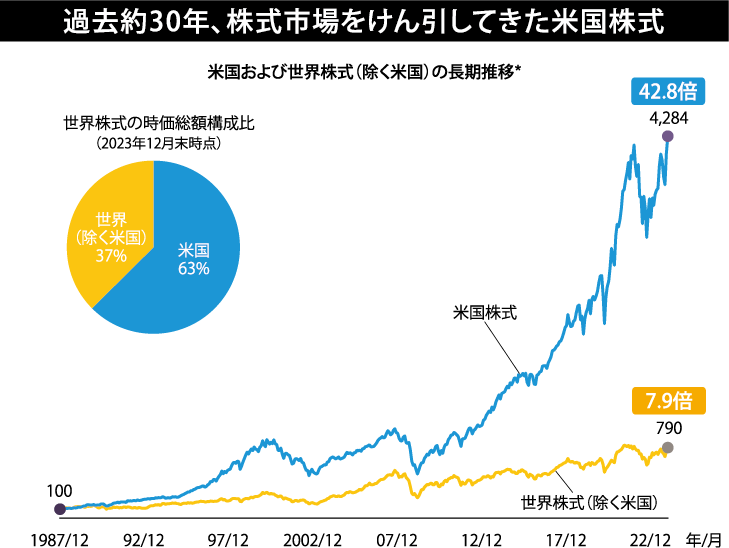

世界をリードする“米国”への投資を行います

過去の分析と現在の予想は将来の運用成果等を示唆・保証するものではありません。予想は今後変更される可能性があります。

*

期間:1987年12月-2023年12月。1987年12月を100として指数化。米国株式:MSCI米国指数(配当込み)。世界株式(除く米国):MSCIオールカントリーワールド指数(除く米国)配当込み。米ドルベース。月次ベース。

出所:

MSCI、ブルームバーグ、AB

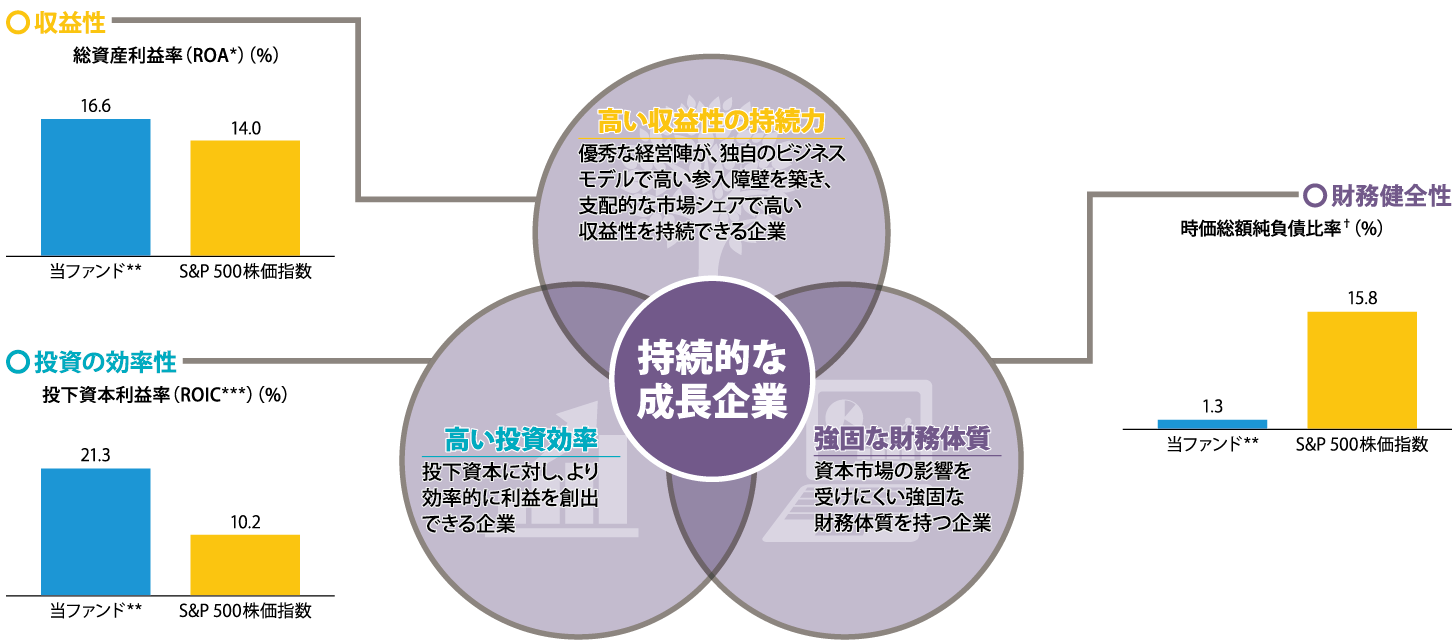

徹底的なリサーチに基づき、「持続的な成長企業」を厳選し、ポートフォリオを構築します

ABが着目する「持続的な成長企業」3つの視点

過去の分析は将来の成果等を示唆・保証するものではありません。2023年12月末現在。

⋆当期純利益÷総資産で算出される。企業全体の資産を使って利益を効率的に創出できているかを表す指標。

⋆⋆マザーファンドのデータに基づきます。マザーファンドは「アライアンス・バーンスタイン・米国大型グロース株マザーファンド」。キャッシュは除きます。

⋆⋆⋆(営業利益×(1-実効税率))÷(株主資本+有利子負債)で算出される。企業がビジネスに投じた資金を使ってどれだけの利益を生み出したかを示す指標。 †

(有利子負債-現金等)÷時価総額で算出される。一般的には、企業の健全性を図る指標で、数値が低いほどより健全とみなされます。

出所:ファクトセット、AB

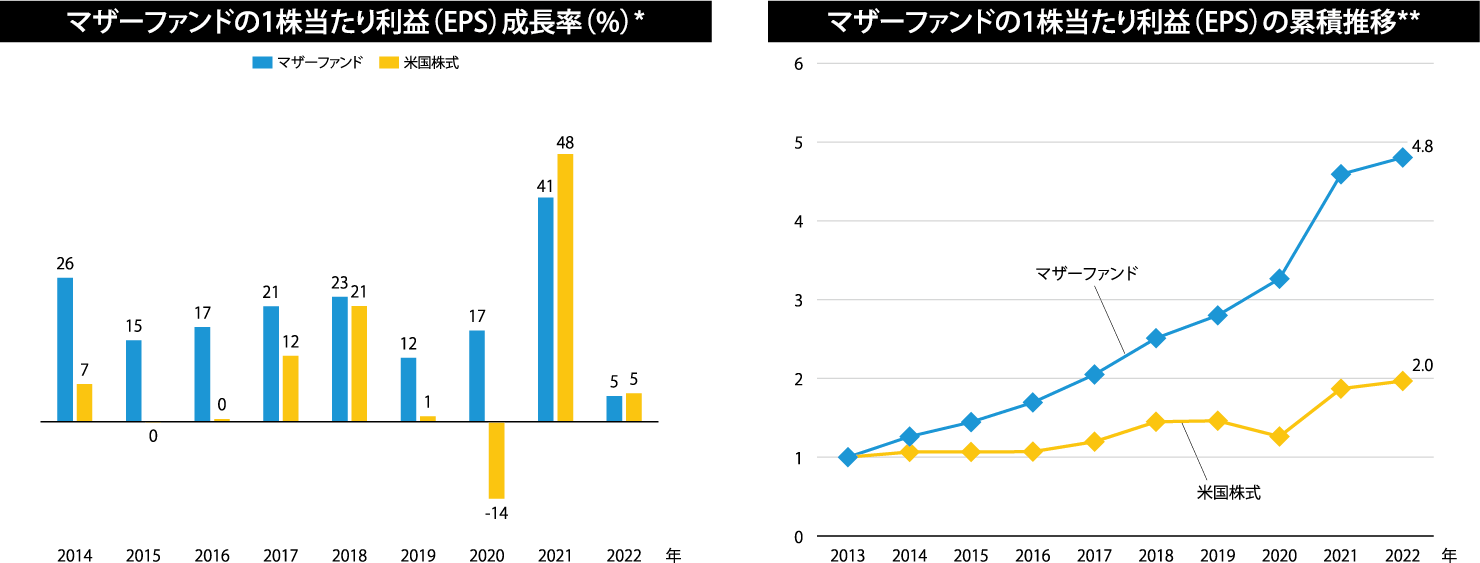

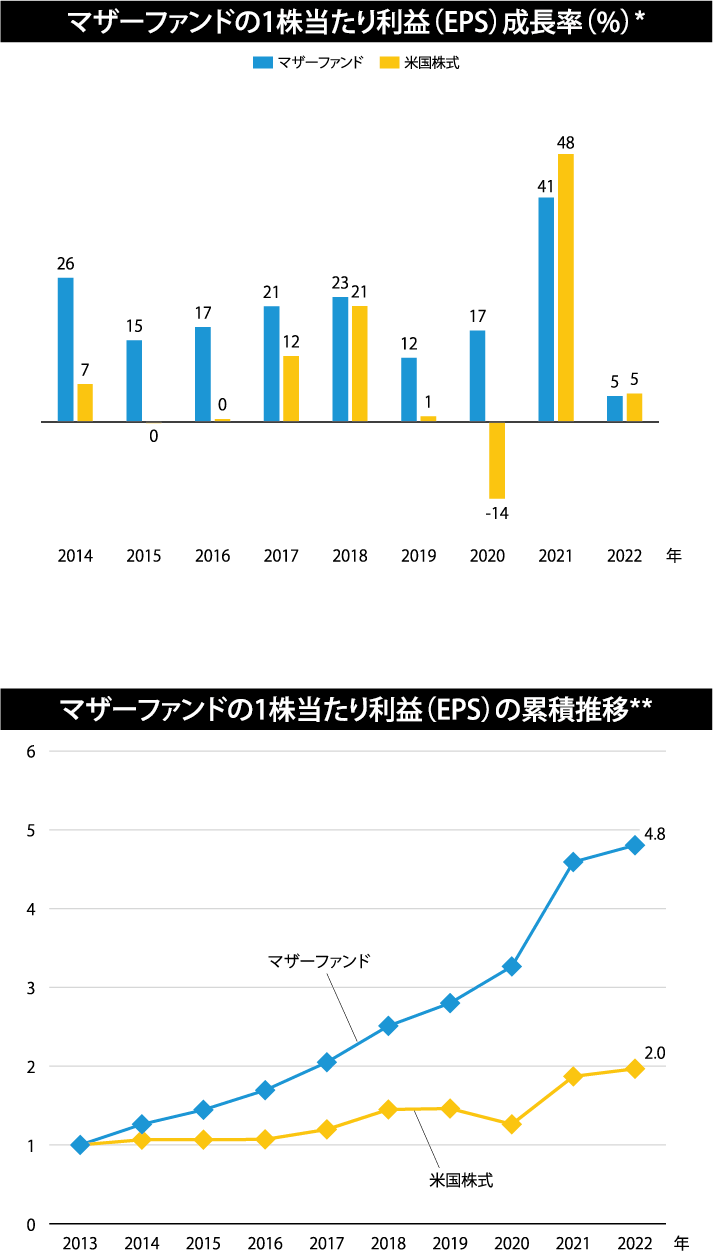

「持続的な成長企業」への投資は長期的に大きなリターン格差を生みます

過去の一定期間の分析は将来の成果等を示唆・保証するものではありません。

マザーファンドは「アライアンス・バーンスタイン・米国大型グロース株マザーファンド」。米国株式はS&P 500株価指数。マザーファンドの組入銘柄のEPS成長率(赤字企業を除く)を加重平均したもの。

⋆ 期間:2014年-2022年。 ⋆⋆期間:2013年-2022年(2013年を1として指数化)。

出所:ファクトセット、AB

ファンドに関するお知らせ

運用状況をレポートで知る

運用状況を動画で見る

知の広場でより詳しく学ぶ

ファンドの運用状況

販売会社一覧

関連サイト

ピックアップ・ファンド

当ファンドはマザーファンドを通じて主として株式などの値動きのある金融商品等に投資しますので、組入れられた金融商品等の値動き(外貨建資産には為替変動リスクもあります。)により基準価額は変動し、投資元本を割り込むことがあります。したがって、元金が保証されているものではありません。当ファンドの運用による損益は全て投資者に帰属します。投資信託は預貯金と異なります。

当ファンドの基準価額の変動要因としては、主に「株価変動リスク」「為替変動リスク」「信用リスク」「カントリー・リスク」「他のベビーファンドの設定・解約等に伴う基準価額変動のリスク」等があります。基準価額の変動要因は上記に限定されるものではありません。詳しくは投資信託説明書(交付目論見書)をご覧ください。

投資信託は預貯金や保険契約にはあたりませんので、預金保険機構および保険契約者保護機構の保護対象ではありません。

登録金融機関でご購入いただいた投資信託は、投資者保護基金の対象とはなりません。

分配金は、預貯金の利息とは異なり、ファンドの純資産から支払われますので、分配金が支払われると、その金額相当分、基準価額は下がります。

分配金は計算期間中に発生した収益を超えて支払われる場合があり、その場合、当期決算日の基準価額は前期決算日と比べて下落することになります。分配金の水準は、必ずしも計算期間におけるファンドの収益率を示すものではありません。また、投資者のファンドの購入価額によっては、分配金の一部または全部が、実質的には元本の一部払戻しに相当する場合があります。ファンド購入後の運用状況により、分配金額より基準価額の値上がりが小さかった場合も同様です。

当ファンドのお取引に関しては、金融商品取引法第37条の6の規定(いわゆるクーリング・オフ)の適用はありません。

当ファンドは、大量の解約が発生し短期間で解約資金を手当てする必要が生じた場合や主たる取引市場において市場環境が急変した場合等に、一時的に組入資産の流動性が低下し、市場実勢から期待できる価格で取引できないリスク、取引量が限られてしまうリスクがあります。これにより、基準価額にマイナスの影響を及ぼす可能性や、換金の申込みの受付けが中止となる可能性、換金代金のお支払が遅延する可能性があります。

当ファンドの取得のお申込みに当たっては、販売会社において投資信託説明書(交付目論見書)をあらかじめまたは同時にお渡ししますので、必ずお受取りになり、記載事項をご確認のうえ、投資の最終決定はご自身でご判断ください。

<「 R&Iファンド大賞2024」について>

「

R&Iファンド大賞」は、R&Iが信頼し得ると判断した過去のデータに基づく参考情報(ただし、その正確性及び完全性につきR&Iが保証するものではありません)の提供を目的としており、特定商品の購入、売却、保有を推奨、又は将来のパフォーマンスを保証するものではありません。当大賞は、信用格付業ではなく、金融商品取引業等に関する内閣府令第299条第1項第28号に規定されるその他業務(信用格付業以外の業務であり、かつ、関連業務以外の業務)です。当該業務に関しては、信用格付行為に不当な影響を及ぼさないための措置が法令上要請されています。当大賞に関する著作権等の知的財産権その他一切の権利はR&Iに帰属しており、無断複製・転載等を禁じます。

<「LSEG リッパー・ファンド・アワード・ジャパン 2024」について>

LSEG リッパー・ファンド・アワードは毎年、多くのファンドのリスク調整後リターンを比較し、評価期間中のパフォーマンスが一貫して優れているファンドと運用会社を表彰いたします。選定に際しては、「Lipper

Leader Rating

(リッパー・リーダー・レーティング)システム」の中の「コンシスタント・リターン(収益一貫性)」を用い、評価期間3年、5年、10年でリスク調整後のパフォーマンスを測定いたします。評価対象となる分類ごとに、コンシスタント・リターンが最も高いファンドにLSEG リッパー・ファンド・アワードが贈られます。詳しい情報は、https://lipperfundawards.com/

をご覧ください。LSEG Lipperは、本資料に含まれるデータの正確性・信頼性を確保するよう合理的な努力をしていますが、それらの正確性については保証しません。

<「ウエルスアドバイザーアワード」について>

ウエルスアドバイザーアワード「“新 NISA 成長投資枠”WA優秀ファンド賞」は過去の情報に基づくものであり、将来のパフォーマンスを保証するものではありません。また、ウエルスアドバイザーが信頼できると判断したデータにより評価しましたが、その正確性、完全性等について保証するものではありません。著作権等の知的所有権その他一切の権利はウエルスアドバイザー株式会社に帰属し、許可なく複製、転載、引用することを禁じます。当賞は国内公募追加型株式投資信託のうち、2023年12月29日における『NISA成長投資枠登録のアクティブファンド』を選考対象として独自の分析に基づき、各部門別に総合的に優秀であるとウエルスアドバイザーが判断したものです。国際株式型(特定地域) 部門は、選考対象ファンドのうち、同年11月末において当該部門に属するファンド239本の中から選考されました。

※ウエルスアドバイザー株式会社(旧モーニングスター株式会社)

1998年3月27日の設立以来、約25年にわたり、国内の投資信託を中心とした金融商品評価事業を行ってまいりました。2023年3月30日付で米国Morningstar,Inc.へブランドを返還し、以降、引き続き中立・客観的な立場で、投信評価事業をウエルスアドバイザー株式会社で行っております。