投資家はマクロ経済や市場の見通しをめぐり、多くの懸念を抱きながら新年を迎えている。本レポートでは、アライアンス・バーンスタイン(以下、「AB」)の債券、株式、オルタナティブ投資の各部門責任者が、2024年に注目すべきと考える各市場の大きな投資テーマについて紹介したい。

債券:利回り低下に備える時期に

世界主要国の政策金利と債券利回りは、2024年もかなり先まで高水準で推移しそうだが、その後は低下に向かう見通しだ。ただし、政策金利がここからさらに上昇する可能性は低く、低下する可能性の方がはるかに高い。

例えばユーロ圏では、長年にわたり利回りがマイナス圏で推移していたが、現在はユーロ圏で信用格付けが最も高い国の国債でも利回りは2%台半ばで推移している。一方、ユーロ圏のインフレ率は目標水準に戻りつつある。成長見通しが弱いことを踏まえれば、欧州中央銀行(ECB)は24年半ばに政策を緩和する必要が生じるかもしれない。

米国ではインフレ率が低下しているが、依然として連邦準備制度理事会(FRB)の目標値を上回っており、金利は2024年後半まで高止まりするとABでは予想している。現時点における経済指標のトレンドを踏まえれば、FRBはすでに利上げサイクルを完了しており、今後はインフレ率が2%に近づくまで金利を据え置いた後、成長が冷え込みつつある中で緩和に着手する見通しだ。米国債市場は金利先安観から債券価格が若干上昇する局面も生じているが、利回りは依然として全般的に非常に魅力的な水準にある。

債券投資家にとって、こうした状況はほぼ理想的だ(以前の記事『債券市場の見通し:Higher for Longer(より高い金利をより長く)の視点から見えるもの』ご参照)。結局のところ、長期的に見れば、債券のリターンはほとんど利回りから得られる。それに加え、2024年後半に予想される利回りの低下が債券価格を押し上げる見通しだ。こうした環境においては、投資家はデュレーションを長期化し、金利に対するエクスポージャーの構築を検討すべきである。

国債とクレジットの双方に果たすべき役割がある

当然ながら、先進国の国債はグローバル債券市場の一部にすぎない。社債や証券化商品などクレジットに敏感な資産の利回りも数年ぶりの高水準にあり、インカム志向の投資家が長く待ち望んできた状況が生まれている。ABでは、この環境下のポートフォリオにおいては、国債とクレジット・セクターの双方に果たすべき役割があると考えている。

金利の高止まりがいずれクレジットサイクルの転換につながるであろうことは間違いない。利上げはすでに多くのセクターで経済活動を圧迫している。企業業績は引き続き予想を上回っているが、2023年初めに見られたような力強さは見られない。一部の企業は、消費者が支出を削減していると指摘しているし、家計は新型コロナウイルスのパンデミック時に貯め込んだ貯蓄をほぼ使い果たしている(以前の記事『What Is It About the US Consumer?』(英語)ご参照)。企業の負債比率はじわじわ上昇しており、インタレスト・カバレッジ・レシオ(利払い総額に対する収益の比率)は低下に向かい始めた。

しかし、企業のファンダメンタルズは過去と比べてかなり健全な状態(図表1)からスタートしているため(以前の記事『Under Pressure? High Yield Can Hold Up (Your Income Portfolio)』(英語)ご参照)、債務不履行や信用格付けの引き下げが津波のように起きることは考えにくい。それでも、投資家は選別投資を心掛け、流動性に留意しなくてはならない。格付けがCCCの企業や低格付けの証券化商品は、景気後退時に最も脆弱である。また、償還期間の長い投資適格級社債もボラティリティが高く(以前の記事『Investment-Grade Corporates: A Tale of Two Markets』(英語)ご参照)、現在は割高な水準にある。逆に、短期ハイイールド債は、イールドカーブが逆転しているおかげで長期債よりも利回りが高く、デフォルトリスクも低い(以前の記事『短期ハイイールド社債への投資妙味は高まっている』ご参照)。

株式:さまざまなシナリオを想定してアロケーションを決定

債券利回りが上昇する中でも、株式はアロケーションにおいて依然として重要な役割を担っている。利回り上昇を受け、リスクフリー・レートに対する期待超過収益を意味する株式のリスク・プレミアムは低下した。しかし、株式リスク・プレミアムが現在と同水準にあった1983~2008年には、S&P 500指数は年率10.2%(米ドルベース)という素晴らしいリターンを上げた(以前の記事『債券利回り上昇の中で、株式リスクを取る意義とは』ご参照)。

インフレ指標の鈍化や、引き続き健全な米国の雇用関連指標が最近の株式市場の回復を支えている。それでも、市場は不透明感に包まれている。米FRBの目標水準に向けたインフレ率低下のペースは鈍化するのか?失業率は加速するのか?あるいは、その両方が起きるのか?それによって、世界経済がソフトランディングできるのか、ハードランディングをするのか、あるいは全くランディングしないまま飛び続けるのかが決まる可能性がある。

過去1年間はこうしたさまざまなシナリオの間で投資家心理が揺れ動き、株式市場のパフォーマンスも変動した。MSCI ワールド指数は2023年8月初めにピークをつけた後、10月まで下落し、11月に入り回復した。こうした動きは、市場の上昇力に対しても、下落リスクに対しても、投資家は強い確信を持っていないことを物語っている。

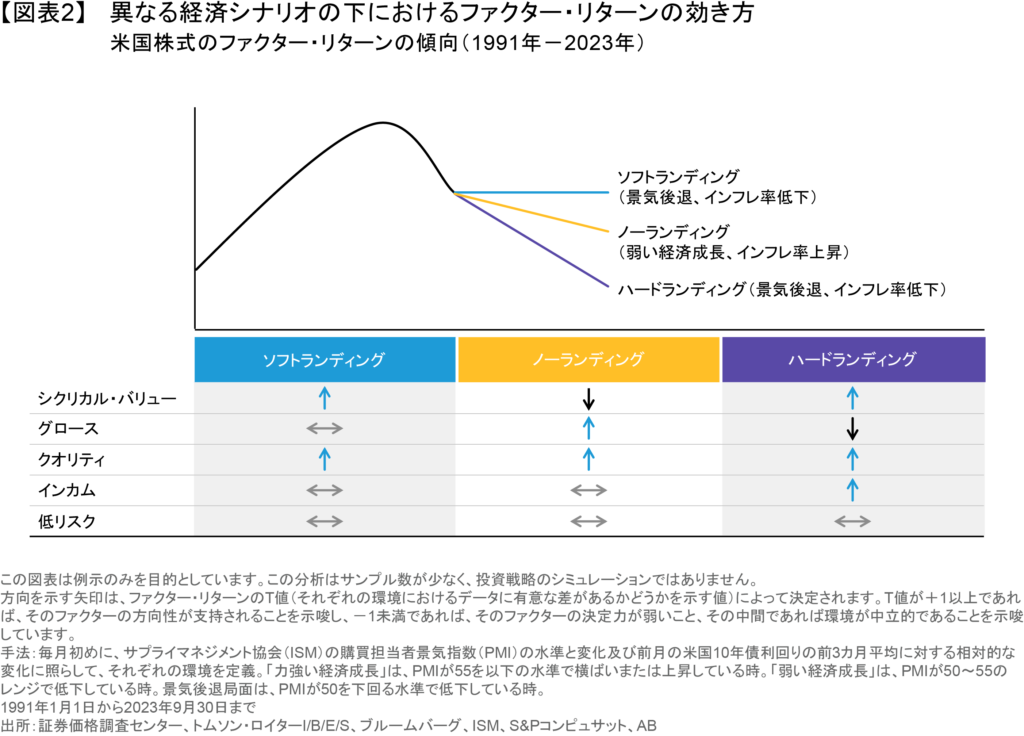

株式運用は、戦略によって潜在的な結果に対する感応度が異なる。1991年から2023年までのさまざまな経済シナリオにおける米国株式市場のファクター・リターンに関するABのリサーチは示唆に富んでいる(図表2)。経済成長が強まり、インフレ率が低下するシナリオでは、シクリカルなバリュー株が総じて良好なパフォーマンスを示す一方、グロース株はアンダーパフォームした。経済成長が弱いにもかかわらずインフレ率が高いシナリオでは、グロース株が優位となった。しかし、ハードランディング、すなわち景気後退局面では、企業の利益率の高さや高配当利回りを重視する戦略が最も強力なクッションを提供し得ることを過去のパフォーマンスは示唆している。

クオリティ・ファクターは3つの環境すべてで好調だった。インフレと金利が上昇する世界では、高クオリティ企業は強固なバランスシートと高い利益率によって業績の強靭性が担保され、アウトパフォームすることができるのだとABでは考えている。

アクティブ運用の株式戦略にとって環境は改善したか?

では、2023年はパフォーマンスが冴えなかったアクティブ運用の株式ポートフォリオの見通しはどうだろうか。2023年は、グロース株のマネジャーにとってとりわけ厳しい1年だった。市場の関心が一部の銘柄に極端に集中し、米国の主要テクノロジー企業7銘柄を指す「マグニフィセント・セブン」(以前の記事『株式市場の見通し:AIのスター銘柄の陰に隠れる利益創出力』ご参照)が上昇の大半を占めたことから、アクティブ運用のマネジャーは、そうした「メガキャップ」銘柄にポジションを大きく傾けない限り、市場指数をアウトパフォームするのは困難な状況となった。

ABでは、アクティブ運用マネジャーにとって状況は改善しつつあると考えている。ABのリサーチによると、2023年11月24日までのS&P 500指数とMSCI ワールド指数それぞれの構成銘柄を均等加重平均した指数の年初来パフォーマンスは、時価総額に基づく加重平均をしたベンチマークをそれぞれ14.9%、8.9%下回った。歴史を振り返れば、市場のリターンが極端に狭い分野に集中した後は、数年にわたり市場の裾野が広がる傾向がある。

一方、ABのリサーチによれば、米国及びグローバル市場における個別銘柄間のリターン格差は市場がストレス下にある局面で見られる典型的なレベルにまで拡大している。これは、米国のテーパー・タントラム(2015年に米FRBによる量的緩和政策縮小を巡る観測で市場が動揺した局面)や英国の欧州連合(EU)離脱、トランプ前米大統領による関税導入後といった際に起きたような現象だ。そのような動きが見られた後、アクティブ運用マネジャーは良好なパフォーマンスを上げてきた。このところ、リターン格差はマグニフィセント・セブン以外の銘柄間でも顕著になっている。これは、それぞれの銘柄が個別に取引される傾向が強まり、アクティブ運用マネジャーがアウトパフォームするための好ましい環境が生まれていることを意味する。

アウトパフォームできる銘柄を見極めるためには、ポートフォリオ・マネジャーは質の高いビジネスを探し求め、マクロ経済のさまざまな環境に応じてそれぞれの企業収益がどう影響を受けるかについて、綿密に分析しなくてはならない。

投資家も資産配分を見直す必要がある。バリュー株は経済がソフトランディングする場面で良いパフォーマンスを示す傾向があるため、バリュー株をアンダーウェイトしてきた投資家は、バリュー株の割合を高めたいと考えるかもしれない。グロース株や高クオリティ銘柄に焦点を当てた戦略は、マクロ経済環境が厳しい局面でパフォーマンスに貢献する可能性がある。また、景気低迷がさらに深刻化した場合には、低ボラティリティ株式戦略が資産保護に役立つと思われる。適切な組み合わせはそれぞれの投資家の目標によって異なるが、さまざまなアクティブ株式ポートフォリオの間で慎重にバランスをとることが、さまざまな方向に傾く可能性のある2024年の市場に備える上で最善の方法となるだろう。

プライベート・クレジット:銀行の役割縮小が投資機会に

ここ10年余りで、プライベート・クレジットの位置づけは、ひとつのニッチな投資戦略から分散型投資ポートフォリオの重要な構成要素へと様変わりした。自己資本規制の厳格化によって銀行がさまざまな種類の融資から撤退を余儀なくされ、銀行以外の貸し手のビジネス機会が拡大してきたからだ。2024年もこうした変化が進むとABでは予想している。同時に、信用サイクルの転換によって借り手の財務ストレスが増大する可能性もあり、信用リスクを判断するポートフォリオ・マネジャーの能力がこれまで以上に重要になる。

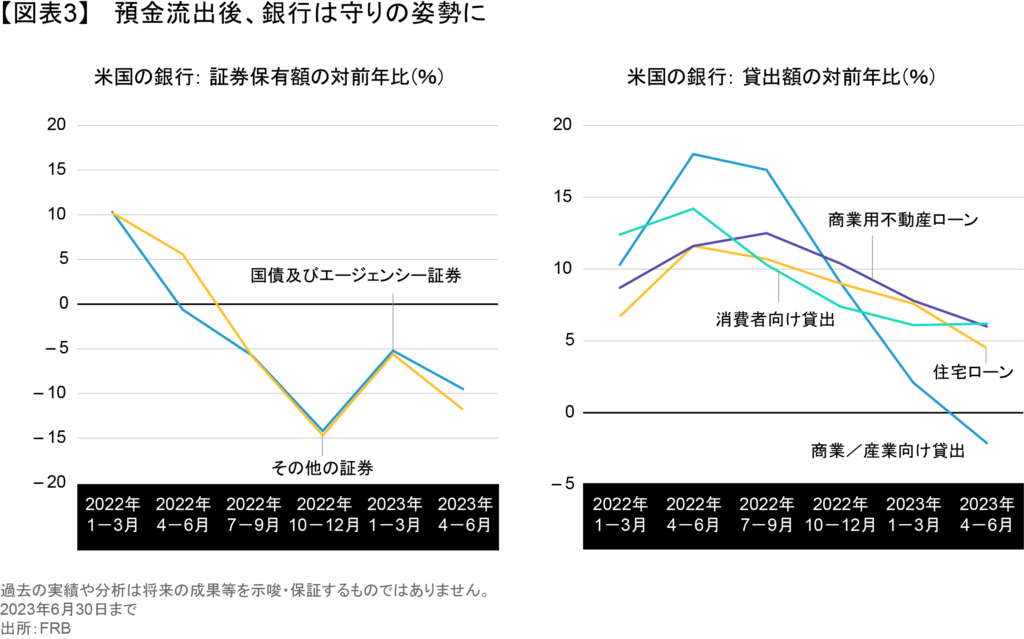

2023年は、金利上昇によって米国や欧州の銀行からの預金流出に弾みがつき、多くの銀行が資産や保有証券の時価評価損を計上せざるを得なくなった。銀行はさらに、世界的に導入される新たな自己資本規制「バーゼルIII」への対応に追われている。この新規制は2025年に発効し、リスク加重資産の評価方法が変わることになる。このため、多くの銀行は一部のの長期貸し出しをさらに削減したり、すでにバランスシートに計上している住宅ローンや商業ローン、法人貸出、消費者貸出の一部を売却することになりそうだ(図表3)。

クレジットの空白を埋める

こうした環境は、代替的な貸し手にとって、空白を埋めることで収益を得る魅力的な機会となり得る。具体的には、銀行から既存貸出債権を買い取ったり、ローンの組成時にその債権の一部を高金利で取得するフォワードフロー契約を結んだりすることなどが考えられる(以前の記事『住宅ローンで安息の地を見つける』ご参照)。銀行にとっても、こうしたローンをバランスシートに残しておくことによって生じる自己資本比率の低下を回避しつつ顧客との関係を維持できるほか、手数料を得ることもできるというメリットがある。銀行と資産運用会社の提携が増え、資産運用会社は預金ではない多様な資金源を提供できるようになるとABでは予想している。

スペシャリティ・ファイナンスは世界全体で4兆米ドルの市場規模がありながら、投資家の資産配分がまだ少ない分野で、大きな成長余地があると思われる。スペシャリティ・ファイナンスとは、特定のキャッシュフローを生み出す資産や債権を担保として直接組成され、相対で交渉が行われるローンである。それはローン・ポートフォリオやレンダー・ファイナンスなど幅広い形態をとり得る。対象も、自動車リースや設備リースのような原資産から、ロイヤルティーの支払いによって創出される収益源のような見えにくい資産まで、さまざまな種類がある。これらの資産クラスは魅力的なリターンを生み出す可能性があるほか、分散度の高いプライベート・クレジット・ポートフォリオに資産を配分する手段にもなる。

全般的に見れば、2024年は好ましい投資環境が続くとABは予想している。利回りはやや低下するかもしれないが、パンデミック時代の低水準を大きく上回るレベルで推移する見通しだ。ディールの条件は引き続き良好で、低いLTV比率(不動産評価額に対する借入金の比率)や金利上昇に伴ってリセットされる資産価値が追い風となるだろう。同時に、持続的な高金利によって借り手の財務ストレスが高まれば、有限責任である代わりに経営に参加できない「リミテッドパートナー」は困難に直面する可能性がある。その結果、分散投資と、さまざまな景気サイクルを通じて融資を手掛けてきた実績を持つ経験豊富な投資チームの重要性が浮き彫りになりそうだ。

当資料は、アライアンス・バーンスタイン・エル・ピーのCONTEXTブログを日本語訳したものです。

オリジナルの英語版はこちら

本文中の見解はリサーチ、投資助言、売買推奨ではなく、必ずしもアライアンス・バーンスタイン(以下、「AB」)ポートフォリオ運用チームの見解とは限りません。本文中で言及した資産クラスに関する過去の実績や分析は将来の成果等を示唆・保証するものではありません。

当資料は、2023年12月12日現在の情報を基にアライアンス・バーンスタイン・エル・ピーが作成したものをアライアンス・バーンスタイン株式会社が翻訳した資料であり、いかなる場合も当資料に記載されている情報は、投資助言としてみなされません。当資料は信用できると判断した情報をもとに作成しておりますが、その正確性、完全性を保証するものではありません。当資料に掲載されている予測、見通し、見解のいずれも実現される保証はありません。また当資料の記載内容、データ等は作成時点のものであり、今後予告なしに変更することがあります。当資料で使用している指数等に係る著作権等の知的財産権、その他一切の権利は、当該指数等の開発元または公表元に帰属します。当資料中の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。アライアンス・バーンスタイン及びABはアライアンス・バーンスタイン・エル・ピーとその傘下の関連会社を含みます。アライアンス・バーンスタイン株式会社は、ABの日本拠点です。

当資料についてのご意見、コメント、お問い合せ等はjpmarcom@editalliancebernsteinまでお寄せください。

「マルチアセット」カテゴリーの最新記事

「マルチアセット」カテゴリーでよく読まれている記事

アライアンス・バーンスタインの運用サービス

アライアンス・バーンスタイン株式会社

金融商品取引業者 関東財務局長(金商)第303号

https://www.alliancebernstein.co.jp/

- 加入協会

-

一般社団法人投資信託協会

一般社団法人日本投資顧問業協会

日本証券業協会

一般社団法人第二種金融商品取引業協会

当資料についての重要情報

当資料は、投資判断のご参考となる情報提供を目的としており勧誘を目的としたものではありません。特定の投資信託の取得をご希望の場合には、販売会社において投資信託説明書(交付目論見書)をお渡ししますので、必ず詳細をご確認のうえ、投資に関する最終決定はご自身で判断なさるようお願いします。以下の内容は、投資信託をお申込みされる際に、投資家の皆様に、ご確認いただきたい事項としてお知らせするものです。

投資信託のリスクについて

アライアンス・バーンスタイン株式会社の設定・運用する投資信託は、株式・債券等の値動きのある金融商品等に投資します(外貨建資産には為替変動リスクもあります。)ので、基準価額は変動し、投資元本を割り込むことがあります。したがって、元金が保証されているものではありません。投資信託の運用による損益は、全て投資者の皆様に帰属します。投資信託は預貯金と異なります。リスクの要因については、各投資信託が投資する金融商品等により異なりますので、お申込みにあたっては、各投資信託の投資信託説明書(交付目論見書)、契約締結前交付書面等をご覧ください。

お客様にご負担いただく費用

投資信託のご購入時や運用期間中には以下の費用がかかります

- 申込時に直接ご負担いただく費用…申込手数料 上限3.3%(税抜3.0%)です。

- 換金時に直接ご負担いただく費用…信託財産留保金 上限0.5%です。

- 保有期間に間接的にご負担いただく費用…信託報酬 上限2.068%(税抜1.880%)です。

その他費用:上記以外に保有期間に応じてご負担いただく費用があります。投資信託説明書(交付目論見書)、契約締結前交付書面等でご確認ください。

上記に記載しているリスクや費用項目につきましては、一般的な投資信託を想定しております。費用の料率につきましては、アライアンス・バーンスタイン株式会社が運用する全ての投資信託のうち、徴収するそれぞれの費用における最高の料率を記載しております。

ご注意

アライアンス・バーンスタイン株式会社の運用戦略や商品は、値動きのある金融商品等を投資対象として運用を行いますので、運用ポートフォリオの運用実績は、組入れられた金融商品等の値動きの変化による影響を受けます。また、金融商品取引業者等と取引を行うため、その業務または財産の状況の変化による影響も受けます。デリバティブ取引を行う場合は、これらの影響により保証金を超過する損失が発生する可能性があります。資産の価値の減少を含むリスクはお客様に帰属します。したがって、元金および利回りのいずれも保証されているものではありません。運用戦略や商品によって投資対象資産の種類や投資制限、取引市場、投資対象国等が異なることから、リスクの内容や性質が異なります。また、ご投資に伴う運用報酬や保有期間中に間接的にご負担いただく費用、その他費用等及びその合計額も異なりますので、その金額をあらかじめ表示することができません。上記の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。