利回りの上昇はしばらく続きそうだ。債券投資家にとっては朗報であり、アライアンス・バーンスタイン(以下、「AB」)では、この状態を最大限に活かす戦略を提案したい。

ハト派的な利上げなのか、タカ派的な利上げ小休止なのか。債券投資家には今日の経済情勢はなかなか理解しづらい(過去の動画『Barbie, Beyoncé, Taylor Swift and the Economic Outlook』(英語)ご参照)。過去最悪の年間リターンを記録してまだ1年も経っていないだけに、多くの投資家が債券投資に戻ることには懐疑的になっている。最近のボラティリティ上昇は投資家不安に拍車をかけているだけである。ではなぜ、状況が大きく変わらない中で債券投資家にとっての絶好のエントリーポイントが訪れていると考えるべきだろうか。

長期化する金利上昇もいつかは止まる

2023年9月は各国の中央銀行に注目が集まった。欧州中央銀行は今回の金利上昇サイクルではおそらく最後とみられる利上げを行い、イングランド銀行は14回連続の利上げの後、金利を据え置いている。米連邦準備制度理事会(FRB)は利上げを一旦停止したが、同時に注目されていた「ドット・プロット(金利予測分布図)(英語、外部サイト)」から2024年の利下げ予想は二回分減った。

中央銀行による利上げサイクルは終了、またはその可能性が高いとする有力な証拠はあるにもかかわらず、利回りは世界的に上昇を続け、現在の水準はサイクルでの最高水準に達している。この背景には、国債供給量の増加といった市場のテクニカル要因や政策誘導の側面もある。つまり、中央銀行が政策を転換し、緩和を開始するまでにはまだ時間がかかりそうである。このため、政策金利や債券利回りは今後も高止まりする可能性が高い。

しかし、高金利が長引くからと言っても、永遠に続く訳ではない(以前の記事『インフレ率が落ち着く中、米国の金利も低下に向かうのか?』ご参照)。経済成長の鈍化に伴い、利回りはいずれ低下傾向に転じるだろう。インフレの持続的な収束、労働市場の減速、長引く自動車ストなど、どのような要因が重なったとしても、いずれ景気は落ち込み、それによって利回りは低下し、債券価格は上昇するであろう。取り敢えずのところは、利回り上昇は債券投資家にとって好材料である。長い目でみると、債券リターンの大半は利回りが源泉となっているためである。

信用状況は慎重ながらも楽観的な見方が必要

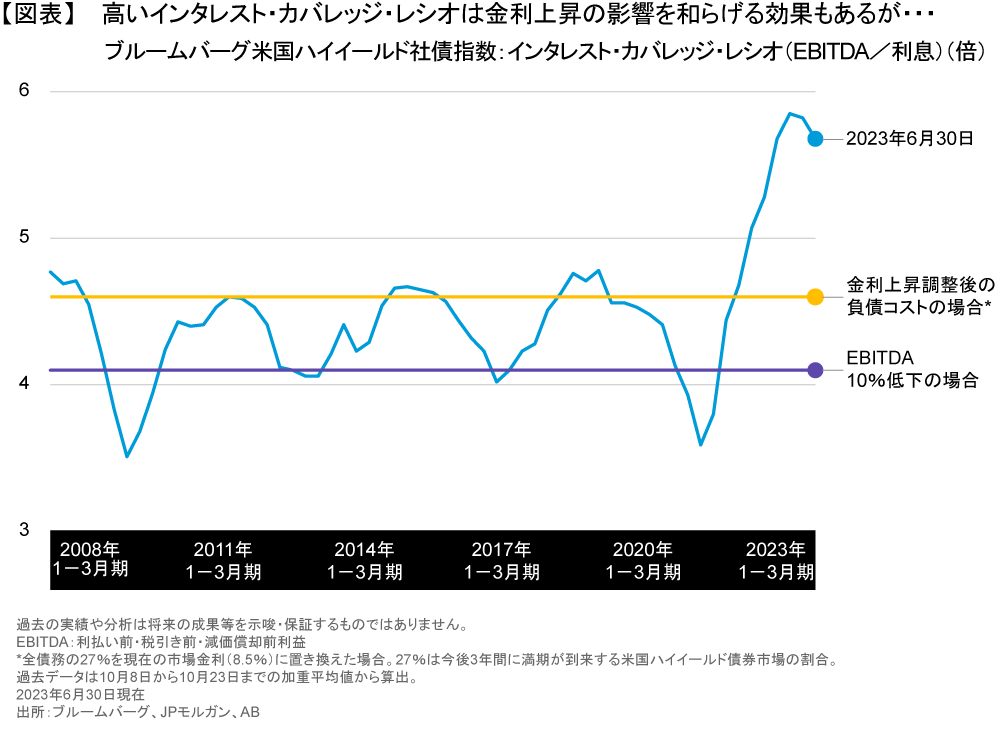

当然ながら、持続的な金利上昇は、最終的には信用サイクルの悪化につながるであろう。利上げの影響は既に多くのセクターに重くのしかかっている。家計部門はパンデミック時に蓄えた貯蓄をほぼ使い果たしている(以前の記事『What Is It About the US Consumer?』(英語)ご参照)。また、法人部門のレバレッジ(債務比率)は上昇の一途を辿っており、インタレスト・カバレッジ・レシオ(EBITDAベースでの事業利益(利払い前・税引き前・減価償却前利益)の金利支払総額に対する比率)は低下し始めている。

しかし、今回の利上げは、各企業の健全性がかつてないほど強固な中で進み始めたものであり(図表)(以前の記事『Under Pressure? High Yield Can Hold Up (Your Income Portfolio)』(英語)ご参照)、企業のデフォルトや格下げが連続して発生することはないであろう。このため、国債も信用リスクに敏感なセクターも、昨今のポートフォリオ運営においては、それぞれ役立つ局面があるとABでは予想している。

今日の環境に適した投資戦略

債券投資家は、昨今のような環境下でも以下の戦略をバランスよく採ることで、投資成果を上げられるものとABでは考える。

1.まずは動いてみること。多くの投資家は、利回りは来年もせいぜい横ばいかもしくは低下するとみている。とは言え、債券投資への比重は高くなく、デュレーション(安全資産)やクレジット(インカム収入)の組み入れは十分ではない。他方で、ボラティリティの高い株式市場では相当なリスクを背負っていると思われる。こうしたやり方では勝算は高くならない。十分に投資がなされていないと、適正な期間内に投資目標を達成することが難しくなる。

2022年に人気を博したT-bill-and-chill(低リスクで安心な短期国債投資)戦略のように、未だに現金や短期金融商品に投資していたら(以前の記事『Taking a Time Out? The High Price of Idle Cash』(英語)ご参照)、高くなっている債券利回りから得られる日々のインカムを享受することは出来ない。実際、市場の平均インカムレベルは過去16年間で最高となっている。例えば、9月27日現在、グローバルなハイイールド債券市場の平均利回りは9.4%であるが、これに対し3か月物TBは5.6%である。債券投資のリターンは、期間のリスクをとって初めて得られるということを忘れてはならない。

しかも、状況が直ぐに変わることは市場の常であり、投資タイミングを正しく見極めることは至難の業である。ひとたび、流れが変われば、様子見をしていた投資マネーが市場に溢れ出て、利回りは急低下、債券価格は急上昇しかねない。

こうした状況下では、手遅れになるリスクを冒すよりも、早い段階で高い利回りを確保し、市場が経済指標に反応するまでの短期的なボラティリティの上昇には目をつむる方が理にかなっている。

2.ポートフォリオの長期化を図ること。もし債券ポートフォリオの平均残存年限、つまり金利変動に対する感応度を極端に引き下げている場合には、債券ポートフォリオの平均残存年限の長期化を検討したい。インフレが収束し、経済が鈍化し、金利が下降し始めれば、こうした長期化は通常ではポートフォリオに利益をもたらす。そして、利回りが下がれば、ポートフォリオの平均期間を徐々に短期化し、上がれば徐々に長期化していく、という作戦が良い。国債はポートフォリオの平均残存年限を調整する有力な選択肢であると同時に、市場性が高いことで流動性の源泉にもなり、さらには株式市場のボラティリティを中和する形でポートフォリオのリスクを緩和してくれる。

3.信用リスクをとること。現在、リスク資産全体での利回り水準はここ数年間では最も高く、インカム志向の投資家にとっては待望の投資チャンスとなっている。投資適格社債(以前の記事『The Case for Corporate Credit』(英語)ご参照)、ハイイールド社債、証券化資産(信用リスク移転証券を含む)などの「スプレッドもの」は、より大きなインカムゲインをもたらしてくれることから、インフレに対するバッファーの役割も果たしてくれる。

しかし、信用リスクの投資家は、正しい選択眼を備え、流動性にも注意を払うべきである。CCC格の社債(特に景気循環セクター)、低格付けの新興国ソブリン債(以前の記事『Return to Normal? Surveying the Landscape for Emerging-Market Bonds』(英語)ご参照)、低格付けの証券化債務などは景気後退期には最も脆弱性を露呈する。逆に、短期のハイイールド債は、逆イールド・カーブの恩恵で長期債よりも利回りは高いが、デフォルト・リスクは小さい。また、そうしたセクターの判断とは別に、どのように投資銘柄を選択するかは常に重要である。

4.攻めと守りのバランスを保つ。金利リスクと信用リスクを上手くバランスさせることは、とくに信用状態が悪化するフェーズでは有益となる(以前の記事『信用サイクルが転換を迎える局面で有効な債券投資戦略』ご参照)。そのための最も効果的な戦略は、国債やその他の金利感応商品と、成長力を備えた信用リスク商品を同じポートフォリオでダイナミックに運用することである。こうしたアプローチをとることで、運用担当者は2つのリスクの間の相互関係を把握でき、ある瞬間にどちらに傾斜させるかについても、より的確に判断することができる。

過去30年間で、国債とクレジット資産が連動して売られた局面は極めて稀である。これら2種類の資産が一緒に下落した場合も、バーベル戦略をとっていれば損失を最小限に抑えることができたかもしれない。金利動向に敏感な資産とクレジット資産を別々のポートフォリオに分けて管理をしていると、こうした状況下では両方の資産でそれぞれ損切りをしたくなりがちである。

5.アクティブだがシステマティックな投資アプローチで臨むこと。金利の上昇と厳しい経済状況という今日の環境では、より高い潜在的な実質リターンとアクティブな銘柄選択のチャンスが増えている。システマティックな債券投資のアプローチは、高度にカスタマイズすることで、投資家がこうしたチャンスを得るのに役立つとABでは考える(以前の記事『システマティックなアプローチがもたらす債券投資のブレイクスルー』ご参照)。システマティック・アプローチは様々な運用収益源によって立つ戦略であるため、そのリターンは従来のアクティブ戦略とは異なる可能性が高く、またそれを補完するものでもある。

高金利を活かす視点からの投資を

アクティブ運用の投資家には、機敏な行動と移ろいやすい市場評価や一瞬のチャンスを逃さない準備が求められる。今日の高い利回りと潜在的なリターンの好機を活かすために、様子見姿勢は止めて全面的に債券市場に投資をすることが、投資家にとって最も重要なことである。つまるところ、高い金利ほど有利な運用先はそうそう転がっていない。

当資料は、アライアンス・バーンスタイン・エル・ピーのCONTEXTブログを日本語訳したものです。オリジナルの英語版はこちら。

本文中の見解はリサーチ、投資助言、売買推奨ではなく、必ずしもアライアンス・バーンスタイン(以下、「AB」)ポートフォリオ運用チームの見解とは限りません。本文中で言及した資産クラスに関する過去の実績や分析は将来の成果等を示唆・保証するものではありません。

当資料は、2023年10月2日現在の情報を基にアライアンス・バーンスタイン・エル・ピーが作成したものをアライアンス・バーンスタイン株式会社が翻訳した資料であり、いかなる場合も当資料に記載されている情報は、投資助言としてみなされません。当資料は信用できると判断した情報をもとに作成しておりますが、その正確性、完全性を保証するものではありません。当資料に掲載されている予測、見通し、見解のいずれも実現される保証はありません。また当資料の記載内容、データ等は作成時点のものであり、今後予告なしに変更することがあります。当資料で使用している指数等に係る著作権等の知的財産権、その他一切の権利は、当該指数等の開発元または公表元に帰属します。当資料中の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。アライアンス・バーンスタイン及びABはアライアンス・バーンスタイン・エル・ピーとその傘下の関連会社を含みます。アライアンス・バーンスタイン株式会社は、ABの日本拠点です。

当資料についてのご意見、コメント、お問い合せ等はjpmarcom@editalliancebernsteinまでお寄せください。

「債券」カテゴリーの最新記事

「債券」カテゴリーでよく読まれている記事

アライアンス・バーンスタインの運用サービス

アライアンス・バーンスタイン株式会社

金融商品取引業者 関東財務局長(金商)第303号

https://www.alliancebernstein.co.jp/

- 加入協会

-

一般社団法人投資信託協会

一般社団法人日本投資顧問業協会

日本証券業協会

一般社団法人第二種金融商品取引業協会

当資料についての重要情報

当資料は、投資判断のご参考となる情報提供を目的としており勧誘を目的としたものではありません。特定の投資信託の取得をご希望の場合には、販売会社において投資信託説明書(交付目論見書)をお渡ししますので、必ず詳細をご確認のうえ、投資に関する最終決定はご自身で判断なさるようお願いします。以下の内容は、投資信託をお申込みされる際に、投資家の皆様に、ご確認いただきたい事項としてお知らせするものです。

投資信託のリスクについて

アライアンス・バーンスタイン株式会社の設定・運用する投資信託は、株式・債券等の値動きのある金融商品等に投資します(外貨建資産には為替変動リスクもあります。)ので、基準価額は変動し、投資元本を割り込むことがあります。したがって、元金が保証されているものではありません。投資信託の運用による損益は、全て投資者の皆様に帰属します。投資信託は預貯金と異なります。リスクの要因については、各投資信託が投資する金融商品等により異なりますので、お申込みにあたっては、各投資信託の投資信託説明書(交付目論見書)、契約締結前交付書面等をご覧ください。

お客様にご負担いただく費用

投資信託のご購入時や運用期間中には以下の費用がかかります

- 申込時に直接ご負担いただく費用…申込手数料 上限3.3%(税抜3.0%)です。

- 換金時に直接ご負担いただく費用…信託財産留保金 上限0.5%です。

- 保有期間に間接的にご負担いただく費用…信託報酬 上限2.068%(税抜1.880%)です。

その他費用:上記以外に保有期間に応じてご負担いただく費用があります。投資信託説明書(交付目論見書)、契約締結前交付書面等でご確認ください。

上記に記載しているリスクや費用項目につきましては、一般的な投資信託を想定しております。費用の料率につきましては、アライアンス・バーンスタイン株式会社が運用する全ての投資信託のうち、徴収するそれぞれの費用における最高の料率を記載しております。

ご注意

アライアンス・バーンスタイン株式会社の運用戦略や商品は、値動きのある金融商品等を投資対象として運用を行いますので、運用ポートフォリオの運用実績は、組入れられた金融商品等の値動きの変化による影響を受けます。また、金融商品取引業者等と取引を行うため、その業務または財産の状況の変化による影響も受けます。デリバティブ取引を行う場合は、これらの影響により保証金を超過する損失が発生する可能性があります。資産の価値の減少を含むリスクはお客様に帰属します。したがって、元金および利回りのいずれも保証されているものではありません。運用戦略や商品によって投資対象資産の種類や投資制限、取引市場、投資対象国等が異なることから、リスクの内容や性質が異なります。また、ご投資に伴う運用報酬や保有期間中に間接的にご負担いただく費用、その他費用等及びその合計額も異なりますので、その金額をあらかじめ表示することができません。上記の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。