カーボンニュートラル経済*への移行は極めて重要であり、サステナブル投資を掲げる投資家はその道のりを支えるため、ポートフォリオに組み入れている社債が炭素排出にもたらす影響を注視する必要がある。しかし、債券ポートフォリオのカーボンフットプリントを把握するには、従来の指標から得られる情報よりも、理解しておくべきことが多くある。

気候変動は、投資家にとって非常に大きな関心分野となっている。そして、カーボンニュートラル経済に向かう道のりにおいて、社債は重要な役割を果たすことになる。

単純な指標から始める

まず、投資家は自分のポートフォリオが気候にどんな影響を与えているかを把握するため、簡潔で分かりやすい情報を必要としている。それを受け、MSCI(同社レポート「CARBON FOOTPRINTING 101」ご参照)をはじめとする多くのプロバイダーは、ポートフォリオの炭素排出状況をベンチマークと比較するさまざまなカーボンフットプリント指標を作り出した。

債券投資家にとって最も重要な指標は、ポートフォリオの加重平均炭素強度である。これはポートフォリオのカーボンフットプリントを、単位売上高当たりの二酸化炭素排出量(CO2eトン/100万米ドル)で測定している。

この指標にはいくつかの利点がある。幅広い資産クラスに適用できること、計算が簡単であること、他の(株式保有に関する)指標が必要とする時価総額や売上高のデータが不要であること、2つの数値(ポートフォリオのスコアとベンチマークのスコア)で表現できること、などである。

限界を理解する

しかし、このように単純で簡潔な指標には、いくつかの制約が伴う。まず、この指標はある時点における数値にすぎない。つまり、企業の炭素削減計画を考慮して将来を予測することはできない。例えば、電力会社のように化石燃料を大量に使用している企業は、たとえ再生可能エネルギー源への移行に向けた綿密な戦略を構築していたとしても、厳しい評価を受けることになる。

第二に、この指標では炭素使用に関する微妙な違いを把握することができない。GHGプロトコル(GHGプロトコルのページ(英語)ご参照)では、直接的な炭素排出源(スコープ1)と間接的な排出源(スコープ2及び3)を区別している。この区別は、企業が事業の本質的な部分として自ら炭素を排出しているのか(製造業など)、エネルギーのユーザーとして排出しているのか(暖房や冷房など)、チェーンのさらに上流または下流部門で排出しているのか(出張、サプライチェーン、流通など)によって異なる。従来の気候データや測定基準のプロバイダーは、スコープ1と2の排出量は確実に測定できるが、スコープ3を取り入れた複雑な作業については取り掛かり始めたばかりである。

最後に、既存の炭素強度報告ツールは、従来型の債券のカーボンフットプリントと、グリーン・ボンドや他のESG債券(以前の記事『進化するESG債市場』ご参照)のカーボンフットプリントを区別していない。これらの債券では、グリーン・ボンド発行を通じて特定のグリーン・プロジェクトを推進したり、重要業績評価指標(KPI)連動債を通じて全社的な炭素使用量の削減を支援したりするために資金を調達している。

結局のところ、加重平均炭素強度指標は基本的な事実を把握することはできても、ポートフォリオに組み入れている企業の意図や責任に関する分析を提供することはできない。特に、企業が事業戦略の一環として気候変動対策の具体的な目標にコミットしているかどうかは考慮されていない(以前の記事『手遅れになる前にネットゼロの実現を』ご参照) 。

カーボンニュートラルへの移行にはコミットメントが必要

カーボンニュートラル経済への移行を支援しようとする債券投資家は、ポートフォリオの排出量に関する将来的な方向性や発行体の意図について、深く理解する必要がある。結局のところ、移行を成功させるには、企業が事業の脱炭素化を約束し、かなり先まで見越した計画を立てることが必要となる。

持続可能な債券ポートフォリオは、将来の炭素削減に向けた明確なコミットメントと、目標を達成するため十分に検討された戦略を持つ企業への投資に焦点を当てるべきだとアライアンス・バーンスタイン(以下、「AB」)は考えている。

この目的をサポートするため、ABはより優れた洞察を通じて将来を見据えた情報を提供できる分析アプローチを開発した。

サステナビリティに関する主な問題を把握する

まずMSCI のデータを使ってポートフォリオの加重平均炭素強度スコアを分解し、発行体レベルの動きが見えるようにする。次に、発行体ごとにそれぞれの証券を分析し、2つの重要な問題について点検する。

まず、発行体企業の戦略は、認識されている炭素削減目標と合致しているだろうか?この問いに答えるため、ABは外部プロバイダーによる独立したリサーチを利用して、それぞれの企業の将来的な炭素削減計画を検証・評価している。外部プロバイダーの調査手法には違いがあるかもしれないが、これにより、企業がどの程度パリ協定に沿った行動をとっているか、つまり、2050年までに気温上昇を摂氏2度未満に抑えられる水準に炭素排出量を削減する計画や、それを裏付ける証拠を見出すことができる(国際連合によるパリ協定の文書(英語)ご参考)。また、どの企業の炭素削減戦略が気温上昇を2度に抑えるパリ行動誓約に沿ったものであるか、または沿っていないか、適切な情報開示がなされていないかどうかについても判断することができる(パリ行動誓約のページ(英語)ご参照)。

次に、企業はどのようにしてカーボンニュートラルへの移行に要する資金を調達しているのだろうか。企業が移行計画を実行するには、グリーン・ボンドや、特定の目標に基づく他のESG債を発行することが魅力的な手法になり得ると考えられる。また、脱炭素化プロセスの初期段階にある業界にとっては、サステナビリティ・ボンドの発行が適切かもしれない。こうした仕組みは、外部要因に左右されずに企業が脱炭素化に取り組むことを支援し、方針転換を余儀なくされる可能性を引き下げる効果がある。例えば、石油・ガス業界では、石油・ガス価格が上昇すればさらなる探鉱・生産を進める魅力が高まり、炭素削減計画が頓挫するリスクがある。

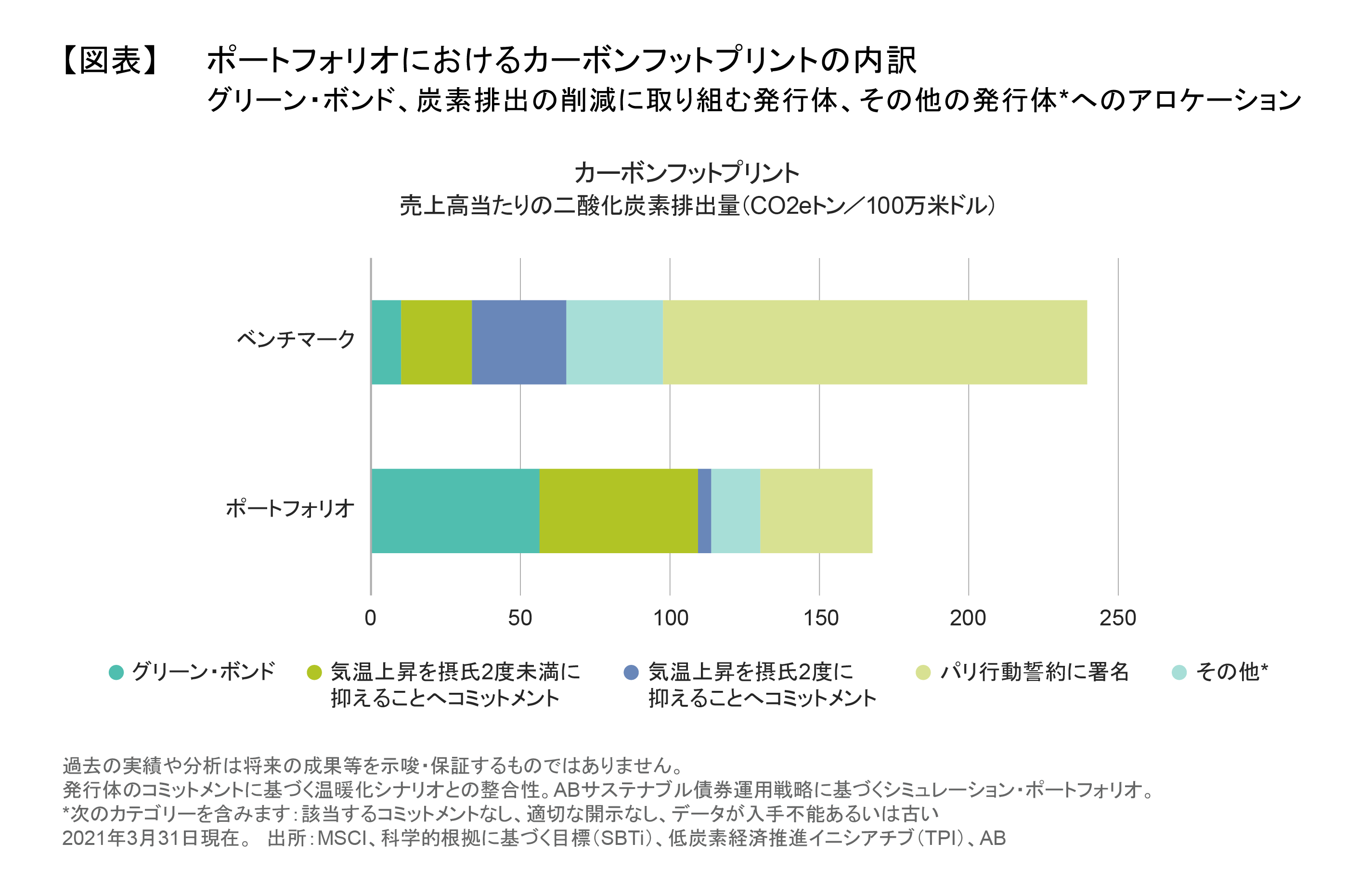

下の図表は、持続可能な戦略に向けた、はるかに包括的で将来を見据えた分析結果を示している。

この例では、サステナブルなポートフォリオの加重平均炭素強度は、ベンチマークの約3分の2となっている。さらに、このポートフォリオには、ベンチマークに比べはるかに多くのグリーン・ボンドが含まれており、それに比例して、具体的な炭素排出削減目標を掲げている企業へのエクスポージャーもはるかに大きくなっている。

全体像を見つめる

スコープ3の排出は非常に広範囲の排出源をカバーしているため(また、企業が一貫した方法で排出量を計算及び開示していないため)、従来の測定基準では全体像を把握することが難しい。例えば、小売業界では、サプライチェーンの全般的なフットプリントを考慮せず、商品の輸送コストのみをスコープ3に入れている発行体がある。しかし、大半の業界ではスコープ3の排出がカーボンフットプリントの大部分を占めており、ABは顧客向けにサステナブルなポートフォリオを構築する際にはこの点に配慮している。

同様に、環境破壊を行いながら環境保存に取り組むような見せかけの炭素「削減」に注意を払うことも重要である。排気ガスの多いディーゼル車をエタノール車に切り替えようとするブラジルのある自動車メーカーの計画は一見大きな効果があるように見えるが、その生産計画の裏にアマゾン流域の森林伐採による莫大な環境コストが隠されている場合もあった。

そのため、常に全体像を把握し、従来の分析が現実を適切に反映しているかどうかを問い続けることが重要である。

今後の道のりを明確に理解する

投資家は、企業の炭素削減に向けた道のりにおける重要なマイルストーンと最終的な目標を明確に理解する必要がある。我々は、将来の仮定的な技術進歩に依存したり、大量のカーボンオフセットの購入を組み入れたりしている脱炭素戦略に対しては、懐疑的な目を向ける傾向がある(ニュース記事「Carbon offsets might be a dangerous distraction from more effective climate action, experts say」(英語)ご参照)。また、投資家は科学に基づく目標を重視すべきである。国際資本市場協会(ICMA)の「クライメート・トランジション・ファイナンス・ハンドブック2020」(英語)には、役に立つ最低限の基準が記載されているが、これらは今後さらに改訂される可能性がある。

最後に、2050年までにカーボンニュートラル経済を実現するために、投資家は野心的な目標を追求するとともに、持続的な改善を模索していくべきだとABは考える。企業の進捗状況を理解するには、経営陣との対話が重要な意味を持つ。

カーボンニュートラル経済への移行は、巨大かつ発展中のテーマである。排出削減に関するデータ量や詳細さ、そして科学はいずれも進化している。一部の基本的な測定基準は健全なプラットフォームを生み出したが、投資家は債券ポートフォリオのカーボンフットプリントをより正確に理解するため、新たな洞察に注意を払い、それらの分析を取り入れる準備を整えておく必要があるだろう。

* カーボンニュートラル経済とは、パリ協定で示された、2050年までに気温上昇を摂氏1.5℃に抑える経済と定義。

当資料は、アライアンス・バーンスタイン・エル・ピーのCONTEXTブログを日本語訳したものです。オリジナルの英語版はこちら。

本文中の見解はリサーチ、投資助言、売買推奨ではなく、必ずしもアライアンス・バーンスタイン(以下、「AB」)ポートフォリオ運用チームの見解とは限りません。本文中で言及した資産クラスに関する過去の実績や分析は将来の成果等を示唆・保証するものではありません。

当資料は、2021年4月28日現在の情報を基にアライアンス・バーンスタイン・エル・ピーが作成したものをアライアンス・バーンスタイン株式会社が翻訳した資料であり、いかなる場合も当資料に記載されている情報は、投資助言としてみなされません。当資料は信用できると判断した情報をもとに作成しておりますが、その正確性、完全性を保証するものではありません。当資料に掲載されている予測、見通し、見解のいずれも実現される保証はありません。また当資料の記載内容、データ等は作成時点のものであり、今後予告なしに変更することがあります。当資料で使用している指数等に係る著作権等の知的財産権、その他一切の権利は、当該指数等の開発元または公表元に帰属します。当資料中の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。アライアンス・バーンスタイン及びABはアライアンス・バーンスタイン・エル・ピーとその傘下の関連会社を含みます。アライアンス・バーンスタイン株式会社は、ABの日本拠点です。

当資料についてのご意見、コメント、お問い合せ等はjpmarcom@alliancebernstein.comまでお寄せください。

「責任投資」カテゴリーの最新記事

「責任投資」カテゴリーでよく読まれている記事

アライアンス・バーンスタインの運用サービス

アライアンス・バーンスタイン株式会社

金融商品取引業者 関東財務局長(金商)第303号

https://www.alliancebernstein.co.jp/

- 加入協会

-

一般社団法人投資信託協会

一般社団法人日本投資顧問業協会

日本証券業協会

一般社団法人第二種金融商品取引業協会

当資料についての重要情報

当資料は、投資判断のご参考となる情報提供を目的としており勧誘を目的としたものではありません。特定の投資信託の取得をご希望の場合には、販売会社において投資信託説明書(交付目論見書)をお渡ししますので、必ず詳細をご確認のうえ、投資に関する最終決定はご自身で判断なさるようお願いします。以下の内容は、投資信託をお申込みされる際に、投資家の皆様に、ご確認いただきたい事項としてお知らせするものです。

投資信託のリスクについて

アライアンス・バーンスタイン株式会社の設定・運用する投資信託は、株式・債券等の値動きのある金融商品等に投資します(外貨建資産には為替変動リスクもあります。)ので、基準価額は変動し、投資元本を割り込むことがあります。したがって、元金が保証されているものではありません。投資信託の運用による損益は、全て投資者の皆様に帰属します。投資信託は預貯金と異なります。リスクの要因については、各投資信託が投資する金融商品等により異なりますので、お申込みにあたっては、各投資信託の投資信託説明書(交付目論見書)、契約締結前交付書面等をご覧ください。

お客様にご負担いただく費用

投資信託のご購入時や運用期間中には以下の費用がかかります

- 申込時に直接ご負担いただく費用…申込手数料 上限3.3%(税抜3.0%)です。

- 換金時に直接ご負担いただく費用…信託財産留保金 上限0.5%です。

- 保有期間に間接的にご負担いただく費用…信託報酬 上限2.068%(税抜1.880%)です。

その他費用:上記以外に保有期間に応じてご負担いただく費用があります。投資信託説明書(交付目論見書)、契約締結前交付書面等でご確認ください。

上記に記載しているリスクや費用項目につきましては、一般的な投資信託を想定しております。費用の料率につきましては、アライアンス・バーンスタイン株式会社が運用する全ての投資信託のうち、徴収するそれぞれの費用における最高の料率を記載しております。

ご注意

アライアンス・バーンスタイン株式会社の運用戦略や商品は、値動きのある金融商品等を投資対象として運用を行いますので、運用ポートフォリオの運用実績は、組入れられた金融商品等の値動きの変化による影響を受けます。また、金融商品取引業者等と取引を行うため、その業務または財産の状況の変化による影響も受けます。デリバティブ取引を行う場合は、これらの影響により保証金を超過する損失が発生する可能性があります。資産の価値の減少を含むリスクはお客様に帰属します。したがって、元金および利回りのいずれも保証されているものではありません。運用戦略や商品によって投資対象資産の種類や投資制限、取引市場、投資対象国等が異なることから、リスクの内容や性質が異なります。また、ご投資に伴う運用報酬や保有期間中に間接的にご負担いただく費用、その他費用等及びその合計額も異なりますので、その金額をあらかじめ表示することができません。上記の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。