経済成長が鈍化し、インフレ率が引き続き通常の水準を大幅に上回り、金融政策が大きく転換している現在の景気サイクルにおいては、戦術的(短期的)な見通しを立てる上では、必然的に中央銀行が発表する政策の細部に焦点が集まるようだ。本稿では、そうした1つの見方だけでなく、顧客との対話を通じて寄せられた重要な疑問についても取り上げたい。

現在は投資家にとって、戦術的なポジションと戦略的(長期的)なポジションを区別する必要性が大きく高まっている。戦略的には、インフレ率が長期にわたり新型コロナウイルスのパンデミック以前の水準を上回ることを想定してポートフォリオを組むことが不可欠だ。そのためには実物資産へのエクスポージャーが必要になるが、そうした調整はまだ行われていない。しかし、1年程度の短期的な時間軸で見れば、流動性、成長鈍化、すでに市場に織り込まれていることなどへの疑問を踏まえ、ある程度ディフェンシブなポジションを取ることも必要となる。

調整は十分に進んだか?

主な戦術的な懸念要因:経済成長の鈍化を反映したリスク資産(株式やクレジット)の調整が十分に行われていない。

米国が明確な景気後退に陥っているかどうかはともかく、実質ベースでゼロ成長になれば、投資家の行動に大きな変化が生じるとアライアンス・バーンスタイン(以下、「AB」)では予想している。クレジットの利回りは10年以上ぶりの高水準にあり、株式市場から資金が流出しているが、成長鈍化と地政学的な動向がさらにバリュエーションに織り込まれる余地が残っていると思われる。一方、長い時間軸を持つ投資家にとっては、ABはもっと明るい見方をしている。

リスク資産のバリュエーションに関する見方には疑問:市場のタイミングを計ることは可能なのだろうか?これは非常に難しい問題で、そのスキルを獲得するには長期にわたるデータが必要になる。しかし、現在のようにボラティリティが高く、トレンドが明確ではない環境では、それを試す戦略的な動機が大きくなる。

流動性をめぐる懸念は新たな問題

資産クラスやファクターの方向性に関する見通し以外にも、流動性は新たに生まれつつある巨大な問題で、それが市場や資産配分に反映されているとは考えにくい。これは顧客との対話の中でますます取り上げられるようになっているトピックで、非常に強い力が重なり合っている。

- マクロ的な背景として、中央銀行が量的緩和から量的引き締めに軸足を移そうとしている中で、マクロ経済における流動性が低下している。

- 過去10年間に資金がプライベート資産に向かった結果、機関投資家のポートフォリオの流動性が著しく低下している。

- 上場市場の流動性は一段と不安定になっている。1

流動性リスクを高めている要因としては、成長の鈍化、暗号資産市場の崩壊、景気サイクルの復活、潜在的な地政学的リスクなどが挙げられる。こうした背景だけでを弱気になることではないが、投資家は通常よりも流動性を重視すべきで、戦術的な資産配分に取り組むうえで繰り返し焦点となっている。

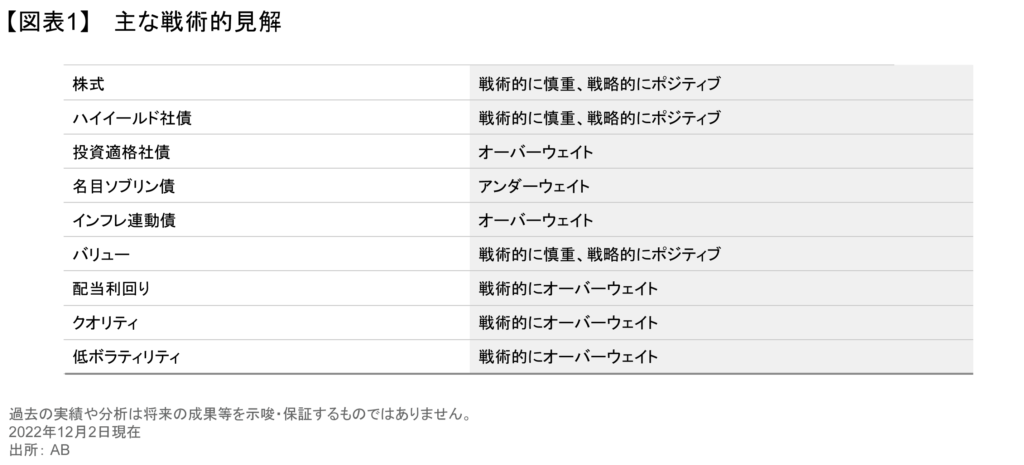

その意味で、英国の負債主導型投資(LDI)をめぐる危機は「炭鉱のカナリア」かもしれない。投資家は来年にかけて、資産配分において流動性が一段と重要な問題になることを予想しておく必要がある。特に上場資産とプライベート資産の配分という重要な戦略的問題については、今後のリサーチで詳しく取り上げたいと考えている。次では、資産クラスとファクターに関するABの戦術的見解を紹介したい(図表1)。

株式: 調整が進んでいないが、前向きな指標も

株式は2つの面で調整が不十分:経済成長の鈍化を前にして、投資家による調整が不十分であり、かつアナリストによる調整も不十分だという問題を抱えている。

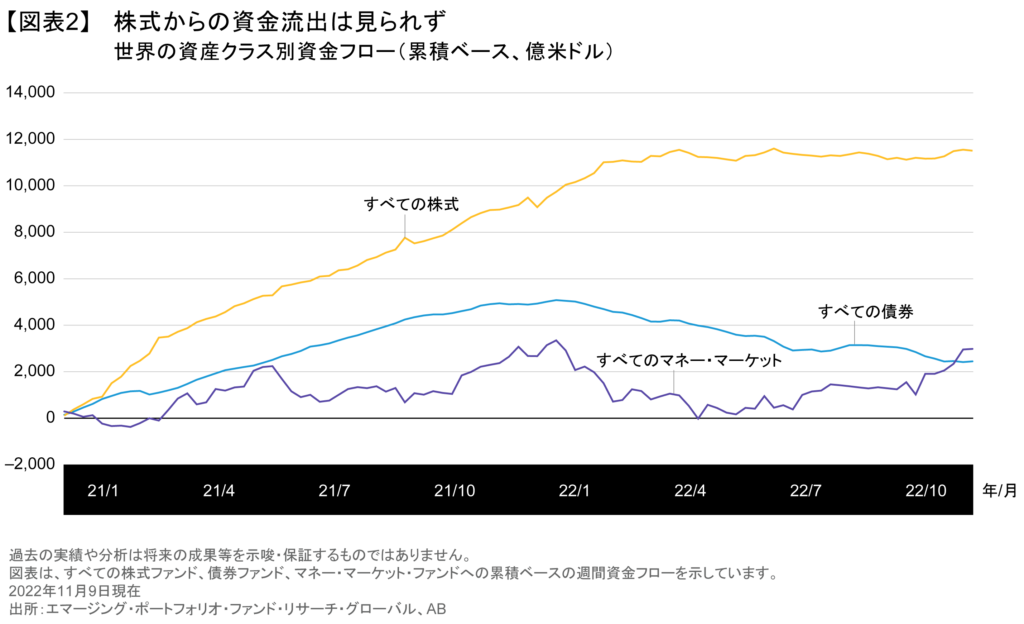

債券ファンドから年初に多額の資金が流出したが、株式からはほとんど流出していない(図表2)。欧州株からは資金が流出しているが、エネルギー供給リスクが経済成長に与える潜在的なショックの大きさを考えれば、それは妥当のように見える。だが、世界の株式を処分しようとする動きは見られず、2022年第4四半期はこれまでにグローバル株式ファンドに500億米ドルの資金が流入している。

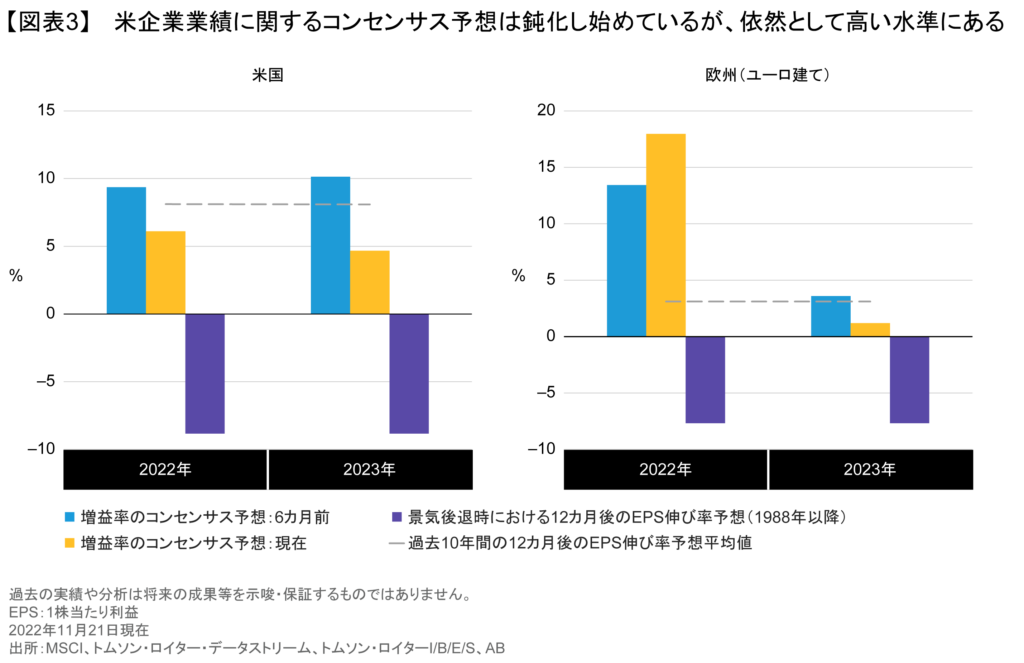

投資家のセンチメントに加え、アナリストの予想もセンチメントの調整が十分にされない状況を招く一因となっている。2023年のコンセンサス予想は、マクロ経済データが急激に悪化し、金融環境が急速にタイト化しているにもかかわらず、依然として高い水準を維持している。企業業績に関するコンセンサス予想は2022年半ば以降にやや弱まったが、それでも米国では2023年の増益率見通しが5.1%に達している(図表3)。欧州では予想の落ち込みが大きいが、それでもプラスの伸びが見込まれている。天然ガスの供給が22~30%程度削減された場合、2023年は15%程度の減益になると予想される。

重要なポイントは、エコノミストが実質ベースで予想するのに対し、株式アナリストは名目ベースで考えることである。ここ数年はその違いはあまり重要でなかったかもしれないが、現在では非常に重要な意味を持つ。株式は実体経済で決定されるキャッシュフローに対する債権で、ある程度はインフレ率が反映される。そのため、業績見通しが過去の景気後退時の水準まで落ち込むことは考えにくい。

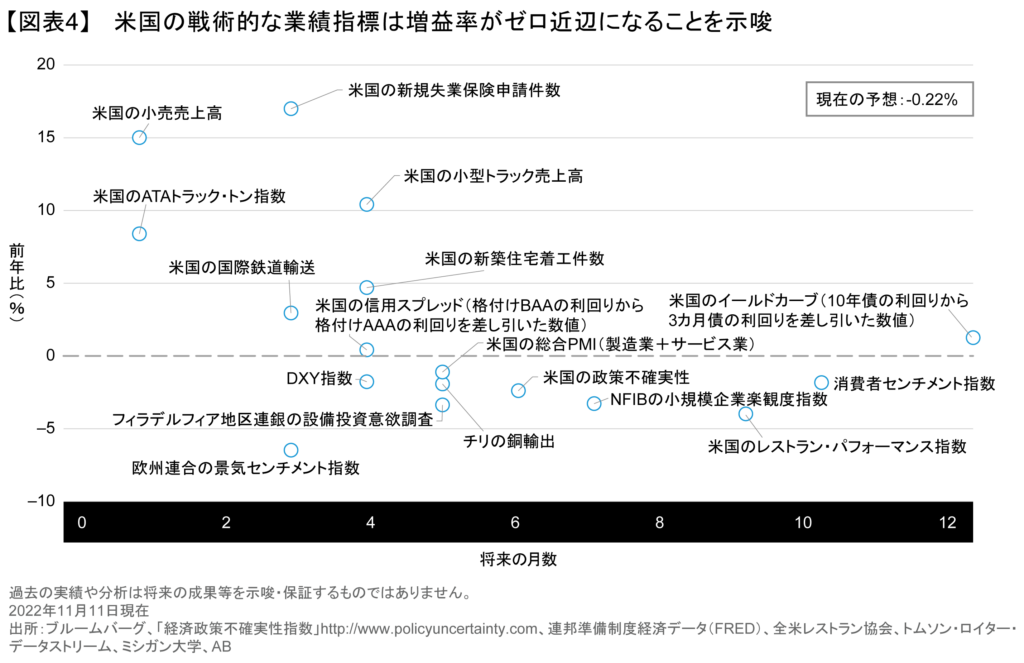

コンセンサス予想とは対照的に、米国の企業業績について短期と長期の幅広いシグナルを組み合わせて12カ月先の数値を予想するABの指標(図表4)は、増益率が0%近辺になることを示唆している2 この指標では、関連の変数を通じたベストフィットの線の傾きが、企業業績の先行きを示唆している。

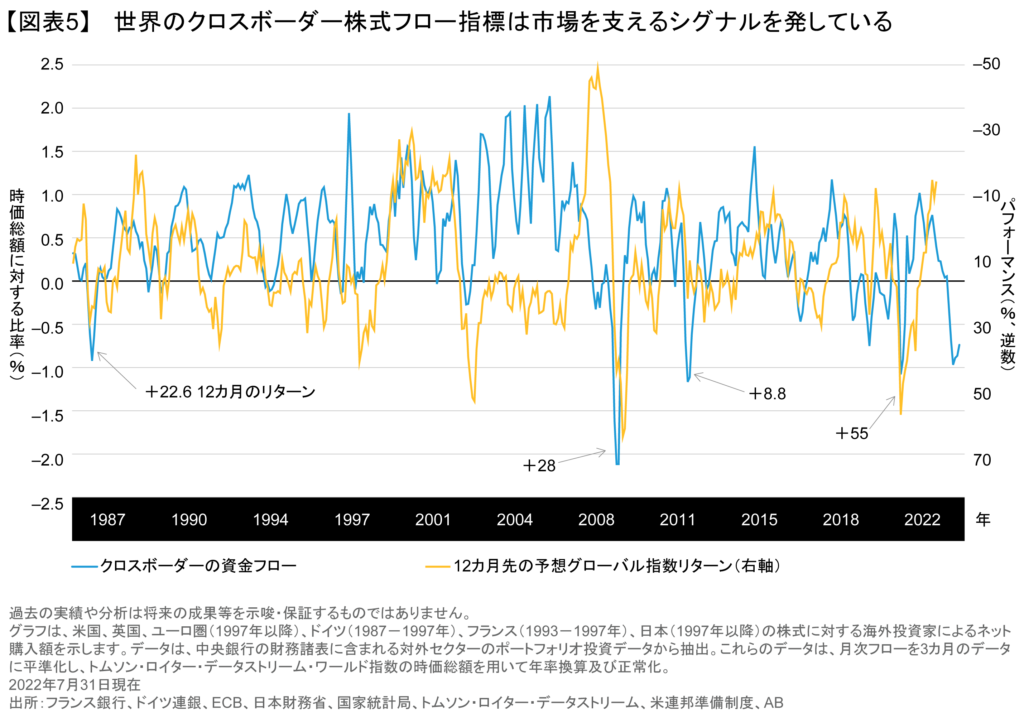

一方、長期的なセンチメント指標は株式を力強くサポートするシグナルを発しており、特にクロスボーダーの資金フロー指標(図表5)に、その傾向が顕著に現れている。この指標は海外投資家による株式購入の動きを示しており、2022年初めから大きく落ち込んでいる。過去にクロスボーダーの株式フローが急激に落ち込んだ場面では、投資家センチメントが過度に悲観的に傾いた一方で、グローバル株式はその後12カ月間に力強いリターンを上げた。同様に、株式発行額に対するネットの自社株買いの比率は、歴史的に最も株価を支える水準に達しており、企業が株式の強力な需要創出源として再び台頭している。それは、今後12カ月の株式リターンを支える要因となる傾向がある。

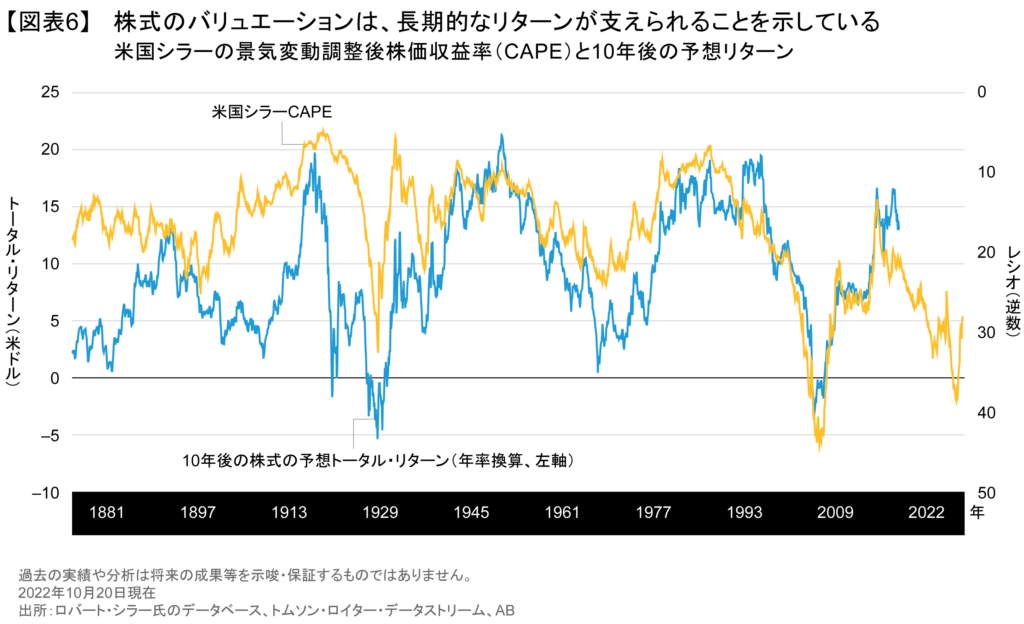

バリュエーションは戦術的な観点からはそれほど重要ではないが、株価収益率は極端な水準から緩やかになっている。米国シラーの景気変動調整後株価収益率(CAPE)は2021年末に39倍近くでピークをつけた後、29倍まで低下した(図表6)。CAPEは依然として歴史的な水準の上位10%に入っているが、2022年に低下したことは、長期的なリターン見通しが明るくなっていることを示唆している。しかも、実質金利は歴史的な平均を下回る水準で安定した動きを示す見通しで、CAPEを抑制する役割を果たしそうだ。

クレジット:利回り上昇と、成長鈍化の影響に対する警戒感とのバランス

マルチアセットの観点からクレジットについて顧客と最近話をしたところ、見解が異なることが明らかになった。投資適格社債とハイイールド社債はどちらも名目利回りが過去10年間のレンジの上限付近にあり、長年にわたりリターン源泉に飢えていた投資家にとっては間違いなく魅力的な水準となっている。しかし、クロスアセットの観点で見た場合、戦術的な視点から景気減速が十分に資産価格に織り込まれているかどうかについては見解が分かれている。

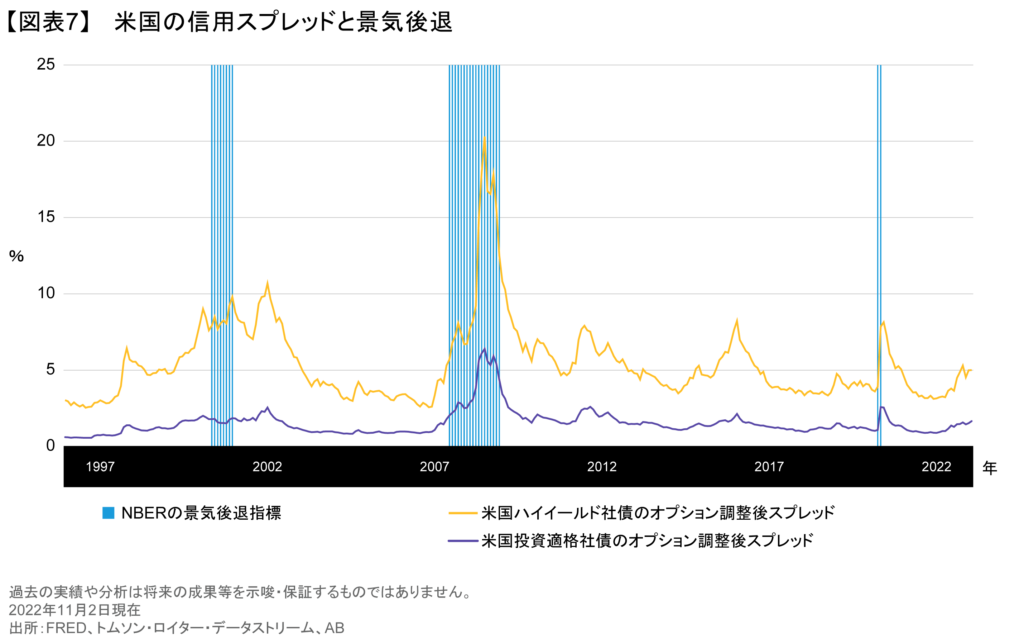

図表7は過去の景気後退局面における信用スプレッドを表しているが、それを見ると、利回りの急上昇はスプレッド自体よりも、基本的なリスクフリー・レートの上昇との関係が強いように見える。ABは、現在の企業のバランスシートは、成長減速局面に入る際に通常見られるよりも、健全な状態にあると認識している。しかも、少なくとも米国では、負債は期間の長いものに借り換えられた。しかし、成長は鈍化しつつある。前述した他の要因も考慮すれば、スプレッドが過去の景気後退期ほど大きな水準に拡大する必要があるとは言わないまでも、潜在的に拡大する余地があると考えている。

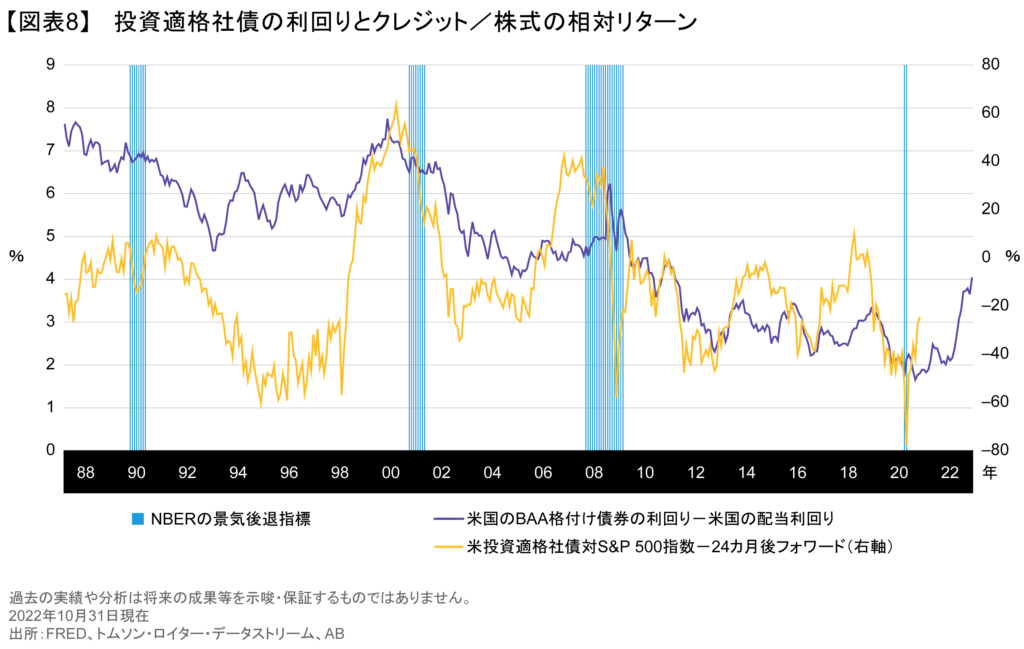

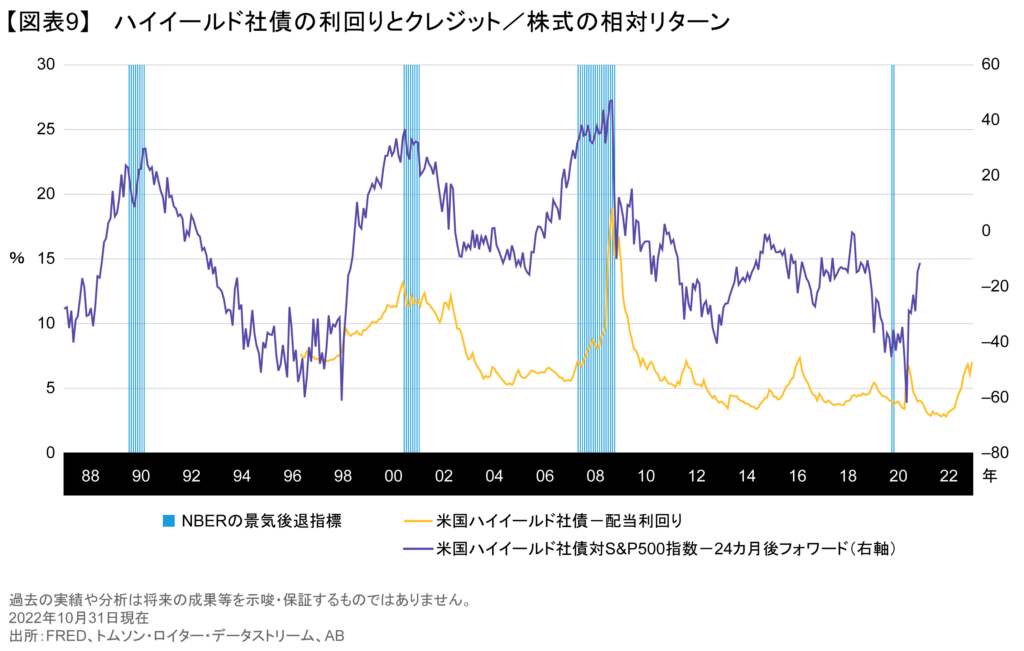

クレジットのポジショニングについて、戦術的にどんなアプローチを取ればいいのだろうか?過去10年間の動きに基づけば、米国株の配当利回りに対するハイイールド社債と投資適格社債のスプレッドが最近拡大したことは、額面どおり、クレジットがアウトパフォームする可能性があることを示唆している(図表8、9)。しかし、過去の景気後退期も含めて歴史をさかのぼると、通常は、スプレッドの出発点が高いことがアウトパフォーマンスにつながっているようだ。

そのため、ABは短期的に投資適格社債を保有することは理にかなっているとみているが、ハイイールド社債については慎重な見方をしている。しかし、長期的には、ハイイールド社債をオーバーウェイトにしたいとABでは考えている。この見通しには、株式に対するABのポジションが反映されており、短期的にはディフェンシブなインカム/キャッシュリッチ企業を重視する一方、長期的にはインフレヘッジとして、コアバリューに対する積極的なポジションを取りたいと考えている。

インフレ連動米国債 (TIPS) 対 名目債

利回りの急上昇は疑問を引き起こす。今は政府債を買い入れるのに魅力的な時期なのだろうか?実質リターンを狙う投資家にとっては2つの問題がある。つまり、今後数カ月間に見通しが引き上げられても十分なリターンが得られるのか、株式のベータの分散効果が薄れればデュレーションの役割はどうなるのか、という問題だ。しかし、固定の名目負債を抱える投資家にとっては、2022年は大きな転換点となり、それらの負債の返済が容易になる可能性がある。

実質的な負債を抱える投資家にとって、格付けの高い固定利付債の主な役割は、ドローダウンから価値を守ることだとABでは考える。確かに2022年はそれがうまく機能しなかったが、株式ベータ の長期的な分散手段としての効果が薄れても、この資産は重要だと考えている。3 イールドカーブがフラットから逆転状態にあることを考慮すれば、ドローダウンの影響を和らげるには、短いデュレーションが望ましいと考えている。

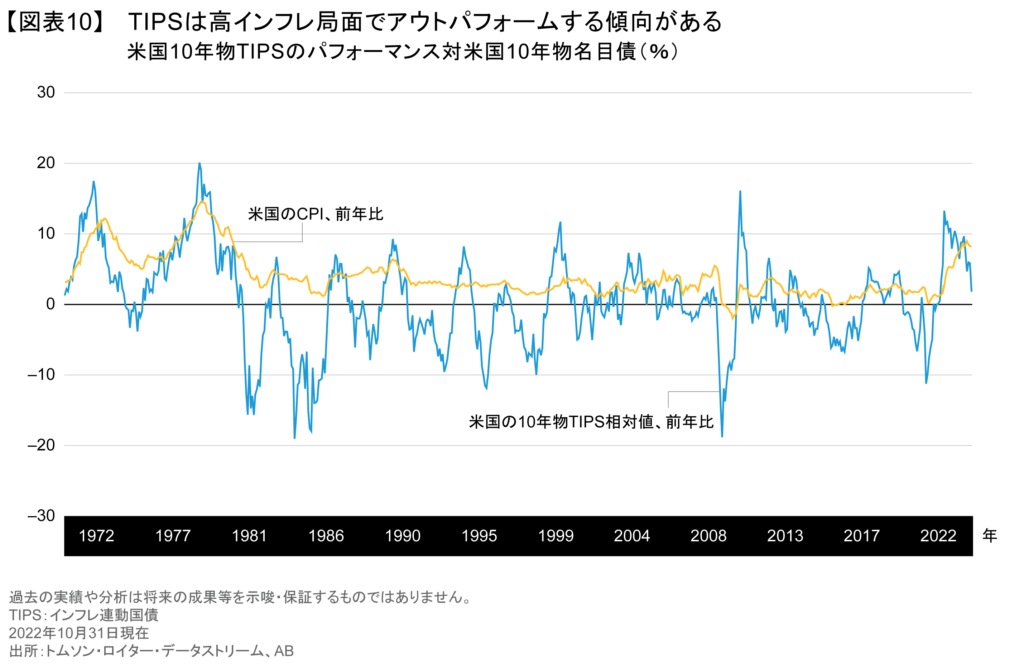

歴史的に見れば、米国のTIPSは高インフレ局面で名目国債をアウトパフォームする傾向があり(図表10)、特に1970年代初期及び終盤のほか、1990年代のある時期、最近では2021年にそうした動きが目立った。

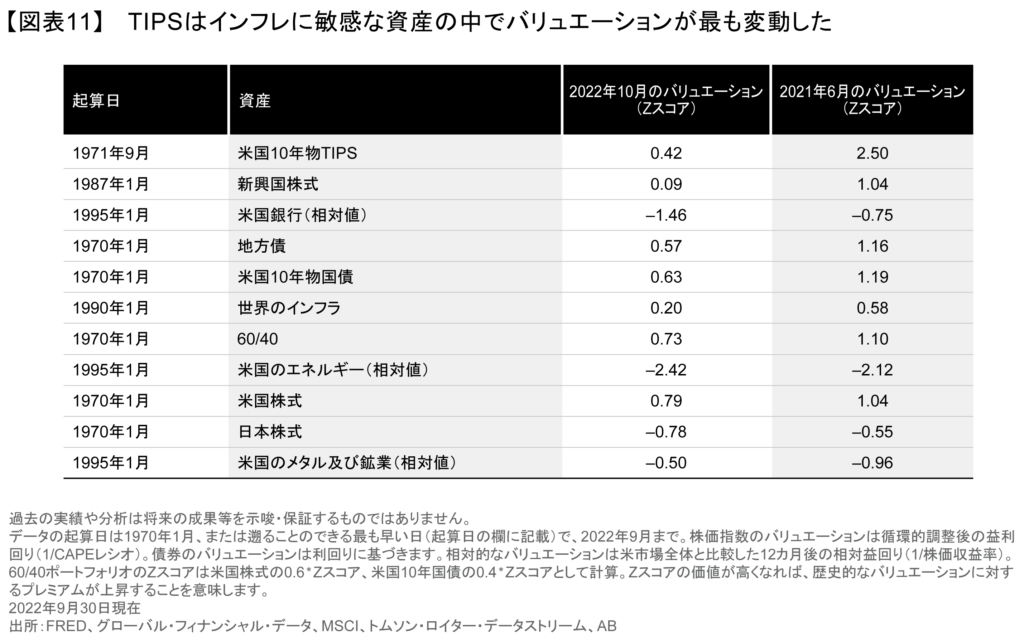

TIPSのバリュエーションも急速に魅力が高まっており(図表11)、過去平均に対する標準偏差は0.4と、米国10年国債の0.6を大幅に下回っている。実際、インフレ連動債は、インフレから価値を保護するために利用され得る幅広いリターン源泉の中で、最も大きなバリュエーションのシフトが起きている。TIPSは1年前にはインフレに強い資産として最も割高だったが、バリュエーションは2標準偏差以上圧縮された。

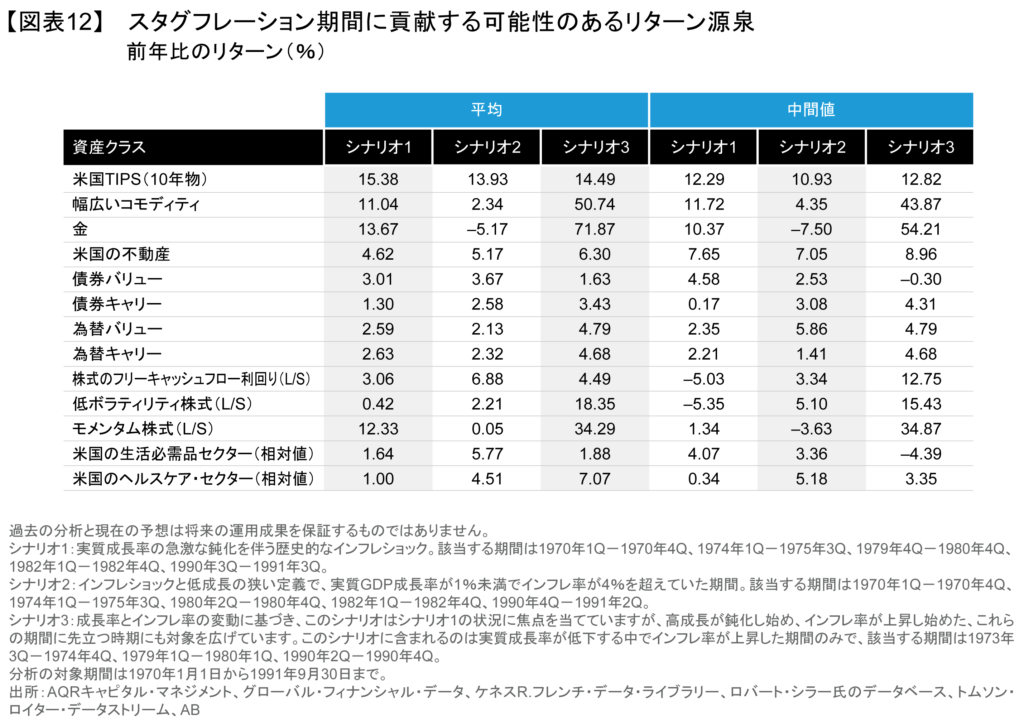

スタグフレーションはABの基本シナリオではないが、成長率は鈍化し、インフレは予想以上に長期化しており、ここ数カ月でスタグフレーションのリスクが高まっている。以前のリサーチで示したように、TIPSは歴史的にスタグフレーションの時期に最も高いパフォーマンスを示してきた資産の1つである(図表12)。現在の環境では、TIPSへの資産配分は、そうなる可能性に備えた保険とみなすこともできる。

さらに、実質利回りの上昇には限界があるとABでは見ている。実質利回りの急上昇が多くの人々を驚かせたことを考えれば、予想には謙虚さが必要だ。しかし、戦略的な時間軸で見れば、マクロ経済の力が実質利回りを押し下げる圧力となっているようだ。

- 実質利回りが将来の成長見通しの指標になるとすれば、脱グローバル化と人口動態の変化は、生産性が著しく向上しない限り成長率が低下することを意味するが、それを予想するのは非常に難しい。

- ABは、年金システムの健全性と政策は密接に関連しており(以前の記事『Long-Run Global Implications of the UK’s LDI Crisis』(英語)ご参照)、拡大している確定拠出型年金の資産の割合は実質利回りの大幅な上昇によって圧縮されると考えてきた。

- 先進国政府は、GDPに対する債務比率の高さに対処するため、債務をマネタイズする誘惑に駆られてしまう可能性があり、それはインフレ率当たりの金利が低下することを意味する。

株式ファクターへのエクスポージャー

株式では、ファクターに関するABの戦略的及び戦術的な見解には、資産クラスに関する異なる時間軸にわたるABの広範な見解が反映されている。戦略的には、10年以上の期間において、ディープ、シクリカル、バリューについて、ロング・ポジションを取りたいと考えている。このポジショニングは、株式を含むリスク資産に対するABの長期的に前向きな見解に沿ったものである。

バリューは、世界的な戦略的ファクターに対するABの重要なポジションで、ロング/ショート及びロングオンリー双方のエクスポージャーを通じて実現できる。バリューに対する前向きな見解は、魅力的なバリュエーション(バリュー株は長い歴史に照らして依然として割安)と、好ましいマクロ見通しの組み合わせによって裏付けられており、特に、名目利回りが戦略的な時間軸にわたって上昇し、長期的なインフレ見通しがまだ上方修正されていないとの見方で支えられている。

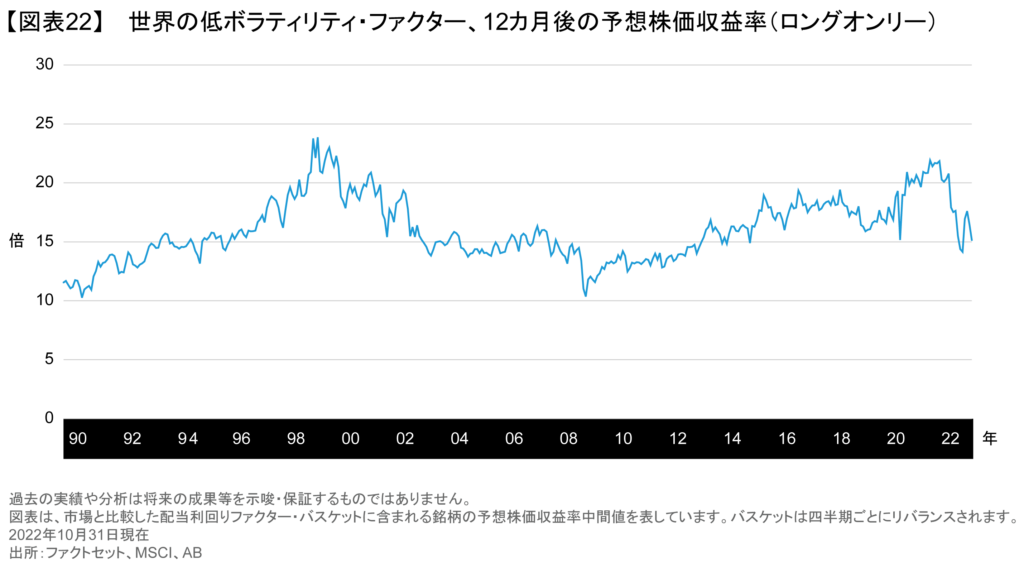

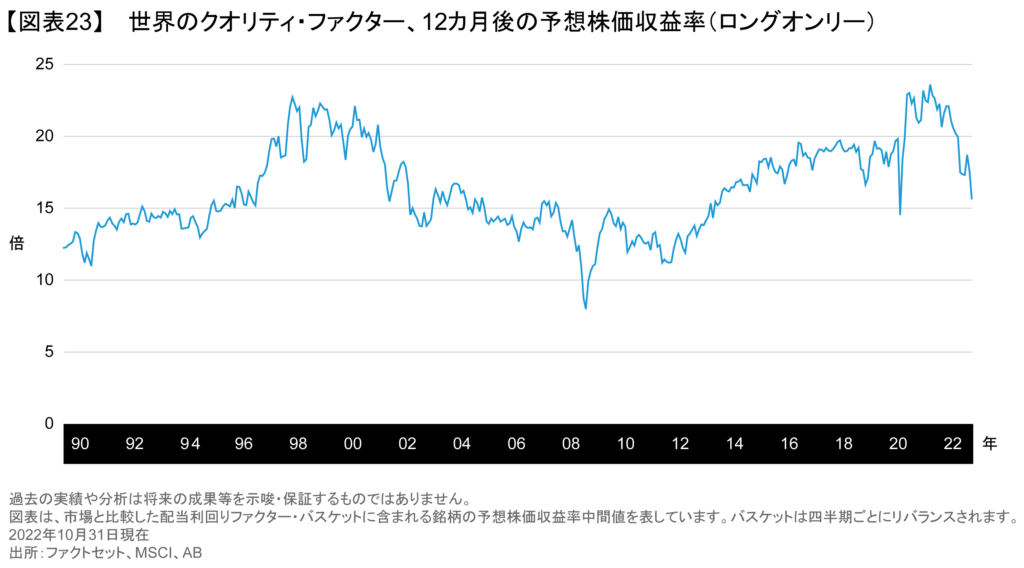

戦術的には、ディープ・バリューへのエクスポージャーを抑え、配当利回りなどのディフェンシブなバリュー指標を重視したいと考えている。これもやはり、前述したような戦術的に慎重な見方に沿ったものである。つまり、株式に対しては戦術的に慎重なポジションを取り、クレジットではクオリティ(投資適格等級の銘柄)を選好している。ABはまた、低ボラティリティ株やクオリティの高い株式に対する戦術的なエクスポージャーが魅力的だと考えている。高配当株、低ボラティリティ株、クオリティの高い株式も、歴史的に見て魅力的な水準にあり、経済が減速または景気後退入りする中で、短期的にアウトパフォームする可能性が高い。

これらのファクターが好ましいと考えるのはグローバルな視点に立ったものだ。地域別のファクターについては、今後、より詳細な分析を行いたいと考えている。特に別段の記載がない限り、ABの見解は単純なMSCIのファクターに関する定義とインデックスを使用して実際の行動に移すことができる。これらの見解は多くの点で、資産配分に関するABの一般的な見解を幅広く適用したものだが、ファクターのポジショニングに関するABの考えを明確にすることも役立つだろう。当セクションでは、以下でそれを紹介したい。

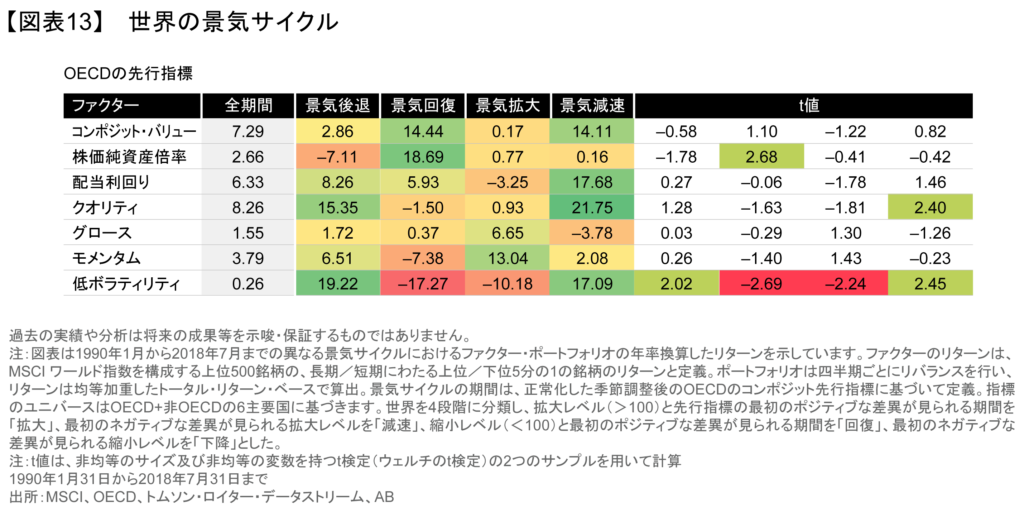

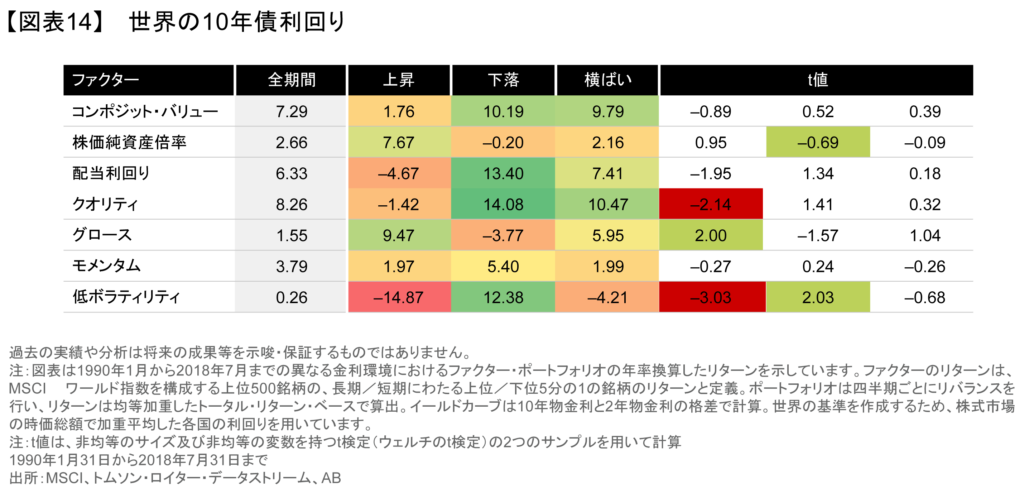

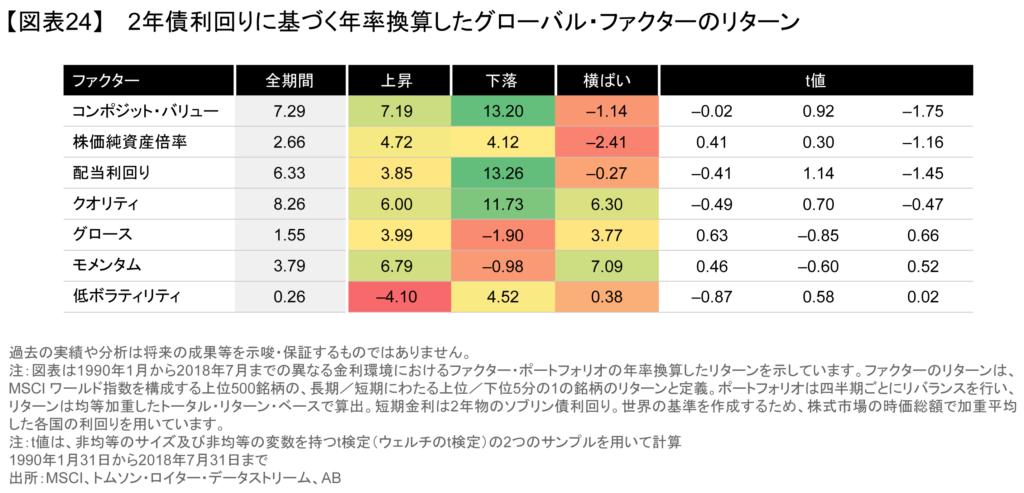

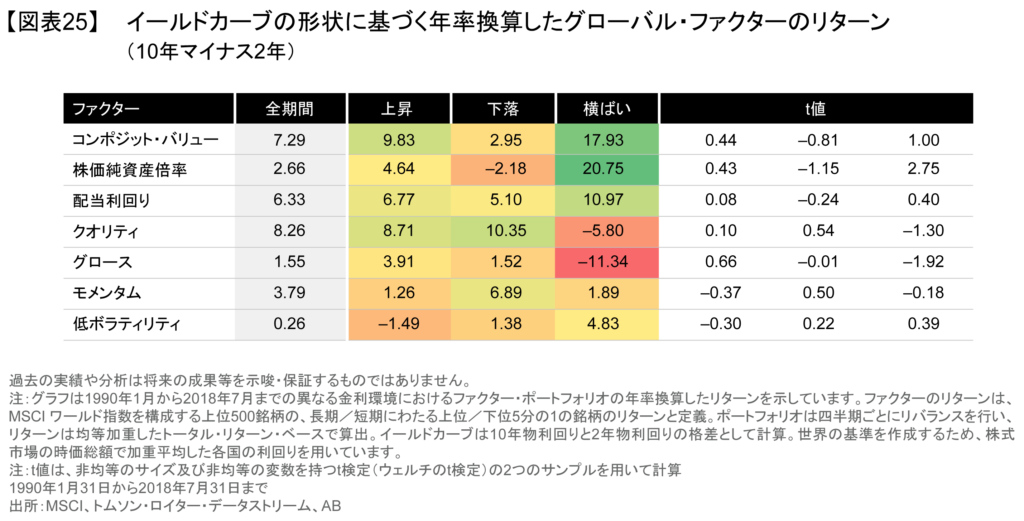

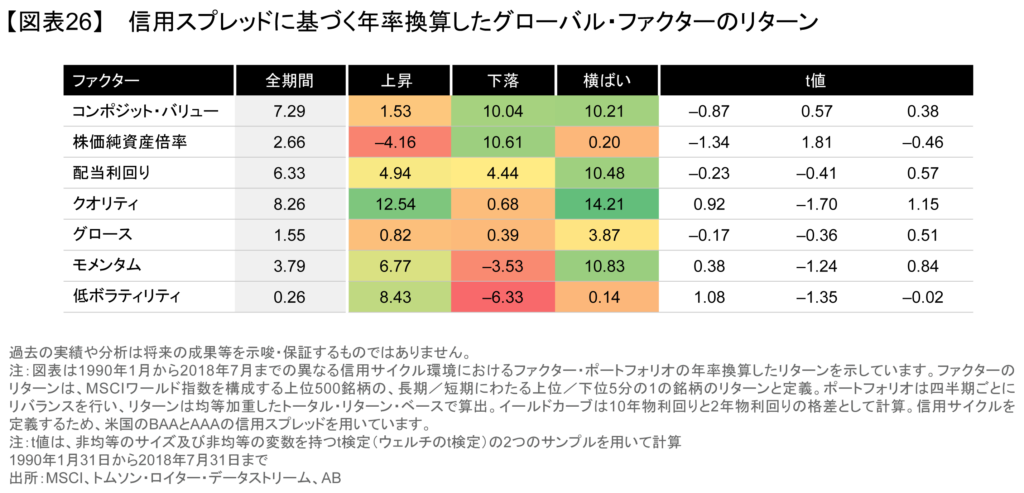

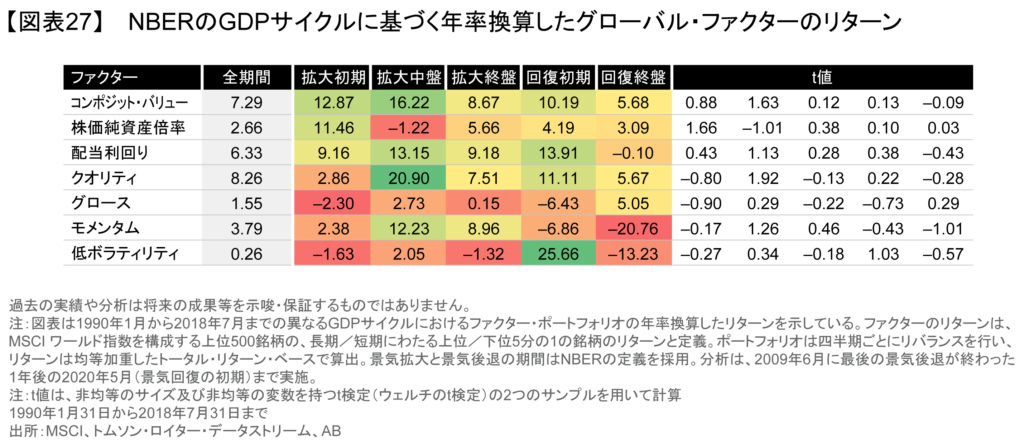

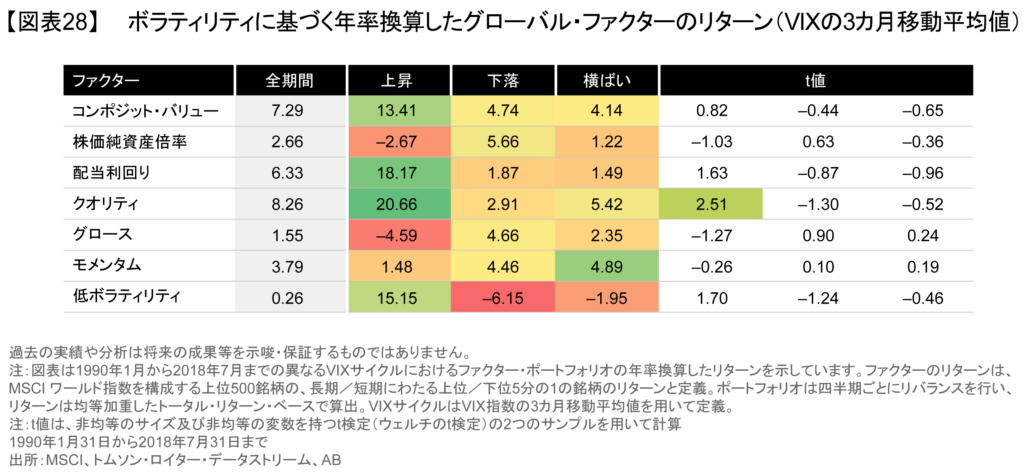

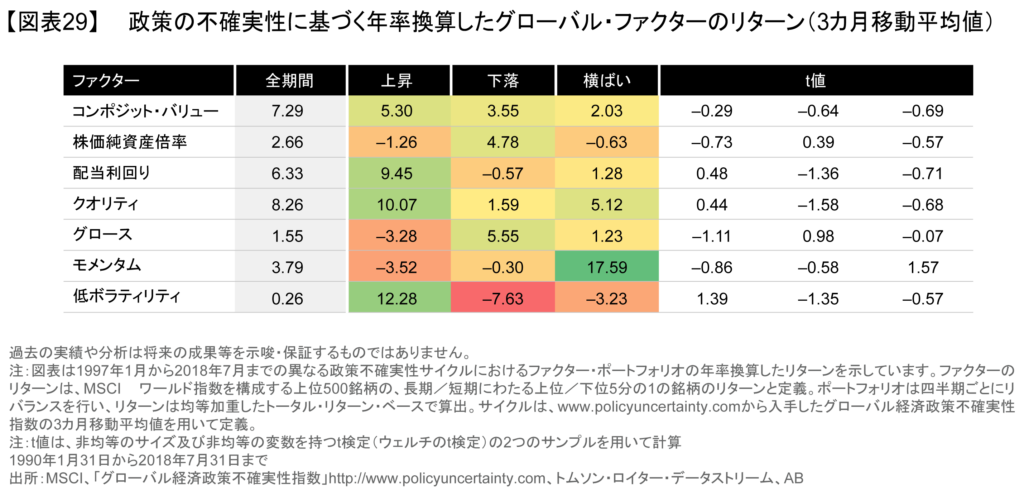

バリュー:戦略的にオーバーウェイトとするが、戦術的には慎重

ファクターに関する見解を作り上げるABのフレームワークは、マクロ環境とスタイル・バリュエーションという2つの重要なインプットを使用している。戦略的な時間軸で見れば、マクロ環境は最も重要である。重要な変数としては、景気サイクルの段階、長短金利、インフ レに関する見通しが挙げられる。長期的に重要な他のマクロ及び市場に関する変数には、イールドカーブの変化、信用スプレッド、株式リスク・プレミアム、市場ボラティリティ、政策の不確実性などがある。ABはこれらの関係を長期的な視野で実証的に調査し、図表13~15 にまとめた。補足資料の次ページ以降の図表24~29 では、これらの関係をさらに詳しく示している。

景気下降局面ではバリュー株が苦戦しがちだが、そうした短期的な見通しの先を見据えれば、景気回復期にはバリュー株にとって最も好ましい環境が生まれ、それらの銘柄がとりわけ優れたパフォーマンスを示す傾向がある。バリュー株はさらに、景気拡大の終盤でも好調なパフォーマンスを示す。利回りの上昇がバリューを支えており、それは資産クラス全体で短いデュレーションが好ましいと考えるABの見解とも合致している。

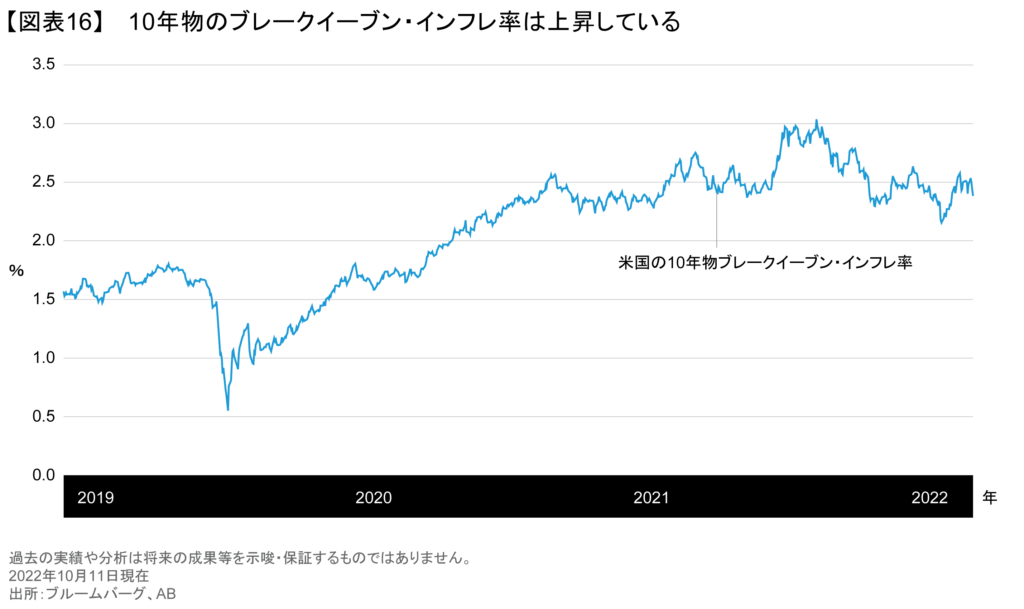

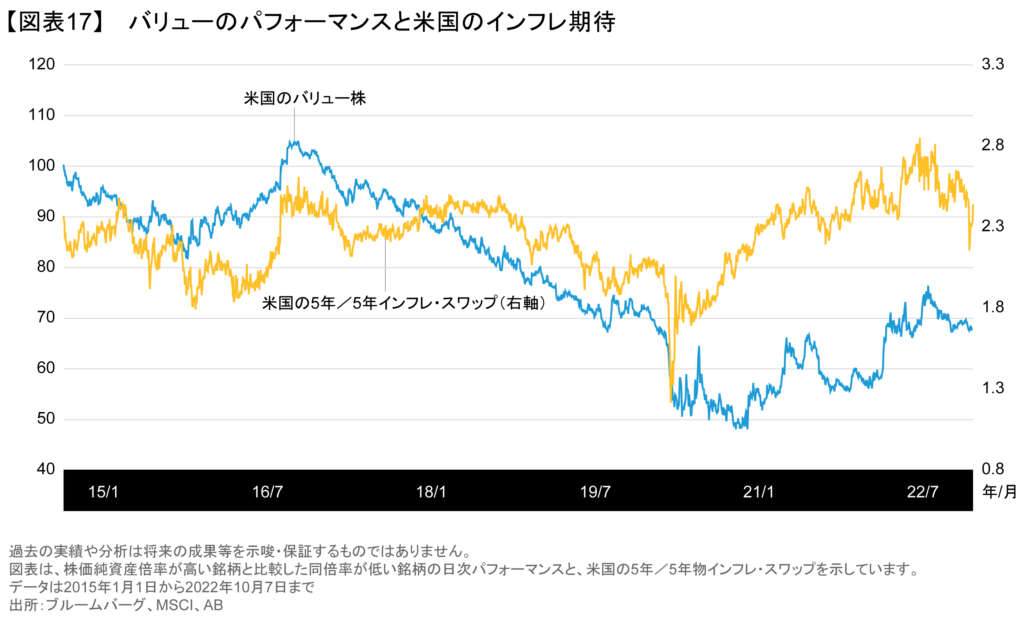

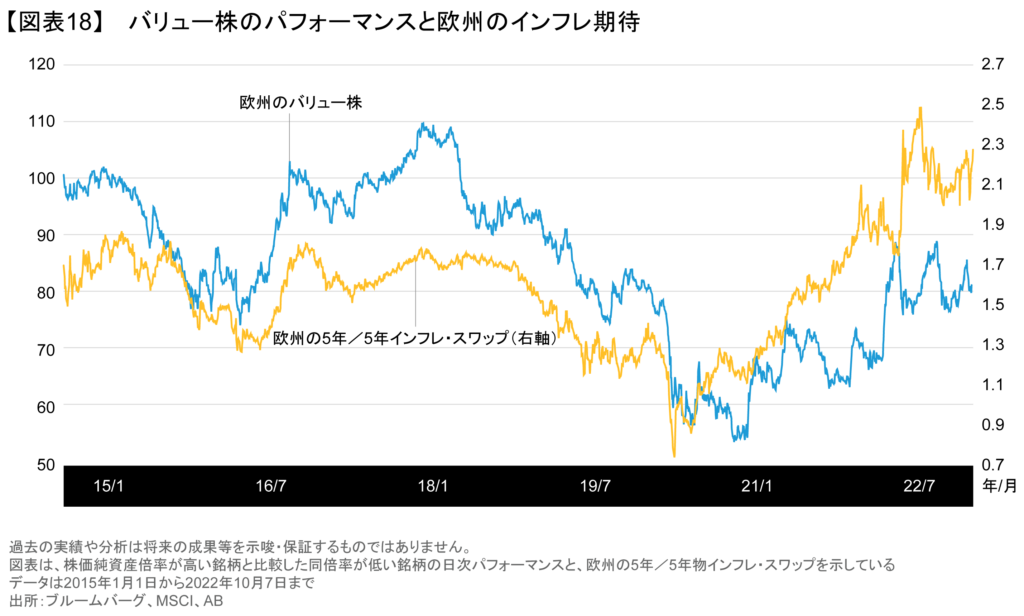

ABはそれ以外にも、インフレ率が過去30年間の標準的な水準よりも高い水準にあると言えるほど、長期的なインフレ期待がまだ十分に高まっていない可能性があると指摘してきた。現在の10年物ブレークイーブン・インフレ率は、依然としてABが予想する10年間のインフレ率である3%を下回っており(図表16)、それが上方修正されるのに伴い、バリュー株を支える要因となりそうだ(図表17、18)。

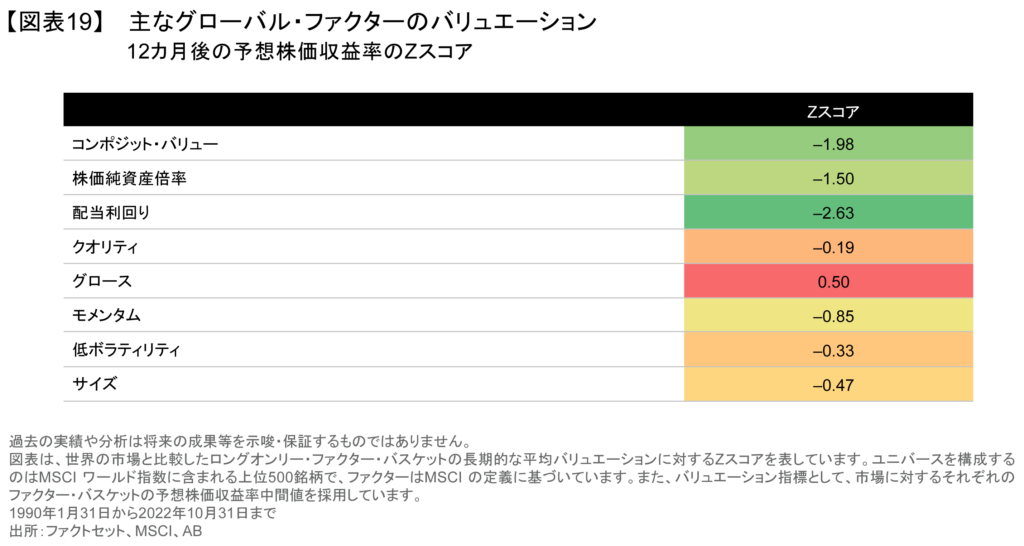

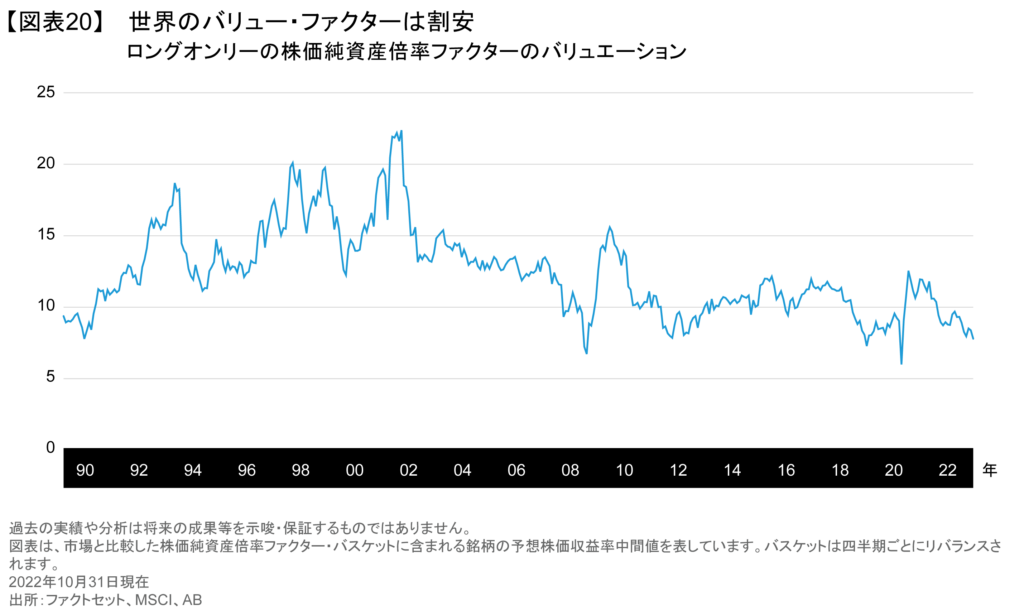

スタイルの見通しを評価するための二つめのインプットは、スタイルのバリュエーションである。図表19 は、主なグローバル・ファクターのバリュエーション指標について、30年間の歴史と比較したZスコアで表している(詳細な定義については、図表の脚注を参照)。単純な株価純資産倍率に基づくディープ・バリューは、依然として割安な水準にある。ロングオンリー・ベースでは、長期的な平均を1.5標準偏差下回る水準で取引されている。図表20 は、バリューのパフォーマンスが最近はやや上向いたにもかかわらず、バリュエーションが依然として歴史的な低水準にあることを示している。

もちろん、景気が減速する可能性があることを踏まえれば、バリューは戦術的に逆風に直面している。これまで示したように、単純な株価純資産倍率ファクターのような循環的なバリューは、景気後退時に著しくアンダーパフォームする。時間軸が短ければバリュエーションさほどサポート要因とはならず、他のマクロ要因(短期間に信用スプレッドがさらに拡大する可能性など)が問題を引き起こす可能性がある。そのため、ディープ・バリューが望ましいとABが考えているのは長期的な視点に立った場合のことで、数年間の期間で見ればうまく機能すると思われる。今後6~12カ月間は、そのエクスポージャーを縮小し、配当利回り、低ボラティリティ、クオリティなど、ディフェンシブ/インカムに関するファクターを重視したいと考えている。

配当利回り、低ボラティリティ、クオリティへの戦術的な傾倒

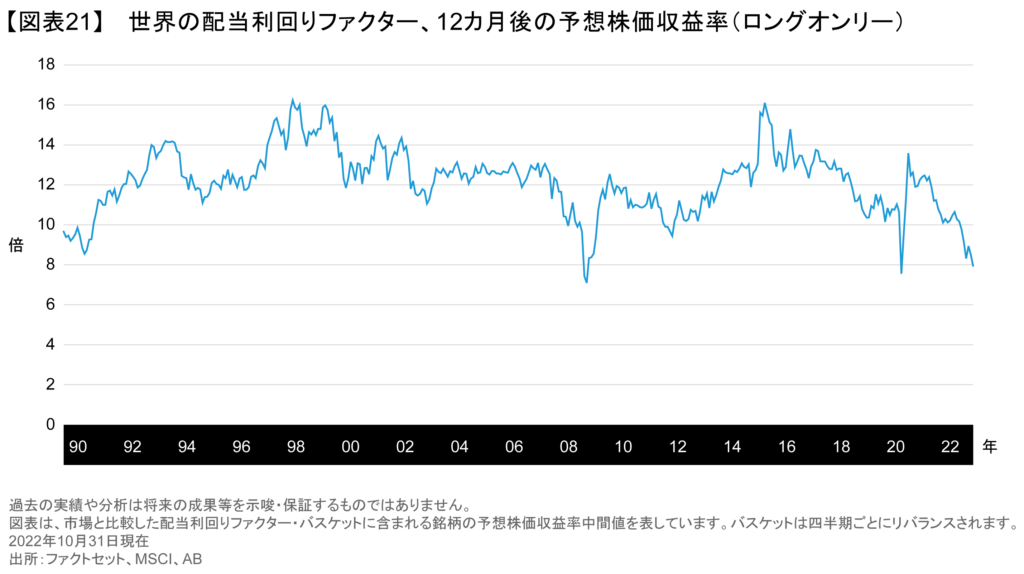

図表13 で明確に分かるように、これら 3 つの「ディフェンシブ」なファクターは、いずれも景気の減速局面や景気後退時に非常に良好なパフォーマンスを示す。バリュエーション面でもサポートされており、配当利回りは歴史的に見て極めて低い水準にあるほか、市場と比較しても、あらゆるバリュー・ファクターを含む世界の主なファクターの中で圧倒的に割安になっている。また、図表19 に示されているように、それは長期的な水準を2.6標準偏差下回るという極端に低い水準で取引されている。クオリティと低ボラティリティも、それほど極端ではないものの、長期的な水準を何倍も下回る水準にある。図表21-23 では、3つのファクターすべてが過去数年間に、予想株価収益率ベースで市場と比較して大幅に低下したことが示されている。

補足資料

1 ここでは、上場投資信託の増加で終値での取引が増加したことや、通常は流動性を供給するが出来高が増加すれば影が薄くなる高頻度取引の存在など、一連の力が働いている。イニゴ・フレイザー・ジェンキンズ及びアラ・ハームズワース著の「Private Assets and the Future of Asset Allocation, Institutional Solutions」(2021年、英語)をご覧ください。

2 このモデルの詳細については、「Portfolio Strategy: Opportunities for Value and Growth managers in US equities」(バーンスタイン・リサーチ、2019年7月30日)をご覧ください。

3 ドローダウン軽減及び分散投資 対 インカムのトレードオフに関するより詳細な議論については、イニゴ・フレイザー・ジェンキンズ及びアラ・ハームズワース著の「分散効果が消滅した時の世界」(2022年)をご覧ください。

当資料は、アライアンス・バーンスタイン・エル・ピーのCONTEXTブログを日本語訳したものです。オリジナルの英語版はこちら。

本文中の見解はリサーチ、投資助言、売買推奨ではなく、必ずしもアライアンス・バーンスタイン(以下、「AB」)ポートフォリオ運用チームの見解とは限りません。本文中で言及した資産クラスに関する過去の実績や分析は将来の成果等を示唆・保証するものではありません。

当資料は、2022年12月14日現在の情報を基にアライアンス・バーンスタイン・エル・ピーが作成したものをアライアンス・バーンスタイン株式会社が翻訳した資料であり、いかなる場合も当資料に記載されている情報は、投資助言としてみなされません。当資料は信用できると判断した情報をもとに作成しておりますが、その正確性、完全性を保証するものではありません。当資料に掲載されている予測、見通し、見解のいずれも実現される保証はありません。また当資料の記載内容、データ等は作成時点のものであり、今後予告なしに変更することがあります。当資料で使用している指数等に係る著作権等の知的財産権、その他一切の権利は、当該指数等の開発元または公表元に帰属します。当資料中の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。当資料内の格付けはABの定義に基づきます。アライアンス・バーンスタイン及びABはアライアンス・バーンスタイン・エル・ピーとその傘下の関連会社を含みます。アライアンス・バーンスタイン株式会社は、ABの日本拠点です。

当資料についてのご意見、コメント、お問い合せ等はjpmarcom@editalliancebernsteinまでお寄せください。

「ソリューション」カテゴリーの最新記事

「ソリューション」カテゴリーでよく読まれている記事

アライアンス・バーンスタインの運用サービス

アライアンス・バーンスタイン株式会社

金融商品取引業者 関東財務局長(金商)第303号

https://www.alliancebernstein.co.jp/

- 加入協会

-

一般社団法人投資信託協会

一般社団法人日本投資顧問業協会

日本証券業協会

一般社団法人第二種金融商品取引業協会

当資料についての重要情報

当資料は、投資判断のご参考となる情報提供を目的としており勧誘を目的としたものではありません。特定の投資信託の取得をご希望の場合には、販売会社において投資信託説明書(交付目論見書)をお渡ししますので、必ず詳細をご確認のうえ、投資に関する最終決定はご自身で判断なさるようお願いします。以下の内容は、投資信託をお申込みされる際に、投資家の皆様に、ご確認いただきたい事項としてお知らせするものです。

投資信託のリスクについて

アライアンス・バーンスタイン株式会社の設定・運用する投資信託は、株式・債券等の値動きのある金融商品等に投資します(外貨建資産には為替変動リスクもあります。)ので、基準価額は変動し、投資元本を割り込むことがあります。したがって、元金が保証されているものではありません。投資信託の運用による損益は、全て投資者の皆様に帰属します。投資信託は預貯金と異なります。リスクの要因については、各投資信託が投資する金融商品等により異なりますので、お申込みにあたっては、各投資信託の投資信託説明書(交付目論見書)、契約締結前交付書面等をご覧ください。

お客様にご負担いただく費用

投資信託のご購入時や運用期間中には以下の費用がかかります

- 申込時に直接ご負担いただく費用…申込手数料 上限3.3%(税抜3.0%)です。

- 換金時に直接ご負担いただく費用…信託財産留保金 上限0.5%です。

- 保有期間に間接的にご負担いただく費用…信託報酬 上限2.068%(税抜1.880%)です。

その他費用:上記以外に保有期間に応じてご負担いただく費用があります。投資信託説明書(交付目論見書)、契約締結前交付書面等でご確認ください。

上記に記載しているリスクや費用項目につきましては、一般的な投資信託を想定しております。費用の料率につきましては、アライアンス・バーンスタイン株式会社が運用する全ての投資信託のうち、徴収するそれぞれの費用における最高の料率を記載しております。

ご注意

アライアンス・バーンスタイン株式会社の運用戦略や商品は、値動きのある金融商品等を投資対象として運用を行いますので、運用ポートフォリオの運用実績は、組入れられた金融商品等の値動きの変化による影響を受けます。また、金融商品取引業者等と取引を行うため、その業務または財産の状況の変化による影響も受けます。デリバティブ取引を行う場合は、これらの影響により保証金を超過する損失が発生する可能性があります。資産の価値の減少を含むリスクはお客様に帰属します。したがって、元金および利回りのいずれも保証されているものではありません。運用戦略や商品によって投資対象資産の種類や投資制限、取引市場、投資対象国等が異なることから、リスクの内容や性質が異なります。また、ご投資に伴う運用報酬や保有期間中に間接的にご負担いただく費用、その他費用等及びその合計額も異なりますので、その金額をあらかじめ表示することができません。上記の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。