変化しつつある世界では、マルチアセット戦略も進化していく必要がある。明日の物価情勢は今日とは全く異なるものとなりそうなため、とりわけインフレに対する抵抗力を高めなくてはならない。インフレから資産を守るには、その方法を多様化するだけでなく、革新的な手法を探る必要がある。

インフレ連動債(TIPS)、コモディティ、天然資源、不動産といった伝統的なインフレ・ヘッジ資産は、依然としてインフレから資産を守るうえで重要な役割を果たしている。しかし、世界が変化するのに伴い、効果的なソリューションを構築するために必要なエクスポージャーも変化していく。アライアンス・バーンスタイン(以下、「AB」)では、低炭素経済への世界的な移行はインフレ率を押し上げる要因になるとみており(ABのリサーチ「The Times They Are a-Changin’: Should Your Inflation Hedge Change, Too?」(英語)ご参照)、それは、炭素排出の少ない生産体制の構築を目指すソリューションへの支出拡大や、既存のエネルギー源や原材料向け投資が過度に急速に減少するリスクによって引き起こされる。

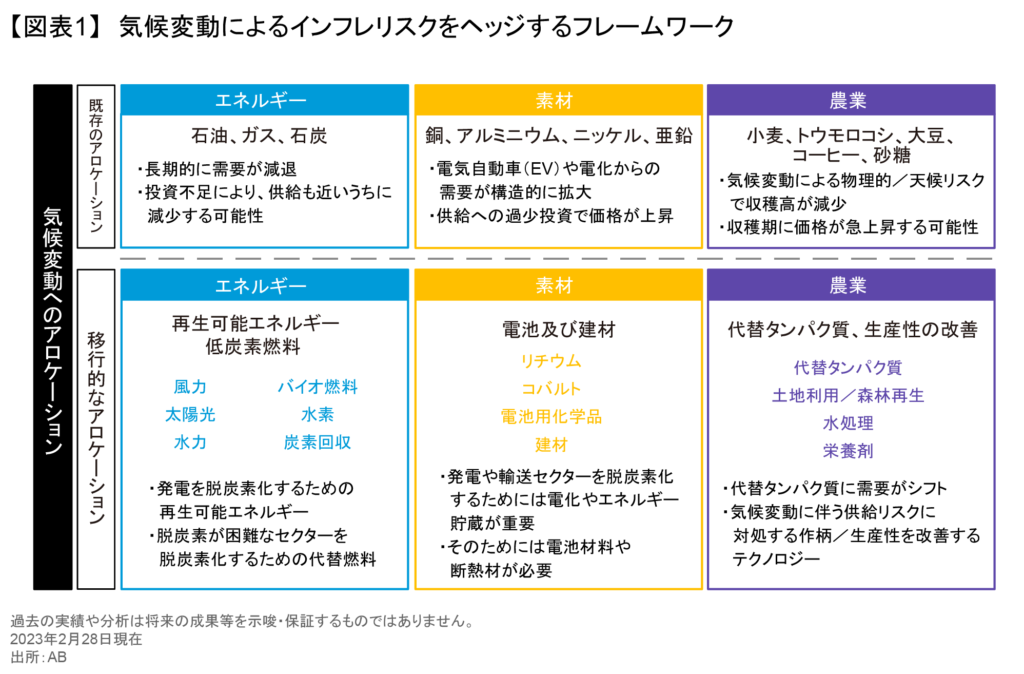

いずれは低炭素ソリューションを導入する動きが一巡し、価格が安定するだろうが、それには何年もかかる可能性がある。それまでは、マルチアセット・インフレ戦略にとって、気候変動問題の解決に直接関与する企業の株式(未来資源株と呼ばれている)を組み入れることで、そのトレンドから利益を得ることができる。具体的には、風力・太陽エネルギー、電池材料、エネルギー貯蔵、農業の生産性といった長いバリューチェーンに関わる企業へのエクスポージャーを拡大することで、幅広い分散投資戦略におけるインフレ耐性を高めることができる(図表1)。

すべての次世代の資源がインフレ耐性を高めるわけではない

次世代の資源株に投資する上では、未来志向の楽観主義と現実主義のバランスをとることが必要になる。

マルチアセット戦略の中で、インフレ対策としてこれらの銘柄に資金を配分することは、長期的に理にかなっている。しかし、これらの企業は成長志向が強いため、インフレ率が急上昇し、債券利回りが上昇すれば、圧力にさらされる恐れがある。特に2022年に見られたように、こうした環境では、成長セクターに傾斜して少数の銘柄に投資を集中しているパッシブ型のアプローチはアンダーパフォームし、インフレ率が高い場面では概して良好なパフォーマンスを得られない。

それに対し、バリュー型の投資スタイルは、こうした環境においても長期にわたり優れたパフォーマンスを示す傾向がある。そのことは、同じように次世代資源の企業で構成する2つの戦略のリターンを比較すれば分かる。1つは組み入れ銘柄の単純な時価総額に基づいて資金を配分する戦略で、もう1つは、現在の利益やキャッシュフロー及び時価総額に対する簿価といった長期的な要因に基づき、同業他社と比べてバリュエーションが魅力的な水準にある銘柄を重視する、スタイル・バランス型のアプローチを取り入れた戦略だ。

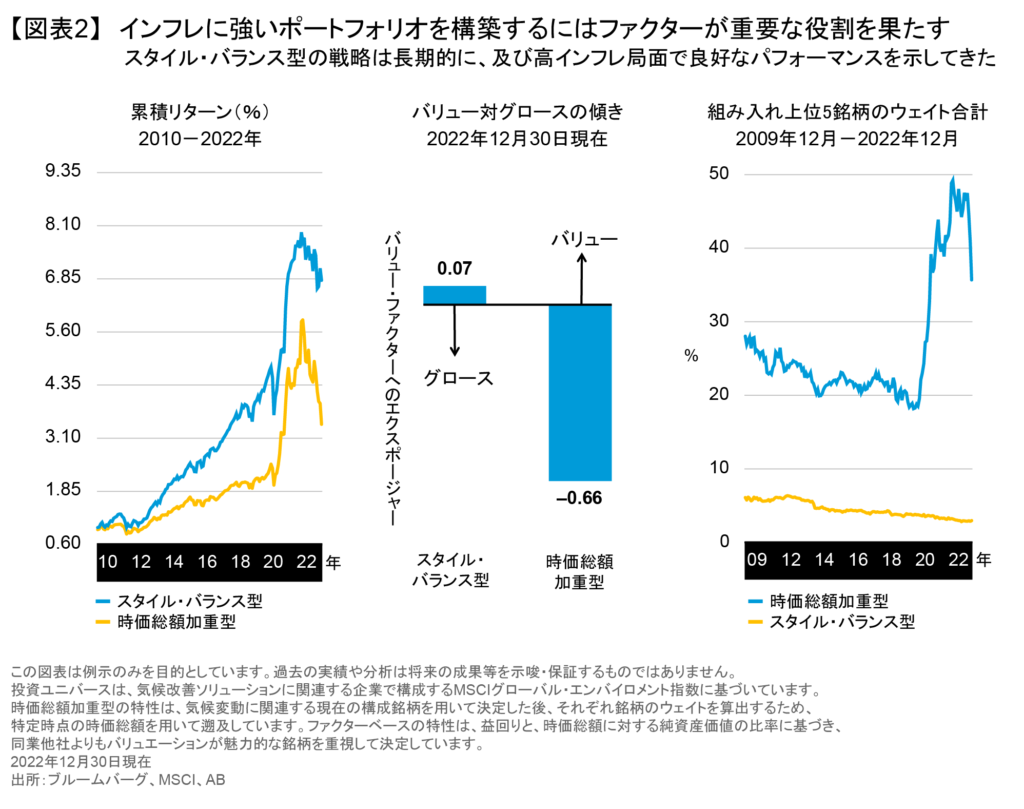

2010年以降の累積リターンに基づくと、金利が上昇し、グロース株がアンダーパフォームした2021年11月から2022年12月にかけて、時価総額加重型のポートフォリオはリターンが41.8%のマイナスとなった(図表2、左図)。それに対し、スタイル・バランス型のポートフォリオはこの期間の大半を通じて良好なパフォーマンスを示し、2022年の下落局面でも下げ幅が抑えられた。

解決策:インフレに対する抵抗力の強いエクスポージャーの構築

スタイル・バランス型戦略のパフォーマンスが好調な理由は、グロース株とバリュー株のエクスポージャーのバランスがより効果的であることや、時価総額加重型のパッシブ戦略にとって問題となる特定銘柄への集中度が低いからだと思われる。

時価総額加重型ポートフォリオの-0.66(図表2、中央図)というバリュー・スコアは、エクスポージャーがグロース株に傾いているため、高インフレ環境下で典型的に見られるアンダーパフォーマンスの影響を受けやすいことを物語っている。それに対し、次世代の資源株を中心とするスタイル・バランス型ポートフォリオのバリュー・スコアはゼロに近い。そのことは、ポートフォリオがグロース株とバリュー株のどちらにも大きく傾いていないことを示している。それは、特に金利上昇局面において相対的なパフォーマンスを押し上げる要因となる。

しかも、パッシブな時価総額加重型ポートフォリオは、運用資産の50%がわずか5銘柄に集中しており、パフォーマンスがごく少数の銘柄に大きく左右されることになる(図表2、右図)。それとは対照的に、スタイル・バランス型のポートフォリオは組み入れ銘柄のウェイトが分散されており、上位5銘柄への配分比率は5%にも満たない。

スタイルのバランスがとれたポートフォリオを構築するには、単純な時価総額加重型のアプローチではなく、多くのトレーディングやリバランスが必要となる。それは、割高になった銘柄へのエクスポージャーを縮小し、割安な銘柄へのエクスポージャーを拡大することを通じてグロース株とバリュー株のバランスを維持する上でカギを握っている。だが、我々のシミュレーションによれば、必要なトレーディングは、平均的なアクティブ株式ポートフォリオにおける通常のトレーディング・パターンと同じ程度である。

全体像

スタイルのバランスがとれた次世代資源のポートフォリオは、どんな時でもうまくいくわけではない。利回りが急低下すれば、時価総額加重型のアプローチをアンダーパフォームするかもしれない。しかし、次世代資源への投資はマラソンのようなもので、短距離走には適していない。ABはそうした理由から、ポートフォリオの構築にあたってスタイルに基づくファクターを取り入れれば、インフレ率や利回りが上昇した場合に緩衝材となり得るインフレに強い分散された資産配分が可能になる一方で、長期的に重要なテーマへのエクスポージャーを構築できると考えている。

ABは、次世代資源の企業が脱炭素化に向け重要な役割を果たすと考えている。しかし、現在のインフレ圧力を踏まえれば、こうした成長企業は大きなリスクを伴うパッシブ型のアプローチではなく、慎重に組み入れることが重要になる。正しく計算すれば、実質リターン戦略においてインフレに対抗するもう1つのツールを投資家に提供することができる。

当資料は、アライアンス・バーンスタイン・エル・ピーのCONTEXTブログを日本語訳したものです。オリジナルの英語版はこちら。

本文中の見解はリサーチ、投資助言、売買推奨ではなく、必ずしもアライアンス・バーンスタイン(以下、「AB」)ポートフォリオ運用チームの見解とは限りません。本文中で言及した資産クラスに関する過去の実績や分析は将来の成果等を示唆・保証するものではありません。

当資料は、2023年2月28日現在の情報を基にアライアンス・バーンスタイン・エル・ピーが作成したものをアライアンス・バーンスタイン株式会社が翻訳した資料であり、いかなる場合も当資料に記載されている情報は、投資助言としてみなされません。当資料は信用できると判断した情報をもとに作成しておりますが、その正確性、完全性を保証するものではありません。当資料に掲載されている予測、見通し、見解のいずれも実現される保証はありません。また当資料の記載内容、データ等は作成時点のものであり、今後予告なしに変更することがあります。当資料で使用している指数等に係る著作権等の知的財産権、その他一切の権利は、当該指数等の開発元または公表元に帰属します。当資料中の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。アライアンス・バーンスタイン及びABはアライアンス・バーンスタイン・エル・ピーとその傘下の関連会社を含みます。アライアンス・バーンスタイン株式会社は、ABの日本拠点です。

当資料についてのご意見、コメント、お問い合せ等はjpmarcom@editalliancebernsteinまでお寄せください。

「マルチアセット」カテゴリーの最新記事

「マルチアセット」カテゴリーでよく読まれている記事

アライアンス・バーンスタインの運用サービス

アライアンス・バーンスタイン株式会社

金融商品取引業者 関東財務局長(金商)第303号

https://www.alliancebernstein.co.jp/

- 加入協会

-

一般社団法人投資信託協会

一般社団法人日本投資顧問業協会

日本証券業協会

一般社団法人第二種金融商品取引業協会

当資料についての重要情報

当資料は、投資判断のご参考となる情報提供を目的としており勧誘を目的としたものではありません。特定の投資信託の取得をご希望の場合には、販売会社において投資信託説明書(交付目論見書)をお渡ししますので、必ず詳細をご確認のうえ、投資に関する最終決定はご自身で判断なさるようお願いします。以下の内容は、投資信託をお申込みされる際に、投資家の皆様に、ご確認いただきたい事項としてお知らせするものです。

投資信託のリスクについて

アライアンス・バーンスタイン株式会社の設定・運用する投資信託は、株式・債券等の値動きのある金融商品等に投資します(外貨建資産には為替変動リスクもあります。)ので、基準価額は変動し、投資元本を割り込むことがあります。したがって、元金が保証されているものではありません。投資信託の運用による損益は、全て投資者の皆様に帰属します。投資信託は預貯金と異なります。リスクの要因については、各投資信託が投資する金融商品等により異なりますので、お申込みにあたっては、各投資信託の投資信託説明書(交付目論見書)、契約締結前交付書面等をご覧ください。

お客様にご負担いただく費用

投資信託のご購入時や運用期間中には以下の費用がかかります

- 申込時に直接ご負担いただく費用…申込手数料 上限3.3%(税抜3.0%)です。

- 換金時に直接ご負担いただく費用…信託財産留保金 上限0.5%です。

- 保有期間に間接的にご負担いただく費用…信託報酬 上限2.068%(税抜1.880%)です。

その他費用:上記以外に保有期間に応じてご負担いただく費用があります。投資信託説明書(交付目論見書)、契約締結前交付書面等でご確認ください。

上記に記載しているリスクや費用項目につきましては、一般的な投資信託を想定しております。費用の料率につきましては、アライアンス・バーンスタイン株式会社が運用する全ての投資信託のうち、徴収するそれぞれの費用における最高の料率を記載しております。

ご注意

アライアンス・バーンスタイン株式会社の運用戦略や商品は、値動きのある金融商品等を投資対象として運用を行いますので、運用ポートフォリオの運用実績は、組入れられた金融商品等の値動きの変化による影響を受けます。また、金融商品取引業者等と取引を行うため、その業務または財産の状況の変化による影響も受けます。デリバティブ取引を行う場合は、これらの影響により保証金を超過する損失が発生する可能性があります。資産の価値の減少を含むリスクはお客様に帰属します。したがって、元金および利回りのいずれも保証されているものではありません。運用戦略や商品によって投資対象資産の種類や投資制限、取引市場、投資対象国等が異なることから、リスクの内容や性質が異なります。また、ご投資に伴う運用報酬や保有期間中に間接的にご負担いただく費用、その他費用等及びその合計額も異なりますので、その金額をあらかじめ表示することができません。上記の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。