マルチアセット戦略でインカムを創出するためには、有望ながら変化の大きい市場環境に適応しなければならない。

2024年前半は、経済成長が堅調でインフレ率も下げ渋ったため、資本市場では米国の政策金利引き下げへの期待が後退した。2022年と2023年には密接に連動していた世界の株式市場と債券市場は、2024年にはかい離し始め、かなりの期間、債券利回りが上昇(債券価格が下落)する中でも株式は上昇した。

こうした環境下、ディフェンシブになりすぎたマルチアセット・インカム投資家は、株価上昇の恩恵を享受し損ねたかもしれない(以前の記事『Income…with a Side of Growth Potential』(英語)ご参照)。それでも、7月末から8月上旬にかけての株式市場の急落が単なるポジション調整によるテクニカルな動きに過ぎず、かつ世界経済も軟着陸することができるのであれば、そうした投資家にとっては出遅れを取り戻す絶好のエントリー・ポイントとなるかもしれない。

世界経済に関し、アライアンス・バーンスタイン(以下、「AB」)では2024年の国内総生産(GDP)の成長率見通しを引き上げている。米国は2.4%と、2023年の成長率をわずかに下回るものの長期トレンドに近い水準と予想している。欧州は景気後退懸念が後退し、緩やかな加速が見込まれる。一方、インフレ率は引き続き低下傾向にあると予想している。米国のインフレ率は年初には下げ渋ったが、直近のデータは予想より低下している。多くの主要国では、インフレ率は現在2%から3%程度で推移している。

インフレ率の低下により、米連邦準備制度理事会(FRB)はカナダの中央銀行や欧州中央銀行など他の中央銀行とともに利下げに踏み切る可能性が高まっている。経済のソフトランディングと低インフレのシナリオは、株式を含むリスク資産にとって追い風となろう(以前の記事『Multi-Asset Mid-Year Outlook: Global Growth Picture Supports Risk Assets』(英語)ご参照)。債券利回りはまだ比較的高いため、債券投資も良好なインカム・ゲインとリターンが期待できるだろう。このような環境は、マルチアセット・インカム戦略、特に資産クラス間及び資産クラス内での柔軟なシフトが可能な戦略にとって魅力的と考える。

株価上昇のすそ野拡大や主役交代の可能性

2024年上半期の株式市場のトレンドは、その多くが2023年から持ち越したものだったが、下半期に入ると一部の超大型テクノロジー銘柄以外にもリターンが拡大する兆しが見え始めた。2023年は「マグニフィセント・セブン」(アップル、アマゾン、アルファベット、エヌビディア、マイクロソフト、メタ・プラットフォームズ、テスラ)がS&P 500指数のリターンの60%を占め、2024年前半も同じような傾向が見られたが、投資家はファンダメンタルズや利益成長予想についてより選別的になってきているのかもしれない。

市場のけん引役にも交代の兆候が見られる。新興国株式のリターンはしばらくの間、先進国株式のリターンに遅れをとってきたが、2024年5月~7月は先進国株式をアウトパフォームしている。7月は大型株から小型株へのローテーションが過去20年あまりで最大級の規模となり、ラッセル2000指数がナスダック100指数に対し大幅に上昇した。

経済がソフトランディングするという基本シナリオを踏まえると、マルチアセット・インカム戦略において株式への一定のエクスポージャーを維持することは理にかなっていると考えられる。しかし、投資家は株式市場内のローテーションによる投資機会にも注意する必要がある。2023年初頭から、ABではクオリティの高い大型成長株への傾斜を主張してきた。このセグメントの中核的な役割に変わりはないが、株価バリュエーションの上昇や一部の企業の利益成長に関する市場の過剰な期待を考えると、現在はリスクとリターンのバランスが他のセグメントに傾いていると考えている。7-8月に生じた市場調整局面を考慮しても、である。

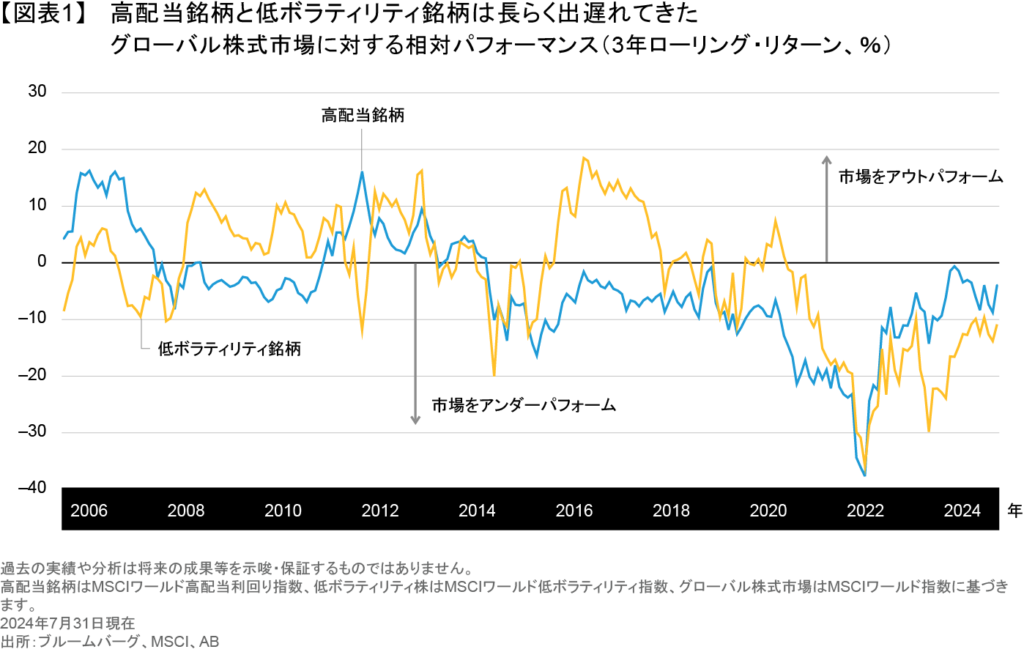

景気減速を受けて金利引き下げサイクルが勢いを増すにつれ、企業の利益成長はすそ野が広がる可能性があるとABでは見ている。最近の市場調整局面の前にもその兆候は見え始めていた。ここ数年超大型テクノロジー銘柄の後塵を拝してきたディフェンシブ銘柄にも追いつくチャンスがあるだろう(図表1)。これらの銘柄はまた、経済が予想外に悪化した場合にもクッションとなり得る。

小型株は、長期間にわたり大型株に対し出遅れてきたが、ここへきてパフォーマンスが改善している。金利引き下げが実施されたり、米国大統領選挙後に政治的関心がより国内経済に向けられるようになれば、さらなる追い風が吹く可能性もある。しかし、ポジションのサイズには慎重さが必要で、選別的なアプローチも重要だと考える。というのも、小型株指数には収益力や財務力の弱い企業が多数含まれており、経済環境に左右されがちだからだ。

マクロ経済リスクと選挙リスク

ここ数年、特に株式市場の変動率は長期平均を大きく下回っている。しかし、7-8月の市場の乱高下が浮き彫りにしたように、その状況が変わる可能性は高まっていると考える。混乱の引き金となり得るのは、成長率やインフレ率などマクロ面のサプライズや、企業業績、選挙リスクなど列挙にいとまがない。これらのリスクは2024年以前にも存在していたが、今はより喫緊の課題となっている。

11月の米国大統領選挙は、市場の不確実性の震源となる可能性が高いと考える。過去の実績を見ると、選挙が行われる年と行われない年との間では市場リターンに大きな変わりはないが、市場を動揺させる要因にはなり得る。政治的な二極化と政策の相違がより鮮明となっていることに加え、株式市場の変動率もこれまで低水準にあったことから、2024年下半期は波乱含みの展開が予想される。

債券は分散投資効果とリターン獲得が両立する可能性

資本市場の混乱が予想される中、分散投資を重視する必要がある。株式の配分をよりバランスよくすることもひとつの方法だが、債券投資も大きな役割を果たし得るだろう。当初利回りが比較的高水準にあることは、良好なインカム・ゲインの可能性を高めるほか、潜在的なボラティリティに対するクッションになりえる。最近の株価急落局面では、債券は利回りが大幅低下し価格が上昇したことから、この役割を十分に果たした。インフレが鎮静化し、金利もそれに追随して低下する可能性が高いため、債券のリターン見通しは健全であるとABでは考えている。

ハイイールド社債は魅力的なインカム・ゲインの源泉である。また、「暑すぎず、寒すぎず」の景気シナリオはハイイールド社債にとって良好な環境であるが、ABではまさにソフトランディングを基本見通しとしている。社債スプレッドは、最近の市場の混乱で拡大したものの、歴史的にはタイトな水準にある。これまでの市場サイクルを踏まえると、景気後退がなければ、スプレッ ドは当面比較的タイトな水準にとどまりそうだ。

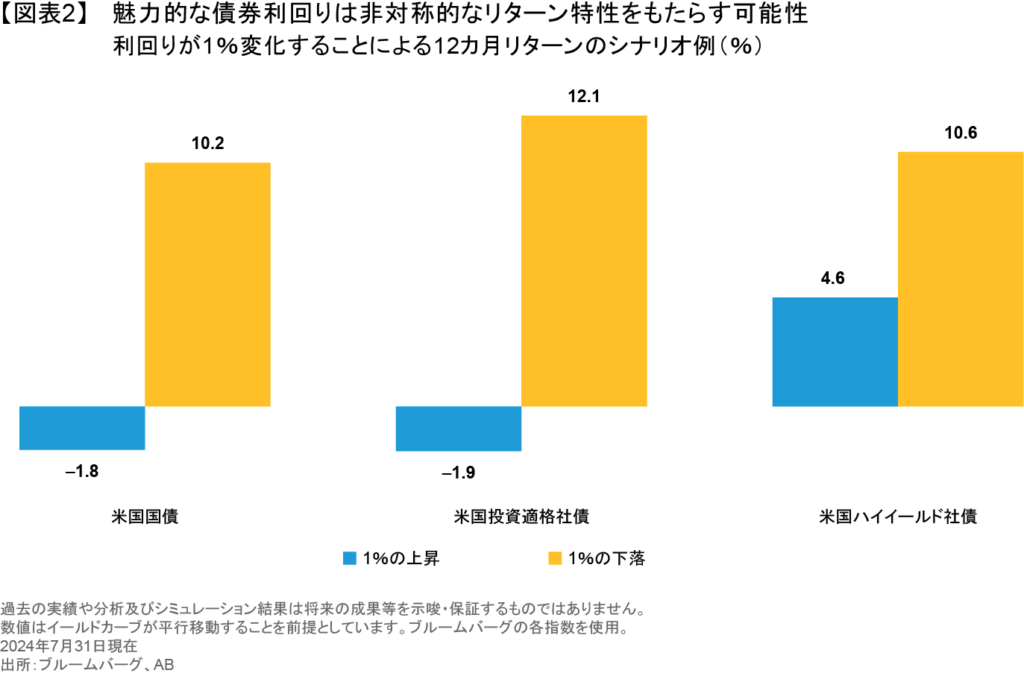

近年、ハイイールド社債の質は向上しており、BB格の発行体の割合が増加し、CCC格の発行体が減少している。さらに、高い当初利回りは債券エクスポージャーに一定の「コンベクシティ」をもたらしている(図表2)。これは、クーポンの利率が高いことがリターンのアップサイドの可能性を高めると同時に、ダウンサイドの痛みを抑制するのに役立つということである。

株式と社債を組み合わせることで、事業セクターやビジネスモデルに対する補完的なエクスポージャーを生み出すこともできると考える。世界の株式指数はハイテクに偏重する傾向がある一方で、世界の社債指数はエネルギーなど景気敏感セクターに偏重する傾向がある。このような組み合わせは、異なる経済・市場環境でアウトパフォームする企業への幅広い分散効果を生み出す可能性があるだろう。

全体像: インカム資産に好適な環境だが、ダイナミックなリターン機会も

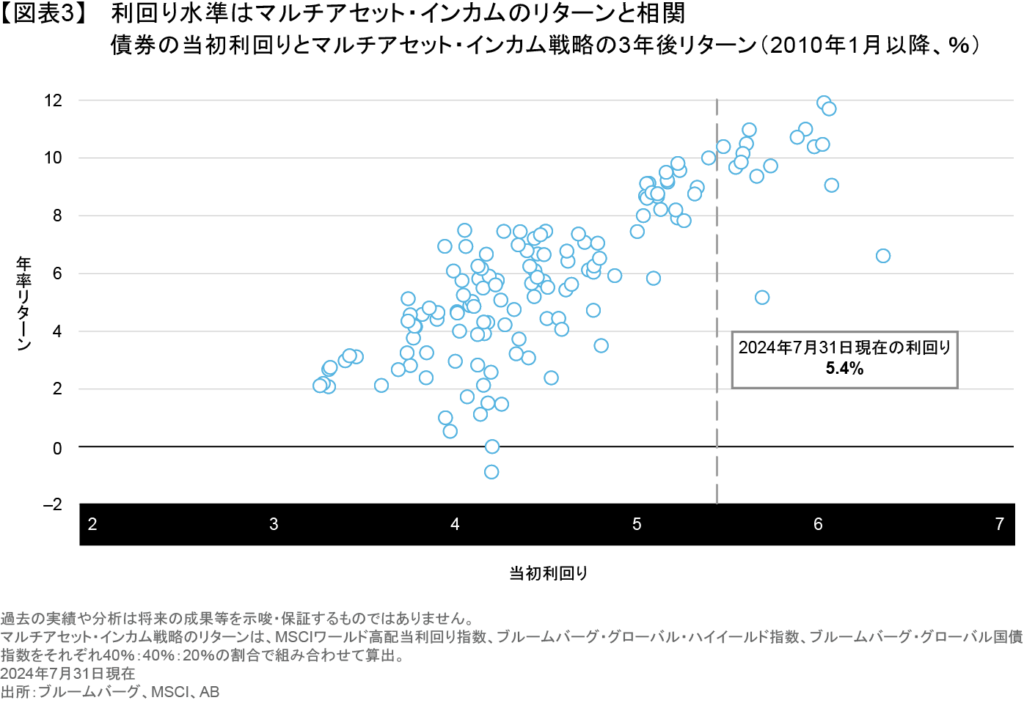

マルチアセット・インカム戦略は様々な資産クラスを活用するものである。そして、現在はいくつかの側面で明るい見通しが持てる。数年にわたるアンダーパフォーマンスの後、インカム指向の資産に回復の兆しが見られる。高い利回り水準は、インカム、トータル・リターン、分散投資などにとって強力な出発点となる。また、比較的穏やかな経済見通しは、株式と社債、ひいてはその組み合わせであるマルチアセット・インカム戦略(図表3)にとって好ましい投資環境となるだろう。

しかし、単に積み木を積み上げるだけでは不十分だ。状況の変化に応じて積み木の組み合わせや組み立て方を変えることが重要である。これを効果的に実行することで、投資家は2024年後半も市場の上昇リスクと下降リスクのバランスを取ることができると考える。最近の市場乱高下はこのことを裏付けている。

資本市場を見渡せば、株式への配分を分散させるためのいくつかの道筋が見えてくる。債券は近年では最も高い利回りを提供しており、金利が低下し始めればその恩恵を受けると見られる。インカム・ゲインと成長を求める投資家にとって、債券のインカムと株式の成長性を活用したマルチアセット戦略は、機動的に運用することで強力な組み合わせになり得るとABでは考えている。

当資料は、アライアンス・バーンスタイン・エル・ピーのCONTEXTブログを日本語訳したものです。オリジナルの英語版はこちら

本文中の見解はリサーチ、投資助言、売買推奨ではなく、必ずしもアライアンス・バーンスタイン(以下、「AB」)ポートフォリオ運用チームの見解とは限りません。本文中で言及した資産クラスに関する過去の実績や分析は将来の成果等を示唆・保証するものではありません。

当資料は、2024年8月7日現在の情報を基にアライアンス・バーンスタイン・エル・ピーが作成したものをアライアンス・バーンスタイン株式会社が翻訳した資料であり、いかなる場合も当資料に記載されている情報は、投資助言としてみなされません。当資料は信用できると判断した情報をもとに作成しておりますが、その正確性、完全性を保証するものではありません。当資料に掲載されている予測、見通し、見解のいずれも実現される保証はありません。また当資料の記載内容、データ等は作成時点のものであり、今後予告なしに変更することがあります。当資料で使用している指数等に係る著作権等の知的財産権、その他一切の権利は、当該指数等の開発元または公表元に帰属します。当資料中の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。当資料中の格付けはABの定義に基づきます。アライアンス・バーンスタイン及びABはアライアンス・バーンスタイン・エル・ピーとその傘下の関連会社を含みます。アライアンス・バーンスタイン株式会社は、ABの日本拠点です。

当資料についてのご意見、コメント、お問い合せ等はjpmarcom@editalliancebernsteinまでお寄せください。

「マルチアセット」カテゴリーの最新記事

「マルチアセット」カテゴリーでよく読まれている記事

アライアンス・バーンスタインの運用サービス

アライアンス・バーンスタイン株式会社

金融商品取引業者 関東財務局長(金商)第303号

https://www.alliancebernstein.co.jp/

- 加入協会

-

一般社団法人投資信託協会

一般社団法人日本投資顧問業協会

日本証券業協会

一般社団法人第二種金融商品取引業協会

当資料についての重要情報

当資料は、投資判断のご参考となる情報提供を目的としており勧誘を目的としたものではありません。特定の投資信託の取得をご希望の場合には、販売会社において投資信託説明書(交付目論見書)をお渡ししますので、必ず詳細をご確認のうえ、投資に関する最終決定はご自身で判断なさるようお願いします。以下の内容は、投資信託をお申込みされる際に、投資家の皆様に、ご確認いただきたい事項としてお知らせするものです。

投資信託のリスクについて

アライアンス・バーンスタイン株式会社の設定・運用する投資信託は、株式・債券等の値動きのある金融商品等に投資します(外貨建資産には為替変動リスクもあります。)ので、基準価額は変動し、投資元本を割り込むことがあります。したがって、元金が保証されているものではありません。投資信託の運用による損益は、全て投資者の皆様に帰属します。投資信託は預貯金と異なります。リスクの要因については、各投資信託が投資する金融商品等により異なりますので、お申込みにあたっては、各投資信託の投資信託説明書(交付目論見書)、契約締結前交付書面等をご覧ください。

お客様にご負担いただく費用

投資信託のご購入時や運用期間中には以下の費用がかかります

- 申込時に直接ご負担いただく費用…申込手数料 上限3.3%(税抜3.0%)です。

- 換金時に直接ご負担いただく費用…信託財産留保金 上限0.5%です。

- 保有期間に間接的にご負担いただく費用…信託報酬 上限2.068%(税抜1.880%)です。

その他費用:上記以外に保有期間に応じてご負担いただく費用があります。投資信託説明書(交付目論見書)、契約締結前交付書面等でご確認ください。

上記に記載しているリスクや費用項目につきましては、一般的な投資信託を想定しております。費用の料率につきましては、アライアンス・バーンスタイン株式会社が運用する全ての投資信託のうち、徴収するそれぞれの費用における最高の料率を記載しております。

ご注意

アライアンス・バーンスタイン株式会社の運用戦略や商品は、値動きのある金融商品等を投資対象として運用を行いますので、運用ポートフォリオの運用実績は、組入れられた金融商品等の値動きの変化による影響を受けます。また、金融商品取引業者等と取引を行うため、その業務または財産の状況の変化による影響も受けます。デリバティブ取引を行う場合は、これらの影響により保証金を超過する損失が発生する可能性があります。資産の価値の減少を含むリスクはお客様に帰属します。したがって、元金および利回りのいずれも保証されているものではありません。運用戦略や商品によって投資対象資産の種類や投資制限、取引市場、投資対象国等が異なることから、リスクの内容や性質が異なります。また、ご投資に伴う運用報酬や保有期間中に間接的にご負担いただく費用、その他費用等及びその合計額も異なりますので、その金額をあらかじめ表示することができません。上記の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。