成長率の鈍化と金利上昇により、2023年のプライベート・ディール活動にはブレーキがかかっている。しかし、銀行が融資から撤退を続ける中、投資家にとっては、プライベート・クレジット・セクター全体から投資先を選ぶ機会は十分に恵まれていると思われる。今回の四半期見通しでは、プライベート・クレジットの持続的な成長を支える長期的トレンドと目先の課題について比較検討したい。

2023年は金利が一貫して上昇したことで、企業買収やプライベート・エクイティの案件は減少した。しかし、金利が長期的に高止まりする環境は(以前の記事『Higher for Longer: Getting Comfortable with the New Policy Regime』(英語)ご参照)、投資家にとってはサプライズが少なくなる可能性があり、金利がこれまでよりも安定さえすれば取引活動も好転するものとアライアンス・バーンスタイン(以下、「AB」)ではみている。成長率は鈍化するかもしれないが、欧米経済は地銀破綻やエネルギー価格の高騰などさまざまなショックにもかかわらず、際立った底堅さを保っている。

金利の上昇で、現在の貸し手は今まで以上に高いリターンが見込めることになるが、これはバイ・アンド・ホールド型(長期保有型)のプライベート・クレジット投資に付随した流動性プレミアムに上乗せされる。最近、案件の動きは小幅ながら回復しているが、こうした動きは、年末が近づき金利とインフレの先行きに対する不透明感が後退することで、今後も続くであろう。

端的に言えば、まだ投資チャンスは残されているとABでは考える。

銀行の撤退はプライベート・ローンのチャンス拡大

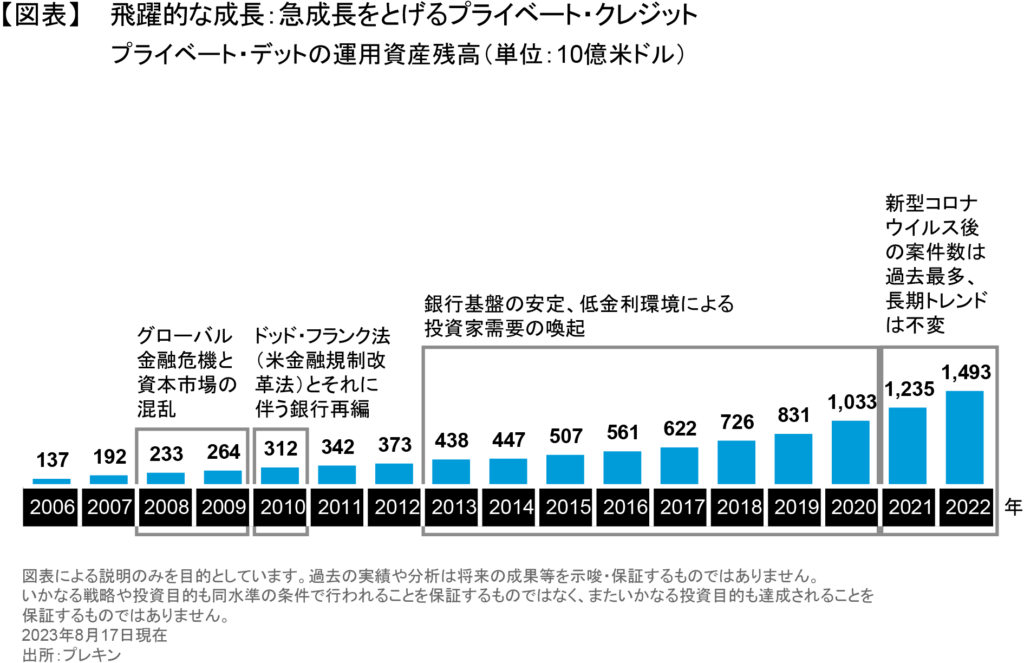

銀行が特定分野での融資から撤退し始めたため、プライベート・クレジットが近年急成長している(図表)。公開株式市場のボラティリティが上昇し、プライベート・ファイナンスに対する投資家の関心や利便性が高まったことで、この傾向はさらに加速している。

米連邦準備制度理事会(FRB)によれば、2022年に金利が上昇し始めて以来、1兆米ドルを超える家計預金が米国の銀行システムから流出している。このことによって、世界金融危機後に始まった銀行の縮小傾向には拍車がかかっているが、これは景気サイクルを超えた長期的なトレンドのひとつである。

2023年3月に米国の地方銀行が相次いで破綻し、銀行が資本増強と融資の削減を余儀なくされたことで、銀行離れが加速した。多くの銀行は資本要件の引き上げと規制当局の監視強化に直面しており、そのためストレスの多いセクターからリスクを減らし、資産を売却し、顧客に融資を提供してくれる提携先を探さなければならなくなった。

同時に、公開株式市場は縮小の一途をたどっている。企業セクターでは、新規株式公開を見送り、他の資金調達ソースに目を向け始めたところが増えている。こうしたトレンドは、リスク・リターンの観点で短期的にも長期的にも投資チャンスを生み出している。

今ほどの好機はないと考える

では、投資家はどこから始めたらいいのか。金利はしばらく高止まりしそうであり、米国や欧州の景気後退入りも否定できない。成長鈍化や市場混乱が長引けば、厳しい信用環境を乗り切った経験を持つオポチュニスティックなクレジット戦略が有利になるとABではみている。

投資家は、リスクを軽減し流動性を高めようと躍起になっている銀行から、割安な消費者ローンや商業ローンを取得することで、こうした動きを活用できるかもしれない。顧客からの預金ではなく保険料で資本を調達している保険会社やその他の投資家にとっては、さまざまなローンの直接組成を引き継ぐ好機となるかもしれない。

また、住宅ローンや売掛債権など、定型的なキャッシュフローにはなっていない消費者向け資産や商業用資産を対象とした融資にもチャンスがあると見ている。資産担保融資とも呼ばれるこのスペシャリティ・ファイナンス市場は、今や規模が5兆米ドルを超え、ダイレクト・レンディングとプライベート・エクイティを合わせた市場を凌駕するほどで、分散投資のメリットや有利なリスク調整後リターンが期待できる。しかし、多くの投資家にはまだ十分に組み入れがされていない分野だ。

商業用不動産:一括りに考えないこと

商業用不動産市場が直面する課題は、今年、多くのメディアの見出しを飾った。そのほとんどはオフィス・スペースに焦点が当てられているが、それはパンデミック後の働き方の変化への適応に苦戦しているセクターである。しかし、オフィス・セクターの課題によって他でのチャンスが覆い隠されている可能性がある上に、新たな資本不足も加わり、投資家には一段と選択肢が広がっている。集合住宅や工業用ビル分野でのファンダメンタルズは堅調であり、他方、データセンターは人工知能(AI)の成長や供給が需要に追いつかず賃料が高騰していることで、メリットを受けている。

また、米国よりもオフィス稼働率が高い欧州にもチャンスは多い。欧州の保険会社にとって、商業用不動産は負債に見合っており、資本効率を最大化しながら良好なリスク調整後リターンを生み出すセクターになる可能性をもっている。

金利上昇により既存債務はクーポンが上昇する一方、価格水準が下落した。また、来年には大量の債務が満期を迎えることで、新規のローン組成は手堅いストラクチャーと低いレバレッジ・レベルで行われると見られる。そのため、短期的には有望な投資機会がもたらされるものと思われる。

長期的なゲームプランで

プライベート・クレジットの進化を牽引してきたのはダイレクト・レンディングであり、今日ではプライベート・クレジット市場全体のほぼ半分を占めている。銀行が融資から撤退を続ける中、このセクターは投資家にとって有望な長期投資のチャンスを提供してくれるとABではみている。

企業の合併・買収環境が低迷しているため、今年の案件数は減少している。しかし、高い収益基盤とさまざまな顧客基盤を持った企業に的を絞る戦略は、優れたインカムゲインとリスク調整後リターンをもたらす可能性を秘めている。

金利上昇は一般に投資家にとって好都合である。利回りの上昇で得られる高収益は、全体では資金調達コストの増加によって個々の借り手が被る信用悪化による悪影響を上回っているからである。一般的に変動金利であるシニア有担保ローンの利回りは現在12%を超え、2022年半ばに発行された直近案件の利回りである7%半ばをはるかに上回っている。利回りの上昇によって、ダイレクト・レンディング全体のリターン・プロファイルが向上し、投資家は攻勢をかけることができるようになった。

しかし、守りも重要である。今日の貸し手は、大きなエクイティ・クッションや財務制限条項(コベナンツ)を組み入れるなど、重要なプロテクションを備えたローンを優良な借り手向けに組成している。これによってダウンサイド・リスクが軽減される可能性がある(以前の記事『攻守に活きるダイレクト・レンディング』ご参照)。

クリーンエネルギー投資で環境への貢献

欧州ではクリーンエネルギー・プロジェクトに対するプライベート・マーケット・ファイナンスの需要が依然として高い。また、米国では2022年、議会がインフレ抑制法を可決し、太陽光発電や風力発電プロジェクトなどの再生可能エネルギー生産に何十億米ドルもの補助金を出すことになったため、需要が急増した。

プライベート投資は、公開株式市場よりもはるかに直接的に再生可能エネルギーへの移行を進めることができるとABではみている。この点は重要である。というのも、グローバルな脱炭素化の推進は、電力会社規模のグリーンエネルギー貯蔵能力の構築や、商業用及び家庭用インフラのアップグレードなど、再生可能エネルギーへの債券及び株式投資にとって、大規模で長期にわたるビジネスチャンスをもたらすからである。こうした投資機会の芽は2024年以降も成長し続けるであろう。

成長鈍化と高金利の時代が続く中、市場は浮き沈みに直面するであろう。しかし、投資家がこの先の紆余曲折を乗り切る上で、プライベート・アセットは極めて重要な役割を果たすものとABでは考える。

当資料は、アライアンス・バーンスタイン・エル・ピーのCONTEXTブログを日本語訳したものです。オリジナルの英語版はこちら。

本文中の見解はリサーチ、投資助言、売買推奨ではなく、必ずしもアライアンス・バーンスタイン(以下、「AB」)ポートフォリオ運用チームの見解とは限りません。本文中で言及した資産クラスに関する過去の実績や分析は将来の成果等を示唆・保証するものではありません。

当資料は、2023年10月8日現在の情報を基にアライアンス・バーンスタイン・エル・ピーが作成したものをアライアンス・バーンスタイン株式会社が翻訳した資料であり、いかなる場合も当資料に記載されている情報は、投資助言としてみなされません。当資料は信用できると判断した情報をもとに作成しておりますが、その正確性、完全性を保証するものではありません。当資料に掲載されている予測、見通し、見解のいずれも実現される保証はありません。また当資料の記載内容、データ等は作成時点のものであり、今後予告なしに変更することがあります。当資料で使用している指数等に係る著作権等の知的財産権、その他一切の権利は、当該指数等の開発元または公表元に帰属します。当資料中の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。アライアンス・バーンスタイン及びABはアライアンス・バーンスタイン・エル・ピーとその傘下の関連会社を含みます。アライアンス・バーンスタイン株式会社は、ABの日本拠点です。

当資料についてのご意見、コメント、お問い合せ等はjpmarcom@editalliancebernsteinまでお寄せください。

「オルタナティブ」カテゴリーの最新記事

「オルタナティブ」カテゴリーでよく読まれている記事

アライアンス・バーンスタインの運用サービス

アライアンス・バーンスタイン株式会社

金融商品取引業者 関東財務局長(金商)第303号

https://www.alliancebernstein.co.jp/

- 加入協会

-

一般社団法人投資信託協会

一般社団法人日本投資顧問業協会

日本証券業協会

一般社団法人第二種金融商品取引業協会

当資料についての重要情報

当資料は、投資判断のご参考となる情報提供を目的としており勧誘を目的としたものではありません。特定の投資信託の取得をご希望の場合には、販売会社において投資信託説明書(交付目論見書)をお渡ししますので、必ず詳細をご確認のうえ、投資に関する最終決定はご自身で判断なさるようお願いします。以下の内容は、投資信託をお申込みされる際に、投資家の皆様に、ご確認いただきたい事項としてお知らせするものです。

投資信託のリスクについて

アライアンス・バーンスタイン株式会社の設定・運用する投資信託は、株式・債券等の値動きのある金融商品等に投資します(外貨建資産には為替変動リスクもあります。)ので、基準価額は変動し、投資元本を割り込むことがあります。したがって、元金が保証されているものではありません。投資信託の運用による損益は、全て投資者の皆様に帰属します。投資信託は預貯金と異なります。リスクの要因については、各投資信託が投資する金融商品等により異なりますので、お申込みにあたっては、各投資信託の投資信託説明書(交付目論見書)、契約締結前交付書面等をご覧ください。

お客様にご負担いただく費用

投資信託のご購入時や運用期間中には以下の費用がかかります

- 申込時に直接ご負担いただく費用…申込手数料 上限3.3%(税抜3.0%)です。

- 換金時に直接ご負担いただく費用…信託財産留保金 上限0.5%です。

- 保有期間に間接的にご負担いただく費用…信託報酬 上限2.068%(税抜1.880%)です。

その他費用:上記以外に保有期間に応じてご負担いただく費用があります。投資信託説明書(交付目論見書)、契約締結前交付書面等でご確認ください。

上記に記載しているリスクや費用項目につきましては、一般的な投資信託を想定しております。費用の料率につきましては、アライアンス・バーンスタイン株式会社が運用する全ての投資信託のうち、徴収するそれぞれの費用における最高の料率を記載しております。

ご注意

アライアンス・バーンスタイン株式会社の運用戦略や商品は、値動きのある金融商品等を投資対象として運用を行いますので、運用ポートフォリオの運用実績は、組入れられた金融商品等の値動きの変化による影響を受けます。また、金融商品取引業者等と取引を行うため、その業務または財産の状況の変化による影響も受けます。デリバティブ取引を行う場合は、これらの影響により保証金を超過する損失が発生する可能性があります。資産の価値の減少を含むリスクはお客様に帰属します。したがって、元金および利回りのいずれも保証されているものではありません。運用戦略や商品によって投資対象資産の種類や投資制限、取引市場、投資対象国等が異なることから、リスクの内容や性質が異なります。また、ご投資に伴う運用報酬や保有期間中に間接的にご負担いただく費用、その他費用等及びその合計額も異なりますので、その金額をあらかじめ表示することができません。上記の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。