明確なビジネス上の優位性に支えられた力強い経済的利益を上げている企業を見つけ出すには、株式投資家は何を探し求めるべきなのか?

株式投資家は通常、利益が力強く拡大している企業を求めている。だが、すべての利益が同じだとは限らない。さまざまなタイプの利益を区別することは、利益が持続不可能であるにもかかわらず株価が高騰している企業を避け、長期にわたり持続的な成長を遂げるとみられる企業に焦点を当てるのに役立つ。

今日の市場環境は、株式投資家が直面する永遠の課題を浮き彫りにしている。人工知能(AI)は生産性を著しく高め、企業利益を押し上げるかもしれないが、どの企業にも均一に恩恵をもたらすわけではない。AIによって明らかに勝者となった企業でも、今後何年にもわたって極めて高い収益性を維持できるとは限らない。長期的に株式投資を成功させるには、たとえ大きなテーマが市場を支配している場面でも、常に事業のファンダメンタルズをしっかり見極める必要がある。

利益はしばしば誤解される

複雑な市場環境においては、揺るぎない投資原則を再確認することが役立つ。大半の投資家は、株価は企業の利益の見通しによって決まることを直感的に知っている。

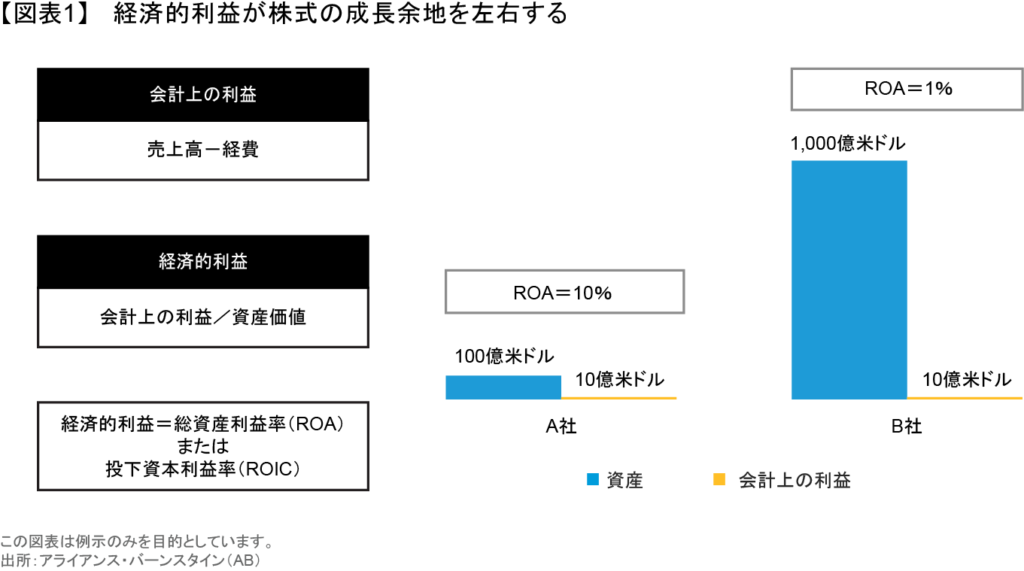

しかし、「利益」とは一体何を意味するのだろうか?それにはさまざまな尺度があるが、基本的には2つの定義がある。それは会計上の利益と経済的利益だ。会計上の利益とは、売上高から原材料費や人件費などの経費を差し引いて算出する。経済的利益とは、会計上の利益を生み出すために必要な資産を考慮した利益である。経済的利益を最もよく表す指標は、総資産利益率(ROA)と投下資本利益率(ROIC)である。

では、なぜそれが重要なのかを説明しよう。会計上の利益が10億米ドルの2つの企業があるとする(図表1)。A社はそれを100億米ドルの資産から生み出しているのに対し、B社は1,000億米ドルの資産から生み出している。その場合、A社の方がはるかに利益性が高く、資産を効率的に活用していることになり、ROAはA社が10%、B社は1%となる。

経済的利益は株式投資家にとって最も重要な指針だとアライアンス・バーンスタイン(以下、「AB」)は考えている。なぜなら、その資産は投資家から提供されるもので、それらの資産から得られる利益であるROAは、投資家が投じた資金の利益率を表すからだ。

資本コスト:目に見えるリターンの目に見えないハードル

では、企業のROAが魅力的かどうかを把握するにはどうすればいいのだろうか。そのためには、企業の資本コスト(COC)を知る必要がある(以前の記事『The Phantom Metric: What Really Drives US Equity Valuations?』(英語)ご参照)。COCとは資本を調達する際に必要な利回りで、市場がそれぞれの企業に対して個々に設定するハードルとされている。市場は、利益を留保するのに必要なROAを定め、それを達成できなければ配当を支払うよう、企業に求めることになる。

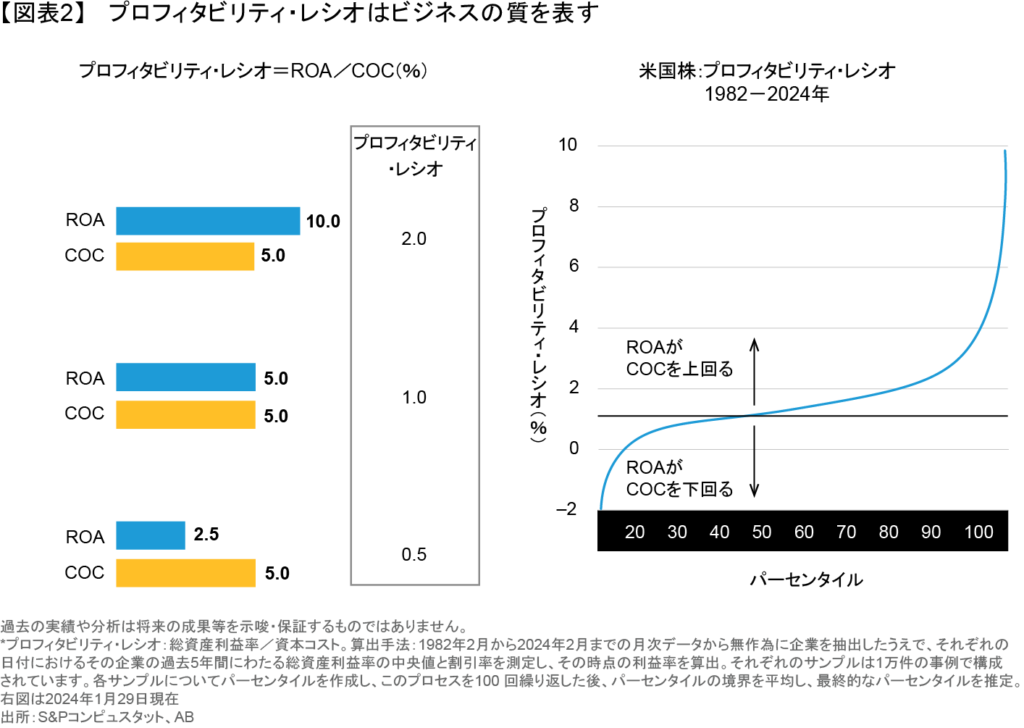

ひとつ問題がある。それは、COCは直接確認できるものではなく、統計的に推測するしかないことだ。しかし、いったん推定すれば、投資家はそれぞれの企業の収益性をCOCに対するROAとして定めることができる。この収益性をここでは「プロフィタビリティ・レシオ」と呼ぶことにする。つまり、ROAが10%、COCが5%である場合、その企業のプロフィタビリティ・レシオは2.0となる(図表2)。

プロフィタビリティ・レシオはビジネスの質を表す

この計算は専門的に見えるかもしれないが、ビジネスの質を示す非常に重要な指標である。なぜなら、プロフィタビリティ・レシオが常に1.0を大幅に上回ると予想される企業は、資産を利用して持続的に利益を得られる方法で事業を運営しているケースが多いからだ。

経済理論によれば、完全競争市場ではこのプロフィタビリティ・レシオは1.0まで低下する。言い換えれば、競争が激化すれば企業の競争優位性は低下し、それに伴い利益も損なわれる。実際、現実のデータもそれを裏付けている。ABのリサーチによると、米国企業の非常に大規模なサンプルでは、1982~2024年のプロフィタビリティ・レシオの中央値は約1.0だった(図表2)。

ファンダメンタル・リサーチは持続的な成長を遂げる企業を発掘できる

それよりはるかに優れた企業もある。持続可能なプロフィタビリティ・レシオが高ければ、通常は株主にとってビジネスの価値が高まる。もちろん、プロフィタビリティ・レシオが魅力的な企業でも、短・中期的には多くの要因で株価が変動する可能性がある。それでも、株式市場は本質的に将来の見通しを織り込もうとするため、企業の長期的な収益率が株価に反映されるとABは考えている。そのため、短期的なボラティリティによって株価が適正な水準から逸脱したとしても、利益率の高い企業は最終的に市場のショックを克服し、長期的には質の高い利益に見合った株価リターンがもたらされるとABは考える。

プロフィタビリティ・レシオの持続可能性について判断するには、単に数学的に考えてはならない。企業や業界の専門知識に基づく綿密なファンダメンタル・リサーチが、企業のビジネスが持続的に高いプロフィタビリティ・レシオを維持できるかどうかを見極めるカギを握っている。競争上の優位性、価格決定力、イノベーション、経営手腕はいずれも、事業の基本的な持続力を決定する役割を果たす。

極端に高いプロフィタビリティ・レシオと平均回帰には注意が必要

プロフィタビリティ・レシオについてしっかり理解していたとしても、投資家はありがちな落とし穴を避けなければならない。まず、悪いビジネスを良いビジネスと見誤ってはならない。そうしたことは、投資家が企業の経済的利益を検証せずに、市場で人気を集めているトレンドを追い求める場面で起こりがちだ。

次に、極端に高いプロフィタビリティ・レシオには注意が必要だ。2024年上半期は、大型株の株価指数はプロフィタビリティ・レシオが極めて高い一握りの企業によって上昇していたが、そのすべてが持続的とは限らない。投資家は、疑問を感じるほど高いプロフィタビリティ・レシオに惑わされずに、ビジネスのファンダメンタルズを精査し、その利益が持続可能なのか、それとも平均に回帰するリスクがあるのか、しっかり見極める必要がある。

市場が活況を呈していようが低迷していようが、アクティブ運用の投資家はセクターや業種を問わず、質の高いビジネスに裏打ちされた利益の高い企業を探し出すことが必要だ。経済的利益と利益率を指針としながら、こうした特性に焦点を当て続けることは、ダイナミックな市場環境を乗り切ることのできる真に持続的な成長力を持つ企業がもたらす潜在的な株式リターンを手に入れるための、優れた秘訣であると考える。

当資料は、アライアンス・バーンスタイン・エル・ピーのCONTEXTブログを日本語訳したものです。オリジナルの英語版はこちら

本文中の見解はリサーチ、投資助言、売買推奨ではなく、必ずしもアライアンス・バーンスタイン(以下、「AB」)ポートフォリオ運用チームの見解とは限りません。本文中で言及した資産クラスに関する過去の実績や分析は将来の成果等を示唆・保証するものではありません。

当資料は、2024年7月8日現在の情報を基にアライアンス・バーンスタイン・エル・ピーが作成したものをアライアンス・バーンスタイン株式会社が翻訳した資料であり、いかなる場合も当資料に記載されている情報は、投資助言としてみなされません。当資料は信用できると判断した情報をもとに作成しておりますが、その正確性、完全性を保証するものではありません。当資料に掲載されている予測、見通し、見解のいずれも実現される保証はありません。また当資料の記載内容、データ等は作成時点のものであり、今後予告なしに変更することがあります。当資料で使用している指数等に係る著作権等の知的財産権、その他一切の権利は、当該指数等の開発元または公表元に帰属します。当資料中の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。アライアンス・バーンスタイン及びABはアライアンス・バーンスタイン・エル・ピーとその傘下の関連会社を含みます。アライアンス・バーンスタイン株式会社は、ABの日本拠点です。

当資料についてのご意見、コメント、お問い合せ等はjpmarcom@editalliancebernsteinまでお寄せください。

「株式」カテゴリーの最新記事

「株式」カテゴリーでよく読まれている記事

アライアンス・バーンスタインの運用サービス

アライアンス・バーンスタイン株式会社

金融商品取引業者 関東財務局長(金商)第303号

https://www.alliancebernstein.co.jp/

- 加入協会

-

一般社団法人投資信託協会

一般社団法人日本投資顧問業協会

日本証券業協会

一般社団法人第二種金融商品取引業協会

当資料についての重要情報

当資料は、投資判断のご参考となる情報提供を目的としており勧誘を目的としたものではありません。特定の投資信託の取得をご希望の場合には、販売会社において投資信託説明書(交付目論見書)をお渡ししますので、必ず詳細をご確認のうえ、投資に関する最終決定はご自身で判断なさるようお願いします。以下の内容は、投資信託をお申込みされる際に、投資家の皆様に、ご確認いただきたい事項としてお知らせするものです。

投資信託のリスクについて

アライアンス・バーンスタイン株式会社の設定・運用する投資信託は、株式・債券等の値動きのある金融商品等に投資します(外貨建資産には為替変動リスクもあります。)ので、基準価額は変動し、投資元本を割り込むことがあります。したがって、元金が保証されているものではありません。投資信託の運用による損益は、全て投資者の皆様に帰属します。投資信託は預貯金と異なります。リスクの要因については、各投資信託が投資する金融商品等により異なりますので、お申込みにあたっては、各投資信託の投資信託説明書(交付目論見書)、契約締結前交付書面等をご覧ください。

お客様にご負担いただく費用

投資信託のご購入時や運用期間中には以下の費用がかかります

- 申込時に直接ご負担いただく費用…申込手数料 上限3.3%(税抜3.0%)です。

- 換金時に直接ご負担いただく費用…信託財産留保金 上限0.5%です。

- 保有期間に間接的にご負担いただく費用…信託報酬 上限2.068%(税抜1.880%)です。

その他費用:上記以外に保有期間に応じてご負担いただく費用があります。投資信託説明書(交付目論見書)、契約締結前交付書面等でご確認ください。

上記に記載しているリスクや費用項目につきましては、一般的な投資信託を想定しております。費用の料率につきましては、アライアンス・バーンスタイン株式会社が運用する全ての投資信託のうち、徴収するそれぞれの費用における最高の料率を記載しております。

ご注意

アライアンス・バーンスタイン株式会社の運用戦略や商品は、値動きのある金融商品等を投資対象として運用を行いますので、運用ポートフォリオの運用実績は、組入れられた金融商品等の値動きの変化による影響を受けます。また、金融商品取引業者等と取引を行うため、その業務または財産の状況の変化による影響も受けます。デリバティブ取引を行う場合は、これらの影響により保証金を超過する損失が発生する可能性があります。資産の価値の減少を含むリスクはお客様に帰属します。したがって、元金および利回りのいずれも保証されているものではありません。運用戦略や商品によって投資対象資産の種類や投資制限、取引市場、投資対象国等が異なることから、リスクの内容や性質が異なります。また、ご投資に伴う運用報酬や保有期間中に間接的にご負担いただく費用、その他費用等及びその合計額も異なりますので、その金額をあらかじめ表示することができません。上記の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。