イノベーションは、ポートフォリオの設計からアルファの定義そして投資の方法論から組織そのものに至る投資業界の幅広い領域に浸透している。こうした進化のほとんどは、業界内で起こっている変化(パッシブ及び準パッシブ戦略商品の手数料引き下げやオルタナティブ投資の拡大など)と、幅広い政策及び市場見通しにおける外的要因によってけん引されている。

伝統的なアクティブ戦略からパッシブ/オルタナティブの

バーベル戦略への移行

変化が起こっている1つの領域はアセットアロケーションである。アライアンス・バーンスタイン(以下、「AB」)では、伝統的なアクティブ戦略ファンドからパッシブ/オルタナティブを組み合わせたバーベル戦略への移行は今後も続くとみている。その背景にあるのは、従来の株式と債券へのアロケーションでは高リターンを生み出すことができず、またオルタナティブ投資はより優れた分散効果が期待できるとの考え方である。また、インフレ・ヘッジを追求する投資家も見受けられる。

各資産の割高なバリュエーション、実質リターンの低下、分散投資効果の低下といった市場環境はいずれも、オルタナティブ戦略への継続的な投資を喚起している。より本質的には、新規株式公開(IPO)銘柄の相対的な減少(少なくとも特別買収目的会社(SPAC)を除いて)や時間をかけて上場したいとする企業の存在もこうした流れを下支えしており、成長の初期段階にある企業を公開市場で発掘する機会を奪っている。

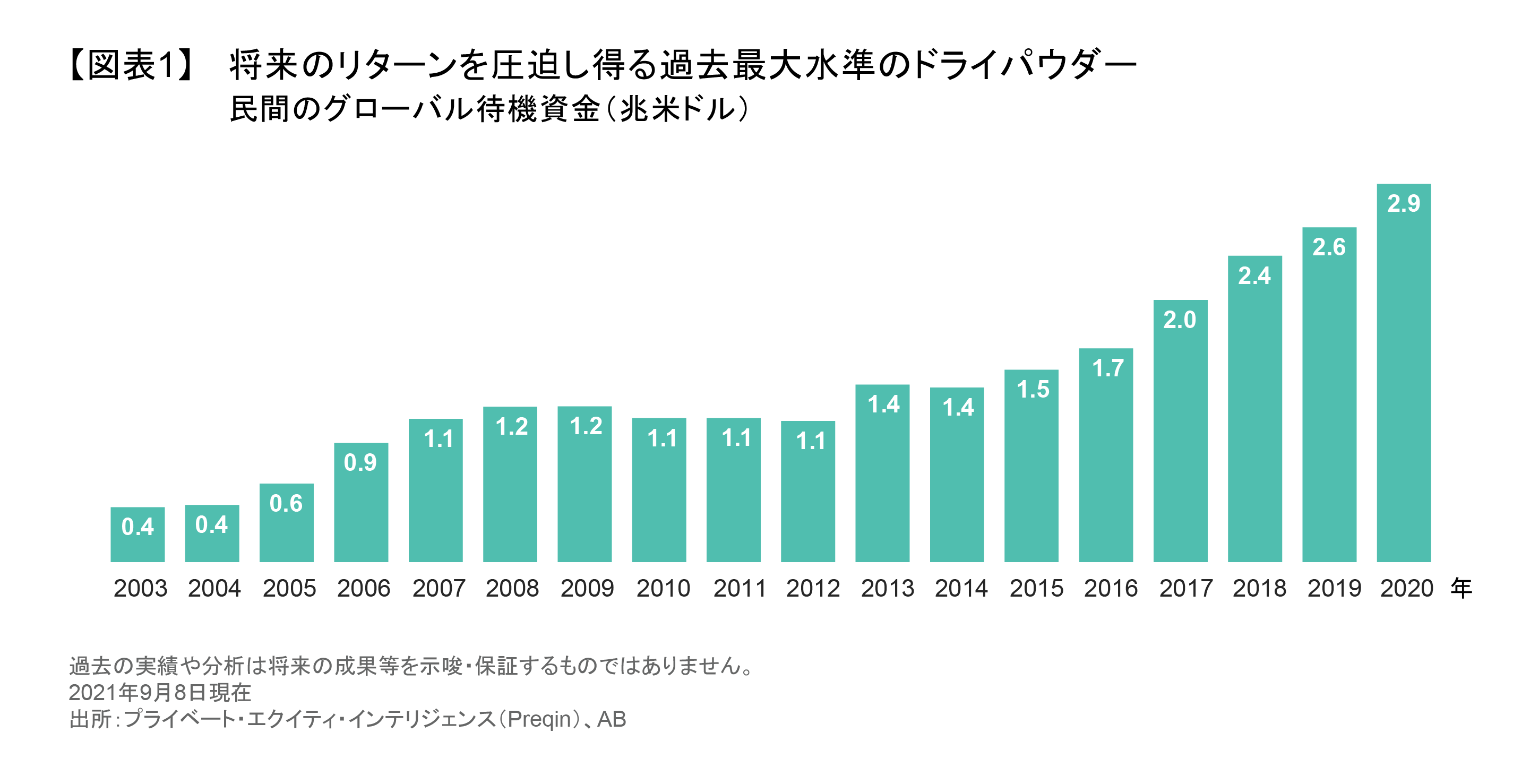

とはいえ、オルタナティブ投資にさまざまな違いがあることも事実である。特にプライベートエクイティに関しては、見通しはそれほど良好ではない。投資待機資金(いわゆるドライパウダー)はここ10年で3倍近くに膨れ上がっており(図表1)、参入価格の吊り上がりが将来のリターンを押し下げている。その結果、プライベートエクイティ案件の平均的なマルチプル(株価収益率)はこの10年で上昇している。

また、プライベートエクイティの足元での力強いリターンは、クレジット・スプレッドの縮小とリスクフリーレートの低下を受けたレバレッジを活用する企業の突出した好業績の恩恵を受けている。しかし、この状況が長続きする保証はない。

プライベートエクイティに関してさらに考慮すべき点はその分散効果に関する特性であり、投資家は「陳腐化した価格(流動性が低いために取引が行われず、過去の価格がそのまま時価となっている状態)」と分散効果を結びつけるべきではない。また、上場株式によるアクティブ運用と比較した場合、プライベートエクイティはファンドのパフォーマンスの上位/下位四分位間に著しいかい離があり、銘柄選択が正しくできなければ大きなリスクにさらされる。

プライベートエクイティに投資する理由の一因が、上場株式よりも高いリターンが期待できることであり、上場によるエグジットが目標であるのであれば、プライベートエクイティによるリターンは長期的には上場株式と同じ制約から逃れられないことになる。すなわち、制約から解放される唯一の手段は、別途アクセス可能なレバレッジを活用することになる。結局のところ、オルタナティブ戦略へのアロケーションは良好なマクロ環境であれば拡大するが、平均的なプライベートエクイティ投資は期待を裏切る可能性がある。

パッシブ戦略とアクティブ戦略との曖昧な境界線

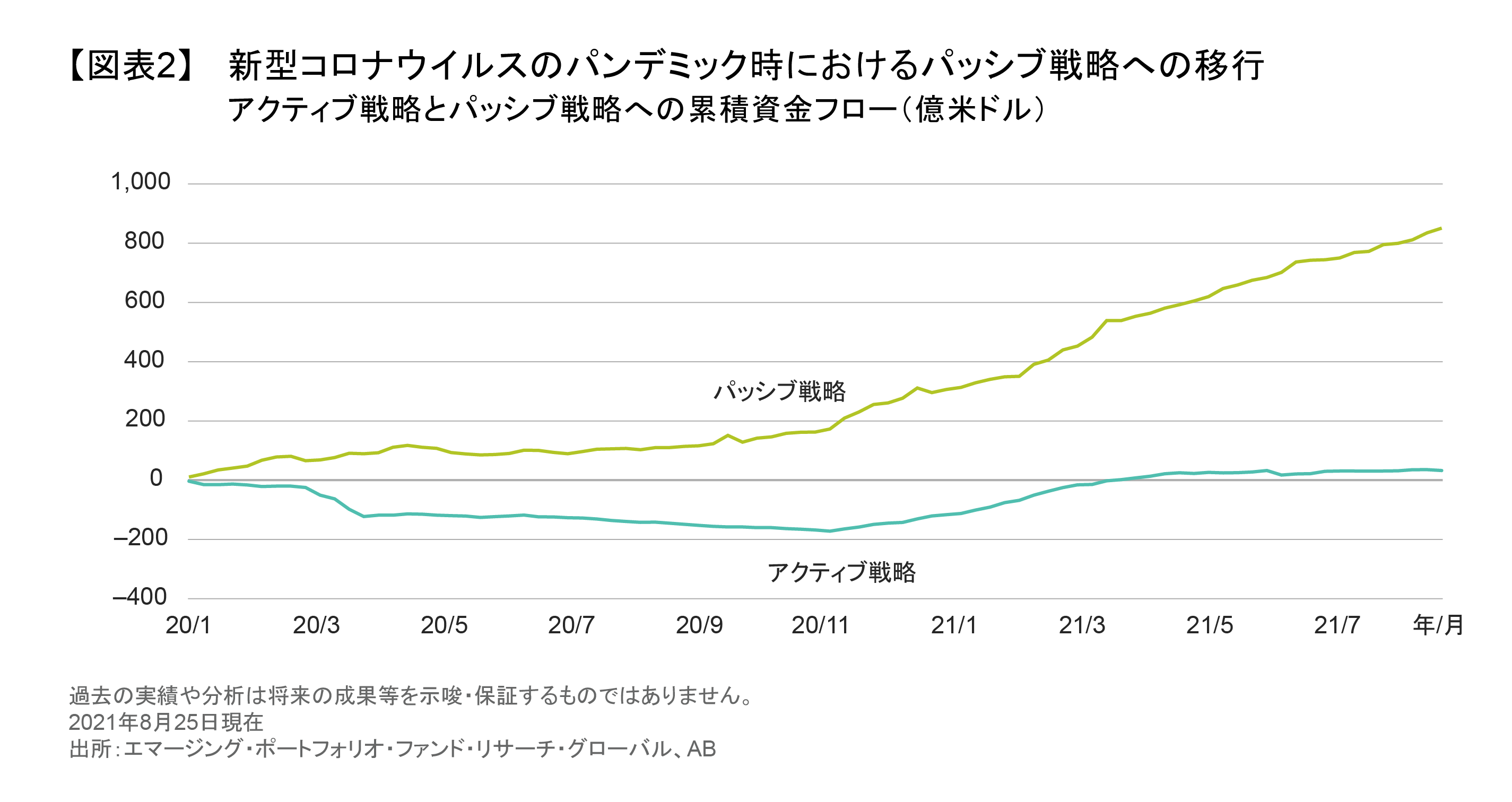

新型コロナウイルスのパンデミックが猛威を振るうなか、投資業界ではアクティブ戦略からパッシブ戦略への移行がみられた。運用資産(AUM)に占めるパッシブ戦略の比率はパンデミックの初期段階では実際にはやや低下したが、これは株式全般へのエクスポージャーを削減する手っ取り早い方法としてのパッシブ戦略のアロケーション削減に起因していた。遅ればせながら1年前に始まった株式への回帰においては、アクティブ戦略からパッシブ戦略に移行する割合はさらに上昇した(図表2)。

ABでは、米国株式のAUMに占めるパッシブ戦略の比率はさらに上昇し、50%の境界値超えは決して上限ではなく単なる通過点に過ぎないとみている。パッシブ戦略ヘのアロケーションに対する現実的な短期の上限は、市場側の要因によって決まるのではなく、60(株式)/40(債券)のようなパッシブへのアロケーションが実質的なマイナス・リターンをもたらすリスクにアセット・オーナーが気づいた時に決まる。

株式戦略がアクティブとパッシブとの間で揺れ動き続ける中、アクティブとパッシブの境界線が固定されることはなく、状況に応じてダイナミックに変動する。

このことは、株式投資におけるスマートベータのコストがここ10年で20ベーシス・ポイントから4ベーシス・ポイントに低下したことに最もよく表れている。つまり、一般的にベンチマークとして使われる低コストの指数は、もはや単に市場全体を反映する指数というよりは、ほぼゼロコストになってきたファクター・リターンを組み合わせたものだと捉えるこべきだということだ。であれば、アクティブ運用においては、ベンチマーク指数は多層的な分析が必要になる。

これはある意味でアクティブ運用に対するハードルを大幅に引き上げるが、同時に、どのタイプのファンドが真似できない持続的リターンを通じて真の価値を生み出すかを明らかにすることで、アクティブ運用を強化することになる。この進化は、投資業界におけるアルファの主たる定義を、単なる超過リターンから一連のパッシブ・ファクターに対する銘柄固有のアルファへとシフトさせている。

ExcelからPython ・・・ そして機械学習へ?

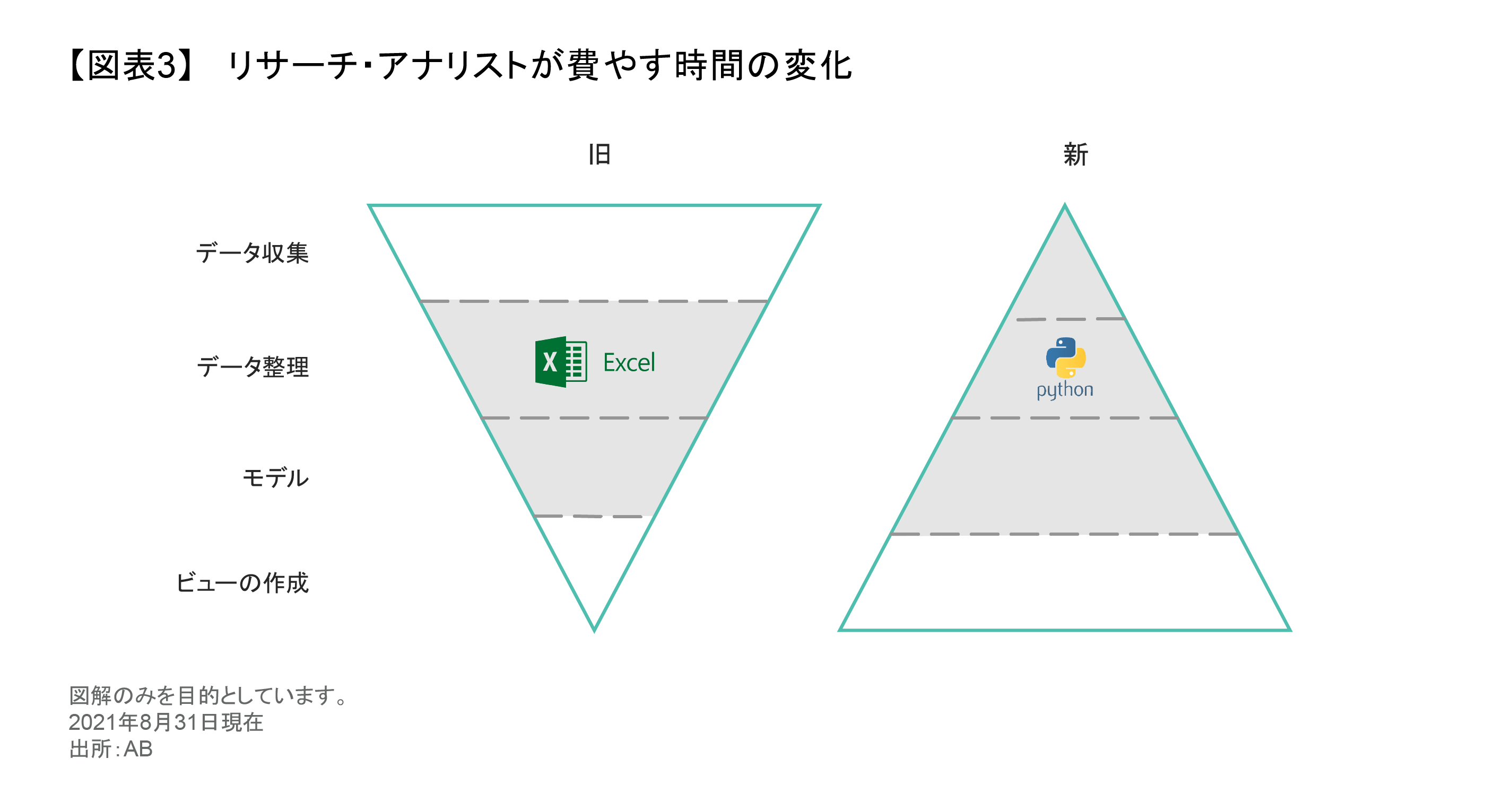

投資業界における革新的なイノベーションが、財務分析の方法論に変革をもたらしている。30年前の紙のスプレッドシートからExcelへの移行は財務モデルの性質を大きく変えたわけではなく、単にモデルが複雑化しデータ更新が容易になっただけである。しかし、ExcelからPython(プログラミング言語)への移行はより重要な変化をもたらし、アナリストの時間の使い方も大きく変わってきた(図表3)。

ウェブサイトから価格情報を抽出するなどのデータ収集は、Pythonによってすでに実行されている。 また、そうしたデータの整理を手掛けるPythonへのニーズも高まっているようである。これがやがては、実際のモデリングプロセスに発展していく可能性がある。このような変化には常に抵抗があるが、次のようなプッシュファクターとプルファクターも存在する。

プルファクター:「パッシブ」戦略が発展することで、パッシブとアクティブとの境界線が変化する。アクティブ運用が独自のリターンを獲得し競争相手の一歩先を進み続けるために、幅広いデータを活用する必要がある。プッシュファクターはコスト:Pythonでのデータ操作は時間及び人件費の面でより効率的であり、コスト低下と利益へのプレシャーは移行を余儀なくさせることになる。

このプロセスはクオンツモデルの分野で最も先行している。真にシステマティックな投資のモデルはそもそもExcelでは行われていなかったが、その方法論は機械学習、そして場合によっては人工知能の導入によって変わりつつある。プッシュファクターとプルファクターは似ているが、このプロセスがどこまで進展していくかはまだ分からない。データの抽出と操作のための機械学習の導入は飛躍的に拡大するだろうが、実際の投資の意思決定にどの程度まで適用できるかは明らかではない。

また、財務モデルは、どの程度の複雑さが容認されるかは不明であるが、特にそのモデルが失敗した場合には、異なるタイプの機械学習モデルの開発が優先される可能性がある。ランダムフォレスト(機械学習のアルゴリズム)のようないわゆるアンサンブルモデルは構造的に制約がかかるため、「実社会」にマッピングすることはできるが、ニューラルネットワーク(脳の神経回路の一部を模した数理モデル)とサポートベクターマシン(教師あり学習を用いるパターン認識モデルの1つ)にはその選択肢がない。

ファクターが新たなアセット・クラスになり得る

ここ40年はかつてない時代であり、金融資産の価格は上昇し続け資産の分散化も進んできた。そして今、投資家は戦略的なバリュエーション問題に直面している。これは必ずしも弱気ということではないが、主要なアセット・クラスにおいて実質的な低リターンが予想されることを示唆している。そして、インフレ率が上昇すれば債券分散化の効率性は低下し、ポートフォリオのリスクは上昇するだろう。

こうした状況では、アセット・クラス間のバリュエーション・スプレッドは非常に極端になる。同時に、各ファクター間の分散効果は各資産間の分散効果よりも安定する傾向がある。おそらく、足元のリスク/リターン・ジレンマに対する答えは、少なくとも部分的には、アセット・クラスとファクターを代替可能と考えることである。結局のところ、証券市場とは企業や政府の発行するアセットで構成されているだけであり、証券市場を財務特性(ファクター)ではなく発行形態(アセット・クラス)によって分割することがより重要である、とは誰も言えないだろう。

こうした考え方に対する反論の1つは、10年前ならば次善の選択肢だったであろう方法で分散することを投資家に求めていることである。

この10年間、パッシブ運用の株式と債券を単に買い持ちするという安価かつ容認されている選択肢は、優れた投資パフォーマンスを実現してきた。一方、ファクター・リターンの平均はその長期平均を下回っており、中でもバリュー・ファクターの明らかな「失敗」は際立っている。しかしABでは、少なくともその一因はシクリカル要因であるとみている。ファクター・アプローチは確かに万能薬ではないが、一定のリスク/リターン特性を実現する上で不可欠であり、パンデミック収束後の投資環境がこれまでと本質的に異なると考える投資家には魅力的に映るだろう 。

組織への影響: 縦割り制度の崩壊?

本稿で論じているイノベーションが組織に与える影響とはどのようなものだろうか?一定の実質リターンを生み出すことが困難な環境において、投資業界はその成果物を特定のファンド「商品」ではなく、「リターンストリーム」として捉える必要があるだろう。

これは、アセット・クラスではなくリターンストリームの特性(アルファ、ファクター、証券固有、マクロ)に基づく組織の再編につながるだろう。加えて、財務モデルのExcel から Python へのシフトにより、クオンツモデルと「ファンダメンタル」・モデルとの違い、そしてこれらの投資モード間での歴史的な区別は曖昧になっていくと考えられる。

同時に、このモデルの変化によって(高価で)新しいデータセットを活用できれば、必要とされる新たなモデルとそれを開発するチームが、特定のアセット・クラスではなく組織全体に波及する機能を果たすことが想定される。この変化により、新しいモデルのコスト効率はより高まるだろう。こうした変化が完全に実現するよう、長年にわたる投資業界の縦割り組織を壊す必要があるかもしれない。

当資料は、アライアンス・バーンスタイン・エル・ピーのCONTEXTブログを日本語訳したものです。

オリジナルの英語版はこちら

本文中の見解はリサーチ、投資助言、売買推奨ではなく、必ずしもアライアンス・バーンスタイン(以下、「AB」)ポートフォリオ運用チームの見解とは限りません。本文中で言及した資産クラスに関する過去の実績や分析は将来の成果等を示唆・保証するものではありません。

当資料は、2021年9月28日現在の情報を基にアライアンス・バーンスタイン・エル・ピーが作成したものをアライアンス・バーンスタイン株式会社が翻訳した資料であり、いかなる場合も当資料に記載されている情報は、投資助言としてみなされません。当資料は信用できると判断した情報をもとに作成しておりますが、その正確性、完全性を保証するものではありません。当資料に掲載されている予測、見通し、見解のいずれも実現される保証はありません。また当資料の記載内容、データ等は作成時点のものであり、今後予告なしに変更することがあります。当資料で使用している指数等に係る著作権等の知的財産権、その他一切の権利は、当該指数等の開発元または公表元に帰属します。当資料中の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。アライアンス・バーンスタイン及びABはアライアンス・バーンスタイン・エル・ピーとその傘下の関連会社を含みます。アライアンス・バーンスタイン株式会社は、ABの日本拠点です。

当資料についてのご意見、コメント、お問い合せ等はjpmarcom@editalliancebernsteinまでお寄せください。

「マルチアセット」カテゴリーの最新記事

「マルチアセット」カテゴリーでよく読まれている記事

アライアンス・バーンスタインの運用サービス

アライアンス・バーンスタイン株式会社

金融商品取引業者 関東財務局長(金商)第303号

https://www.alliancebernstein.co.jp/

- 加入協会

-

一般社団法人投資信託協会

一般社団法人日本投資顧問業協会

日本証券業協会

一般社団法人第二種金融商品取引業協会

当資料についての重要情報

当資料は、投資判断のご参考となる情報提供を目的としており勧誘を目的としたものではありません。特定の投資信託の取得をご希望の場合には、販売会社において投資信託説明書(交付目論見書)をお渡ししますので、必ず詳細をご確認のうえ、投資に関する最終決定はご自身で判断なさるようお願いします。以下の内容は、投資信託をお申込みされる際に、投資家の皆様に、ご確認いただきたい事項としてお知らせするものです。

投資信託のリスクについて

アライアンス・バーンスタイン株式会社の設定・運用する投資信託は、株式・債券等の値動きのある金融商品等に投資します(外貨建資産には為替変動リスクもあります。)ので、基準価額は変動し、投資元本を割り込むことがあります。したがって、元金が保証されているものではありません。投資信託の運用による損益は、全て投資者の皆様に帰属します。投資信託は預貯金と異なります。リスクの要因については、各投資信託が投資する金融商品等により異なりますので、お申込みにあたっては、各投資信託の投資信託説明書(交付目論見書)、契約締結前交付書面等をご覧ください。

お客様にご負担いただく費用

投資信託のご購入時や運用期間中には以下の費用がかかります

- 申込時に直接ご負担いただく費用…申込手数料 上限3.3%(税抜3.0%)です。

- 換金時に直接ご負担いただく費用…信託財産留保金 上限0.5%です。

- 保有期間に間接的にご負担いただく費用…信託報酬 上限2.068%(税抜1.880%)です。

その他費用:上記以外に保有期間に応じてご負担いただく費用があります。投資信託説明書(交付目論見書)、契約締結前交付書面等でご確認ください。

上記に記載しているリスクや費用項目につきましては、一般的な投資信託を想定しております。費用の料率につきましては、アライアンス・バーンスタイン株式会社が運用する全ての投資信託のうち、徴収するそれぞれの費用における最高の料率を記載しております。

ご注意

アライアンス・バーンスタイン株式会社の運用戦略や商品は、値動きのある金融商品等を投資対象として運用を行いますので、運用ポートフォリオの運用実績は、組入れられた金融商品等の値動きの変化による影響を受けます。また、金融商品取引業者等と取引を行うため、その業務または財産の状況の変化による影響も受けます。デリバティブ取引を行う場合は、これらの影響により保証金を超過する損失が発生する可能性があります。資産の価値の減少を含むリスクはお客様に帰属します。したがって、元金および利回りのいずれも保証されているものではありません。運用戦略や商品によって投資対象資産の種類や投資制限、取引市場、投資対象国等が異なることから、リスクの内容や性質が異なります。また、ご投資に伴う運用報酬や保有期間中に間接的にご負担いただく費用、その他費用等及びその合計額も異なりますので、その金額をあらかじめ表示することができません。上記の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。