中国が2021年も力強い上げ相場を維持できるのか、多くの投資家が疑問を抱いている。2020年の上昇が極端に少数の銘柄に集中したものだったことを踏まえれば、市場の多くの分野は依然として回復に向けた潜在力を貯め込んでいると、アライアンス・バーンスタイン(以下、「AB」)は考えている。

中国株式の2020年のパフォーマンスは世界でトップクラスとなった。新型コロナウイルスに対する中国の積極的な対応策が市場を支える役割を果たしたことから、MSCIチャイナ・オールシェア指数は米ドルベースで33.4%上昇し、S&P500指数の18.4%を大幅に上回るリターンを上げた。中国ではターゲットを絞った政策対応やパンデミックの適切な管理が奏功し、ロックダウン措置は少数の散発的なものにとどまり、輸出も底堅い動きを維持した。その結果、経済活動は2020年1-3月期に収縮した後に急回復し、中国企業は先進国の競争相手に比べ早期に収益を回復することができた。

超大型グロース株が市場を支配

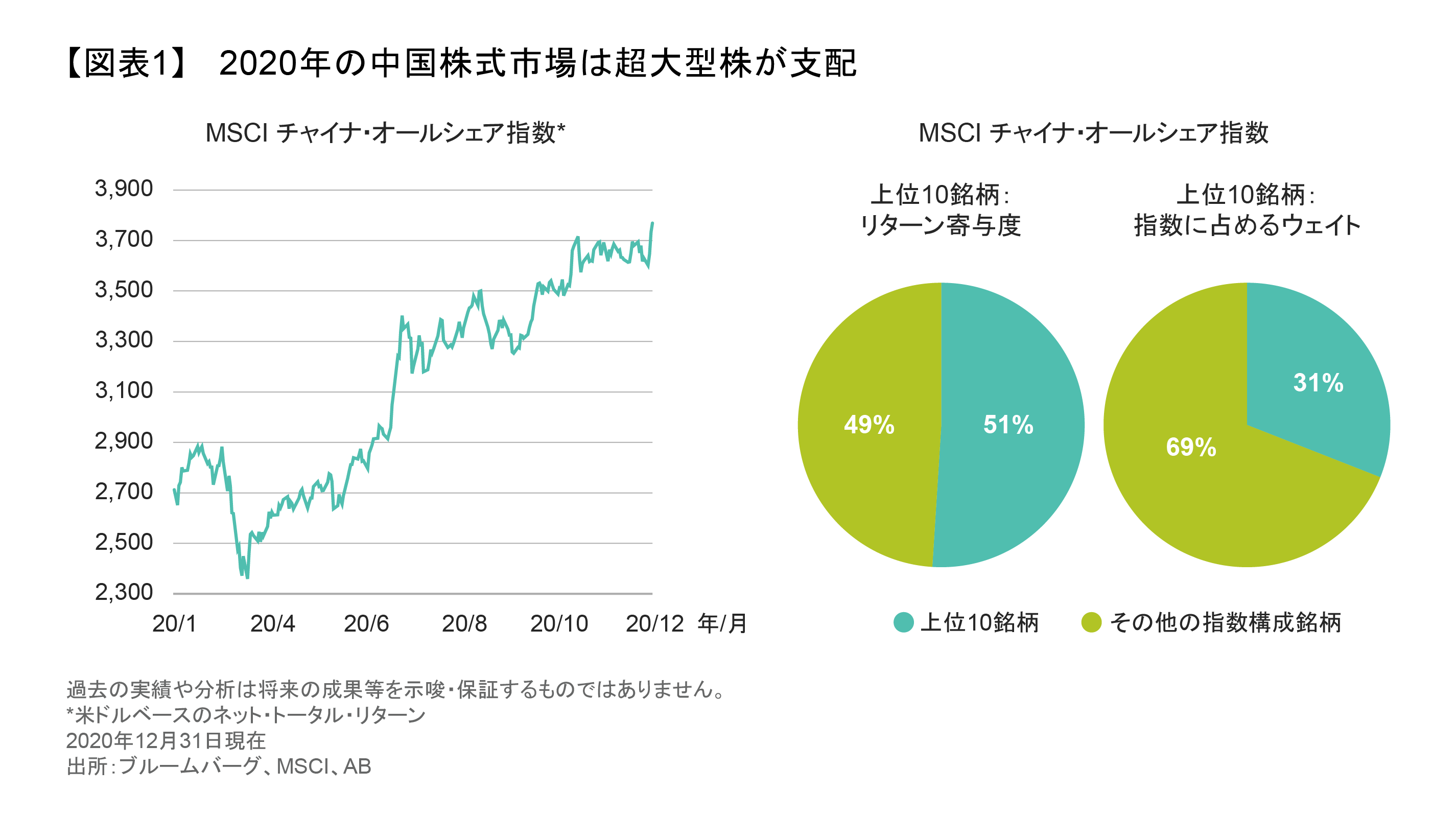

しかし、市場全体では好調なリターンを上げたものの、パフォーマンスのけん引役はごく少数の銘柄に集中した。2020年はMSCI チャイナ・オールシェア指数を構成する800以上の銘柄のうち、アリババ、テンセント、メイトゥアン、Nio、JDドットコムといったハイパーグロース銘柄の上昇分が市場の上昇分の3分の1以上を占めた。またパフォーマンス上位10銘柄の上昇分は、同指数の上昇分に対する寄与度は50%以上であった(図表1)。

そのトレンドは米国株式のセクター別リターンと似ている。インターネットや消費関連のグロース株は事業環境の変化に迅速に適応したことで収益見通しが良くなり、投資家の信頼感が高まった。パンデミック下における仕事、買い物、レジャーのデジタル化の進展は、まさしく米国市場と同じように、ニューエコノミー銘柄のリターンを押し上げる原動力となった。

加速する経済回復

だが、一部の銘柄へのパフォーマンスの集中は幅広い景気回復とは相いれないように見える。インフラ事業の活発化は鉱工業生産に波及し、海外における需要拡大は中国の輸出を押し上げている。機械メーカーからコモディティ生産会社、生命保険会社に至るまで、経済成長に敏感に反応する中国企業の株価は、マクロ経済環境が改善しているにもかかわらず、株価が高騰しているグロース株を大幅にアンダーパフォームしてきた。

中国経済の勢いは今後も持続しそうだ。2020年10-12月期の国内総生産(GDP)成長率は6.5%に達し、当初は製造業の回復よりも遅れていた消費支出が持ち直す中で、2021年の見通しは一段と明るさを増している。この勢いが持続すれば、2021年上半期のGDP成長率は過去5年間の水準を大幅に上回る可能性がある。

幅広い回復に備えたポジション構築

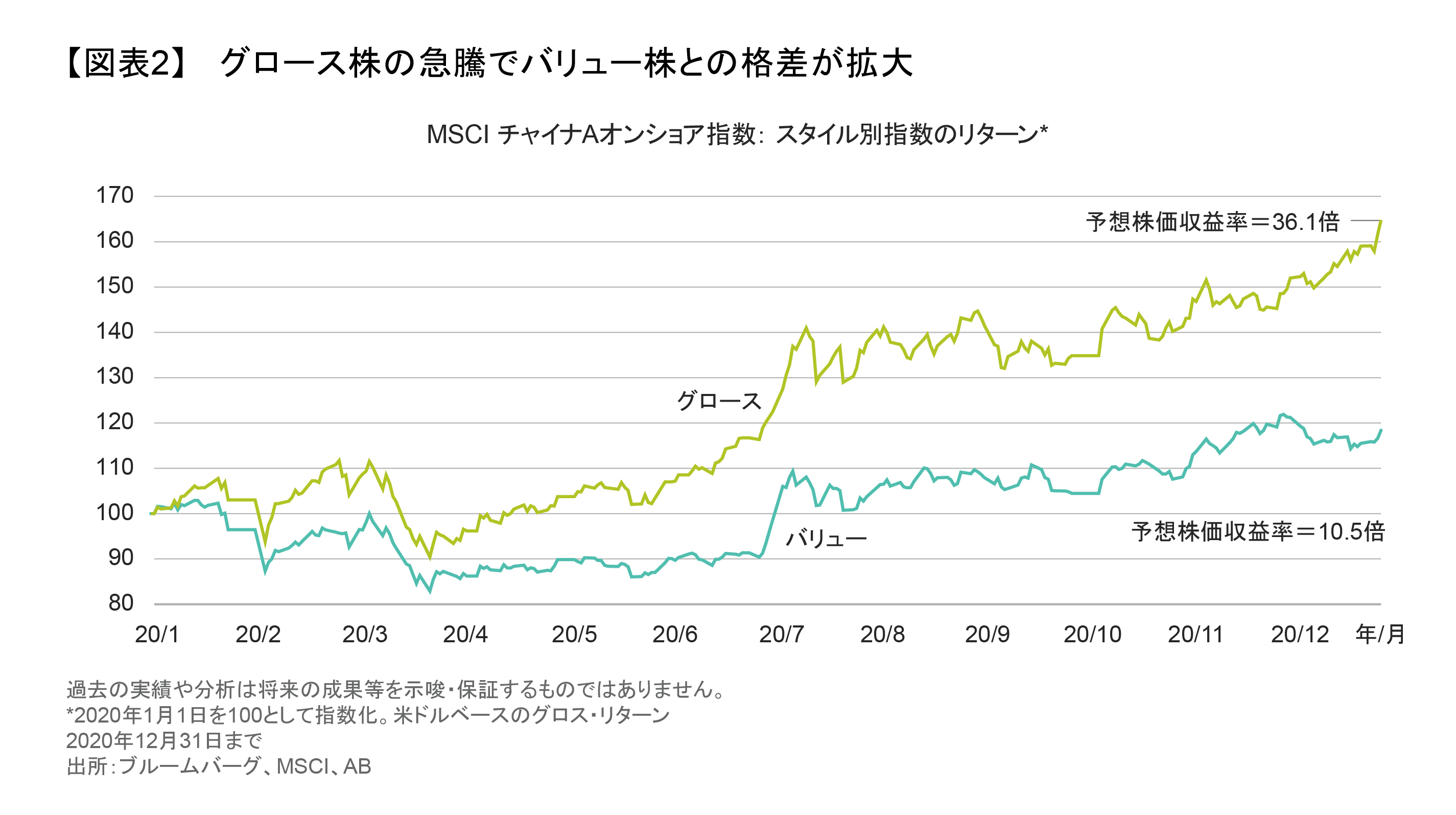

2020年のリターン動向には大きな格差が見受けられた。MSCIチャイナAオンショア指数のグロース株はバリュー株を46%アウトパフォームし、年末時点の予想株価収益率は36.1倍と、バリュー株の10.5倍を大幅に上回る水準に達した(図表2)。

割高な銘柄の株価収益率が急激に上昇しているため、グロース株とバリュー株のバリュエーション格差は限界に近付いているように見える。しかし、こうした状況は、リスクとリターンのバランスを考えた場合に、幅広い景気回復の進展を反映した魅力的な投資機会を生み出しているとABでは考える。

2020年にアウトパフォームした企業の一部は、2021年も好調なパフォーマンスを維持するのは難しいかもしれない。バリュエーションが高騰しているインターネット企業は、当局による独占行為に対する規制強化に直面する可能性がある。株価水準が高いヘルスケア・セクターも同じように規制上の問題が懸念されており、薬価引き下げを目指す政策が投資家の不透明感に輪をかけている。

2021年は中国にとって、規制監督と社会福祉への取り組みが大きな政策課題となりそうだ。中国共産党が結党100周年を迎える中、システミックリスクを管理しながら社会の安定を確保することが政策の優先課題となるだろう。投資環境の改善を目指す措置はすでに明確になっている。足元における国有企業の一連の債券デフォルトは、資本市場のダイナミクスを改善することで、暗黙のモラルハザードを排除しようとする中国政府の取り組みを反映している(以前の記事『2021年の中国クレジット市場展望: 政府のデフォルト許容姿勢は長期的には投資家へ利益をもたらそう』ご参照)。

こうした行動は、中国への投資に関する他の懸念を相殺する要因となる。米国バイデン政権の誕生で米中間の貿易摩擦がどう変化するか予想するのはまだ困難だ(以前の記事『Will US-China Relations Shift Under Biden? China Seems to Think So』(英語)ご参照)。米国に上場している中国企業は依然としてニューヨーク証券取引所への上場を取り消されるリスクに直面しているが、中国政府はその一方で、海外投資家による本土市場へのアクセス制限を緩和した。香港市場へのセカンダリー上場(重複上場)や、上海市場と香港市場の相互株式取引制度の拡大も、中国株式の流動性を支える役割を果たしそうだ。

取り残された銘柄に活躍の期待

2020年の上げ相場に乗り切れなかった企業で、バリュエーションが比較的低く、収益を取り巻くファンダメンタルズが良好な一部の企業は注目に値する。中国経済が循環的な回復に向かう兆しに変わりはないため、素材、機械、鉱業の各セクターの主力銘柄に投資機会があるとABでは考えている。中国政府がテクノロジーの国内依存度の向上を目指していることも、先端半導体メーカーへの投資機会を生み出している。

労働市場のひっ迫や可処分所得の回復が消費セクターやヘルスケア・セクターの長期的な見通しを支えているが、投資家は銘柄をしっかりと選別する必要がある。来るべき販売回復を投資家がまだ認識していない自動車メーカーにとっては、トラックや電気自動車を対象とした新たな刺激策が追い風となりそうだ。

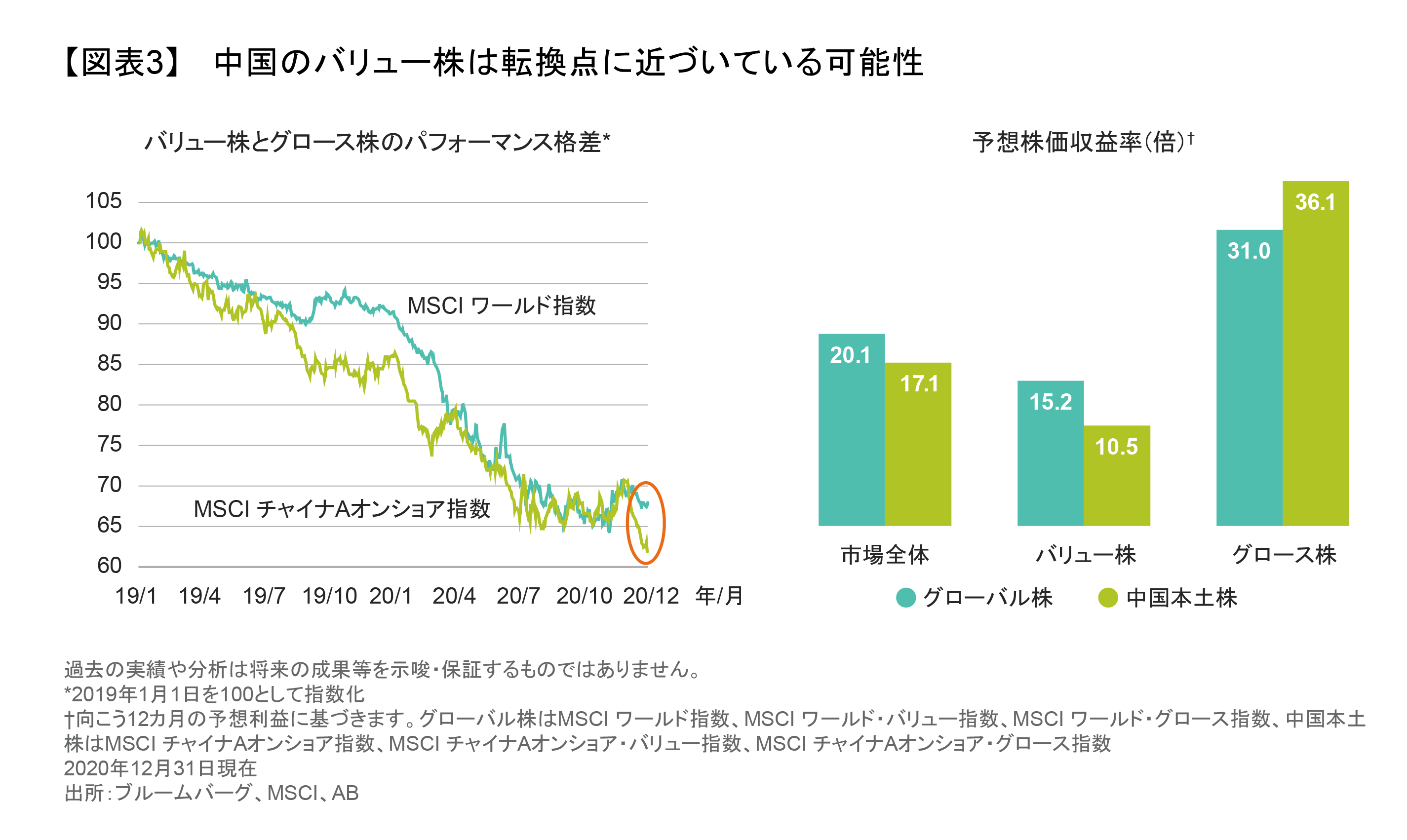

中国株式は2021年に大きなリターンをもたらしそうだ。世界中でコロナワクチンの接種が進む中、先進国の経済活動が再開されるのに伴い、バリュー株が出遅れを取り戻そうとする動きが始まる可能性があるとABは見ている。実際、世界のバリュー株は2020年11月以降回復しているが、中国のバリュー株は依然としてグロース株をアンダーパフォームしている(図表3、左図)。しかも、中国のバリュー株は2020年末までに世界のバリュー株と比べても割安感が強くなったのに対し、中国のグロース株は世界のグロース株に比べ一段と割高になった(図表3、右図)。

2020年の目覚ましいリターンは大きな格差を覆い隠している。中国は引き続きコロナ危機をうまく管理しているため、着実な経済成長がこれまで見逃されてきた多くの企業の業績を支え、潜在的な市場のボラティリティを抑制するとABでは考えている。2020年に取り残された銘柄に焦点を当てることは、投資家にとって、次の回復段階に入る前に中国株式へのアロケーションを開始あるいは拡大するうってつけの手段となる。

当資料は、アライアンス・バーンスタイン・エル・ピーのCONTEXTブログを日本語訳したものです。オリジナルの英語版はこちら。

本文中の見解はリサーチ、投資助言、売買推奨ではなく、必ずしもアライアンス・バーンスタイン(以下、「AB」)ポートフォリオ運用チームの見解とは限りません。本文中で言及した資産クラスに関する過去の実績や分析は将来の成果等を示唆・保証するものではありません。

当資料は、2021年1月26日現在の情報を基にアライアンス・バーンスタイン・エル・ピーが作成したものをアライアンス・バーンスタイン株式会社が翻訳した資料であり、いかなる場合も当資料に記載されている情報は、投資助言としてみなされません。当資料は信用できると判断した情報をもとに作成しておりますが、その正確性、完全性を保証するものではありません。当資料に掲載されている予測、見通し、見解のいずれも実現される保証はありません。また当資料の記載内容、データ等は作成時点のものであり、今後予告なしに変更することがあります。当資料で使用している指数等に係る著作権等の知的財産権、その他一切の権利は、当該指数等の開発元または公表元に帰属します。当資料中の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。アライアンス・バーンスタイン及びABはアライアンス・バーンスタイン・エル・ピーとその傘下の関連会社を含みます。アライアンス・バーンスタイン株式会社は、ABの日本拠点です。

当資料についてのご意見、コメント、お問い合せ等はjpmarcom@alliancebernstein.comまでお寄せください。

「株式」カテゴリーの最新記事

「株式」カテゴリーでよく読まれている記事

アライアンス・バーンスタインの運用サービス

アライアンス・バーンスタイン株式会社

金融商品取引業者 関東財務局長(金商)第303号

https://www.alliancebernstein.co.jp/

- 加入協会

-

一般社団法人投資信託協会

一般社団法人日本投資顧問業協会

日本証券業協会

一般社団法人第二種金融商品取引業協会

当資料についての重要情報

当資料は、投資判断のご参考となる情報提供を目的としており勧誘を目的としたものではありません。特定の投資信託の取得をご希望の場合には、販売会社において投資信託説明書(交付目論見書)をお渡ししますので、必ず詳細をご確認のうえ、投資に関する最終決定はご自身で判断なさるようお願いします。以下の内容は、投資信託をお申込みされる際に、投資家の皆様に、ご確認いただきたい事項としてお知らせするものです。

投資信託のリスクについて

アライアンス・バーンスタイン株式会社の設定・運用する投資信託は、株式・債券等の値動きのある金融商品等に投資します(外貨建資産には為替変動リスクもあります。)ので、基準価額は変動し、投資元本を割り込むことがあります。したがって、元金が保証されているものではありません。投資信託の運用による損益は、全て投資者の皆様に帰属します。投資信託は預貯金と異なります。リスクの要因については、各投資信託が投資する金融商品等により異なりますので、お申込みにあたっては、各投資信託の投資信託説明書(交付目論見書)、契約締結前交付書面等をご覧ください。

お客様にご負担いただく費用

投資信託のご購入時や運用期間中には以下の費用がかかります

- 申込時に直接ご負担いただく費用…申込手数料 上限3.3%(税抜3.0%)です。

- 換金時に直接ご負担いただく費用…信託財産留保金 上限0.5%です。

- 保有期間に間接的にご負担いただく費用…信託報酬 上限2.068%(税抜1.880%)です。

その他費用:上記以外に保有期間に応じてご負担いただく費用があります。投資信託説明書(交付目論見書)、契約締結前交付書面等でご確認ください。

上記に記載しているリスクや費用項目につきましては、一般的な投資信託を想定しております。費用の料率につきましては、アライアンス・バーンスタイン株式会社が運用する全ての投資信託のうち、徴収するそれぞれの費用における最高の料率を記載しております。

ご注意

アライアンス・バーンスタイン株式会社の運用戦略や商品は、値動きのある金融商品等を投資対象として運用を行いますので、運用ポートフォリオの運用実績は、組入れられた金融商品等の値動きの変化による影響を受けます。また、金融商品取引業者等と取引を行うため、その業務または財産の状況の変化による影響も受けます。デリバティブ取引を行う場合は、これらの影響により保証金を超過する損失が発生する可能性があります。資産の価値の減少を含むリスクはお客様に帰属します。したがって、元金および利回りのいずれも保証されているものではありません。運用戦略や商品によって投資対象資産の種類や投資制限、取引市場、投資対象国等が異なることから、リスクの内容や性質が異なります。また、ご投資に伴う運用報酬や保有期間中に間接的にご負担いただく費用、その他費用等及びその合計額も異なりますので、その金額をあらかじめ表示することができません。上記の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。