新たな公共政策は、気候変動リスクに取り組む緊急性が高まっていることを反映しており、株式投資家もそれを重視する必要がある。

ここ数カ月の世界的な気温上昇、記録的な熱波、大きな犠牲を出している山火事は、科学者たちが長い間警告してきた現象だ。それでも、ほとんどの投資家は、最大のリスクは、気候変動ではなく、インフレ、金利上昇、地政学的緊張だと考えており、経済の新たなけん引役を見つけ出すことに重点を置いている。

アライアンス・バーンスタイン(以下、「AB」)は、これらのリスクはすべて重要だと考えている。一方で、世界の気温が人々の生活を変えるほど上昇している今、気候変動問題についても投資に関する意思決定に取り入れなくてはならないと考えている。

気候変動の影響を測るものは気温だけではない。それが経済にもたらす長期的な影響は甚大で、現在はエネルギー危機がその最たる問題となっている。例えば、ロシアとウクライナの戦争によるガス及び石油の不足はコスト高騰を招いており、代替エネルギー源がなければ、世界中で事業継続が脅かされる事態が発生しかねない。

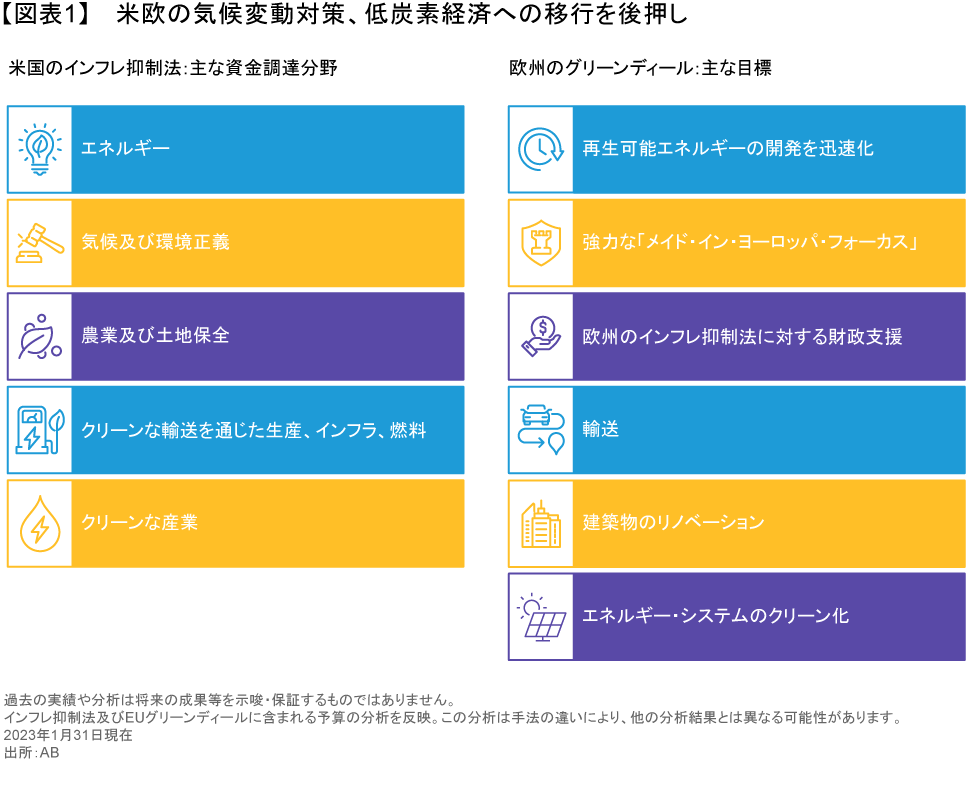

気候変動によるリスクがもたらす問題はあらゆる産業に影響を与えており、企業は効果的な解決策を見出そうと懸命に取り組んでいる。ベストプラクティス、テクノロジー、適切な資金調達、効果的な公共政策を活用すれば、企業も国家も同様に、炭素集約的な消費を削減または防止することができる。つまり、反撃に転じるチャンスが生まれている。政府の政策立案者も同じ考えを持っており、特に欧州と米国では、かつてないほどの公的プログラムや資金提供の波が押し寄せている(図表1)。

これらの措置は気候変動問題に取り組むだけでなく、障壁を取り除き、多くの業界に温室効果ガス排出量を削減するインセンティブを与えている。あらゆるタイプの企業がより環境に配慮するようになる中、低炭素を重視するアクティブな株式投資家は、最も成功を収め、成長する可能性の高い企業を見極めるのに適した立場にあると思われる。

企業が炭素排出量削減を目指す中、政府の施策も拡大

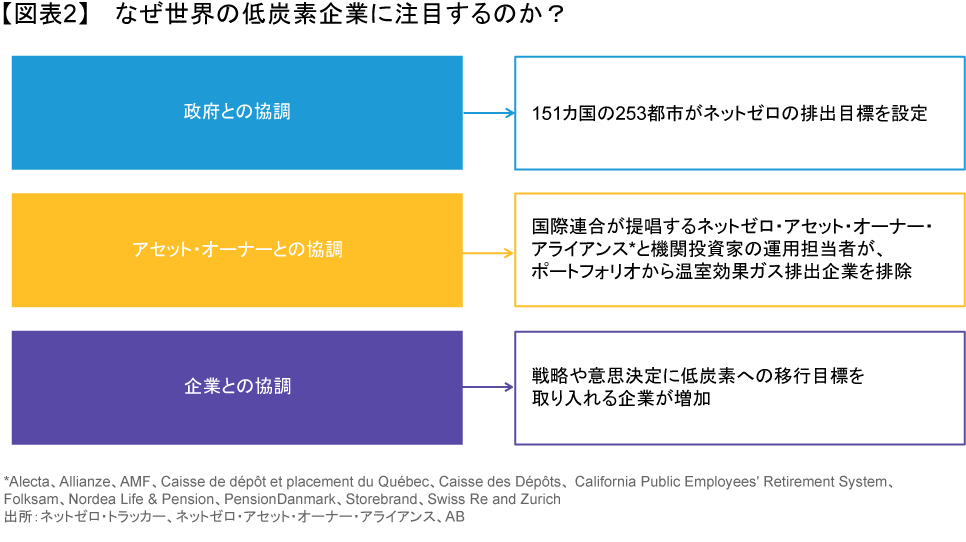

気候変動とのグローバルにわたる長い戦いにおいて、各国政府の積極的な関与は今年見られる最も重要な動きであり、持続的な影響をもたらしそうだ。それは、「ネットゼロ排出目標の実現を目指す政府との協調」という、低炭素を重視する株式投資を支える3つの柱の1つ目と関わりがある(図表2)。

米国のインフレ抑制法には、今後10年間で炭素排出量を40%削減するため、過去最高となる3,690億米ドル規模の対策が盛り込まれている。そのビジネス優遇措置のひとつは、風力や太陽光などの再生可能エネルギーを事業に取り入れることに対する手厚い税額控除で、それを考慮すると、太陽光発電が従来の発電よりも経済性が高い計算になる。

欧州のグリーンディールには、域内のインフレ抑制法を支える3,750億ユーロの対策が含まれる可能性がある。その目標のひとつは、今世紀半ばまでに欧州を初の気候ニュートラルの大陸とし、温室効果ガスの排出量を50%削減するとともに、2030年までに新たに30億本の木を植林することである。クリーンエネルギーの推進は、風力と太陽光発電を拡大する。それらはすでに欧州全体でガスと石炭による発電量を上回り、太陽光の発電量は2022年だけで倍増している。

欧州連合(EU)加盟27カ国すべてがこの計画に参加しているが、すべての国がすべての資金を拠出することを約束しているわけではない。それでも、企業はグリーンディールに盛り込まれた多くのインセンティブの中から自分たちが取り入れるべき手法を見つけ出しつつある。例えば、EUは、再生可能エネルギープロジェクトの承認に要する期間を、優先地域においては従来の3~10年から12カ月に、その他の地域では24カ月に短縮したいと考えている。それだけでも、企業にとってはプロジェクトを迅速に開始し、コスト増につながる遅延を防ぐことが可能になる。

ABは、これらの措置はどちらも、低炭素を重視する投資機会の着実な拡大につながると考えている。例えば、クリーン燃料やエネルギー貯蔵の利用促進は、エンフェーズ・エナジー(米国カリフォルニア州)やソーラーエッジ・テクノロジー(イスラエル)など、クリーン燃料やエネルギー貯蔵を手掛ける企業にとって、事業環境を一変させるものとなりそうだ。

低炭素社会への移行の中心的役割を担う産業を見つけ出す

リターンを犠牲にすることなく、進みつつある気候危機を乗り切る上で最も適した企業を見極めるには、アクティブな銘柄選択がカギを握る。適切な方法で脱炭素化を進めるには強い決意と大きな労力が必要で、すべての企業がそれを成し遂げる能力を備えているわけではない。

例えば、欧州の産業界で、気候変動を重視する銘柄選択を行おうとすると、脱炭素化を明確にリードする企業が見えてくる。

スマートグリッド技術:この分野を手掛ける企業は、他の企業がエネルギー効率の高い施設やリソースを構築及び管理するのを支援し、スコープ4と呼ばれるサードパーティーによる温室効果ガス排出量の削減に寄与している。その良い例はシュナイダーエレクトリックで、同社は、2025年までに約8億トンのCO2排出を回避または削減することを顧客企業に約束している。

ケーブルを通じたソリューション:ABのリサーチによると、中高圧ケーブルの需要が急激に拡大している。再生可能エネルギー設備に対する旺盛な需要と、延び延びになっているアップグレード需要が重なり、価格決定に有利な環境が生まれている。ケーブルメーカーのプリズミアン・グループは、廃棄物のリサイクル率を71%まで高めているほか、最近は海底送電線を世界中の新しい風力発電所に接続する契約などを獲得した。

設計・エンジニアリング:これらの企業は、輸送、施設、水処理プラントなどについて、ESGに配慮したインフラ、物流、建設に関するコンサルティングを手掛けている。AECOMテクノロジーは、何十年にもわたって毎年2桁の成長が見込まれる800億ドル規模の市場において、トップクラスの企業だと考えられる。同社のESG行動計画には、主要プロジェクトで少なくとも50%の炭素削減、すなわち約8,400万トンのCO2を削減する計画が盛り込まれている。

気候変動への耐性はどれだけ有効で、どのようなコストが生じるのか?

ABは、気候変動への耐性を評価すれば、長期的に高いリターンが期待できる銘柄を発掘する上で役立つと考えている。しかし、たとえ低炭素を重視した株式戦略においても、それは唯一の考慮すべき要因ではない。クオリティと株価水準も重要である。

ABの見方では、高クオリティ企業とは、競争上の優位性がしっかり守られ、持続可能なキャッシュフローを創出している企業である。そのような企業は、価格決定力、業界におけるリーダーシップ、またはその両方により、インフレが高水準または上昇している場面で優位に立つことができる傾向がある。さらに、クオリティの高いビジネスモデルは、将来の経済成長をけん引する役割を果たすことが可能で、それにはますます脱炭素化が含まれるようになっている。

クオリティの高さと気候変動への耐性以外に、株価水準も重要である。多くの投資家の動きに追随したくなりがちだが、市場が過熱すれば、どんなに有望な低炭素企業でも、特にテクノロジー関連であれば、より一層、過大評価される可能性があることに留意しなければならない。株価水準に常に注意を払うことで、潜在的なリターンを改善し、割高な銘柄やぜい弱な分野を避けることができる。

洪水、山火事、干ばつ、そして猛暑によって、2023年はすでに多くの面で記録的な年となっている。世界の指導者らは、強力な気候変動対策を講じなければ悲劇的な未来が待っている可能性をまだしっかり認識していない。だが、米国と欧州は称賛すべき包括的な脱炭素政策を打ち出し、世界最大の温室効果ガス排出国である中国も前向きな措置を講じている。

気候変動との戦いはまだまだ終わらない。しかし、最前線は常に革新的な高クオリティ企業によって固められ、いくつかの戦いを突破し、勝利を収めている。いずれは、これらの企業がより大きな恩恵をもたらすとABは確信している。気候変動をニッチなリスクとしてだけでなく、長期的に株式パフォーマンスを押し上げる重要な要因として、アクティブな投資判断に取り入れる必要があるとABが考えているのは、それが理由である。

当資料は、アライアンス・バーンスタイン・エル・ピーのCONTEXTブログを日本語訳したものです。オリジナルの英語版はこちら。

本文中の見解はリサーチ、投資助言、売買推奨ではなく、必ずしもアライアンス・バーンスタイン(以下、「AB」)ポートフォリオ運用チームの見解とは限りません。本文中で言及した資産クラスに関する過去の実績や分析は将来の成果等を示唆・保証するものではありません。

当資料は、2023年7月31日現在の情報を基にアライアンス・バーンスタイン・エル・ピーが作成したものをアライアンス・バーンスタイン株式会社が翻訳した資料であり、いかなる場合も当資料に記載されている情報は、投資助言としてみなされません。当資料は信用できると判断した情報をもとに作成しておりますが、その正確性、完全性を保証するものではありません。当資料に掲載されている予測、見通し、見解のいずれも実現される保証はありません。また当資料の記載内容、データ等は作成時点のものであり、今後予告なしに変更することがあります。当資料で使用している指数等に係る著作権等の知的財産権、その他一切の権利は、当該指数等の開発元または公表元に帰属します。当資料中の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。アライアンス・バーンスタイン及びABはアライアンス・バーンスタイン・エル・ピーとその傘下の関連会社を含みます。アライアンス・バーンスタイン株式会社は、ABの日本拠点です。

当資料についてのご意見、コメント、お問い合せ等はjpmarcom@editalliancebernsteinまでお寄せください。

「責任投資」カテゴリーの最新記事

「責任投資」カテゴリーでよく読まれている記事

アライアンス・バーンスタインの運用サービス

アライアンス・バーンスタイン株式会社

金融商品取引業者 関東財務局長(金商)第303号

https://www.alliancebernstein.co.jp/

- 加入協会

-

一般社団法人投資信託協会

一般社団法人日本投資顧問業協会

日本証券業協会

一般社団法人第二種金融商品取引業協会

当資料についての重要情報

当資料は、投資判断のご参考となる情報提供を目的としており勧誘を目的としたものではありません。特定の投資信託の取得をご希望の場合には、販売会社において投資信託説明書(交付目論見書)をお渡ししますので、必ず詳細をご確認のうえ、投資に関する最終決定はご自身で判断なさるようお願いします。以下の内容は、投資信託をお申込みされる際に、投資家の皆様に、ご確認いただきたい事項としてお知らせするものです。

投資信託のリスクについて

アライアンス・バーンスタイン株式会社の設定・運用する投資信託は、株式・債券等の値動きのある金融商品等に投資します(外貨建資産には為替変動リスクもあります。)ので、基準価額は変動し、投資元本を割り込むことがあります。したがって、元金が保証されているものではありません。投資信託の運用による損益は、全て投資者の皆様に帰属します。投資信託は預貯金と異なります。リスクの要因については、各投資信託が投資する金融商品等により異なりますので、お申込みにあたっては、各投資信託の投資信託説明書(交付目論見書)、契約締結前交付書面等をご覧ください。

お客様にご負担いただく費用

投資信託のご購入時や運用期間中には以下の費用がかかります

- 申込時に直接ご負担いただく費用…申込手数料 上限3.3%(税抜3.0%)です。

- 換金時に直接ご負担いただく費用…信託財産留保金 上限0.5%です。

- 保有期間に間接的にご負担いただく費用…信託報酬 上限2.068%(税抜1.880%)です。

その他費用:上記以外に保有期間に応じてご負担いただく費用があります。投資信託説明書(交付目論見書)、契約締結前交付書面等でご確認ください。

上記に記載しているリスクや費用項目につきましては、一般的な投資信託を想定しております。費用の料率につきましては、アライアンス・バーンスタイン株式会社が運用する全ての投資信託のうち、徴収するそれぞれの費用における最高の料率を記載しております。

ご注意

アライアンス・バーンスタイン株式会社の運用戦略や商品は、値動きのある金融商品等を投資対象として運用を行いますので、運用ポートフォリオの運用実績は、組入れられた金融商品等の値動きの変化による影響を受けます。また、金融商品取引業者等と取引を行うため、その業務または財産の状況の変化による影響も受けます。デリバティブ取引を行う場合は、これらの影響により保証金を超過する損失が発生する可能性があります。資産の価値の減少を含むリスクはお客様に帰属します。したがって、元金および利回りのいずれも保証されているものではありません。運用戦略や商品によって投資対象資産の種類や投資制限、取引市場、投資対象国等が異なることから、リスクの内容や性質が異なります。また、ご投資に伴う運用報酬や保有期間中に間接的にご負担いただく費用、その他費用等及びその合計額も異なりますので、その金額をあらかじめ表示することができません。上記の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。