2024年に予想される金融緩和はユーロ圏や英国の国債市場にとって追い風となり、ベース金利低下による恩恵を受ける同地域のクレジット市場にもポジティブな影響を与えるだろう。クレジット市場では良好なファンダメンタルズが維持されており、需給環境も安定しているほか、バリュエーションも魅力的な水準にある。

強い景気回復や地政学リスクの高まりが根強いインフレ圧力を引き起こし、欧州債券投資家にとって2023年は困難な年であった。しかし、2024年を控え、ようやく魅力的な投資機会が欧州債券市場に到来しようとしている。

インフレ率の低下が利下げへの道を開く

ユーロ圏のインフレ率は中央銀行が立てた目標に向かって低下しており、ここからさらに低下が進むとみられ、2024年半ばから2025年にかけて利下げが行われるとアライアンス・バーンスタイン(以下、「AB」)では予想している。ユーロ圏の成長率が歴史的に低位で推移していることを考慮すると、2025年末時点の政策金利は2.75%まで引き下げられると考えており、これは現在の市場織り込みよりも45ベーシス・ポイント(bps)低い水準である。英国については、ユーロ圏同様に利下げを予想しているが、インフレ緩和がユーロ圏対比で遅れているため、利下げのペースは遅いとみる。政策金利の引き下げは、ユーロ圏と英国の国債にとってプラスに寄与するが、クレジット市場の一部にとっても追い風となる。

マイナス金利の時代が終わり、ユーロ建て期間10年・AAA格の国債は3%近い利回り(ユーロ・ベース)を提供しているが、低下余地は大きく、相応の価格上昇が期待できる。市場予想を超える経済成長の減速や何らかのリスクイベントが発生し、株式市場やクレジット市場で大きなボラティリティが発生した場合は、ユーロ圏や英国の国債は強いパフォーマンスを記録する可能性がある。

欧州のイールドカーブはスティープ化する可能性がある

ユーロ圏や英国の国債市場における主な懸念材料は、財政赤字の拡大による国債の過剰供給とインフレ・リスク・プレミアム(インフレの再上昇を警戒した売り圧力の高まり)の上昇である。これらはユーロ圏や英国国債の長期ゾーンに影響を与えやすく、イールドカーブはスティープ化するリスクがあり、債券投資家はユーロ圏や英国国債の長期ゾーンをアンダーウェイトすべきとABでは考えている。

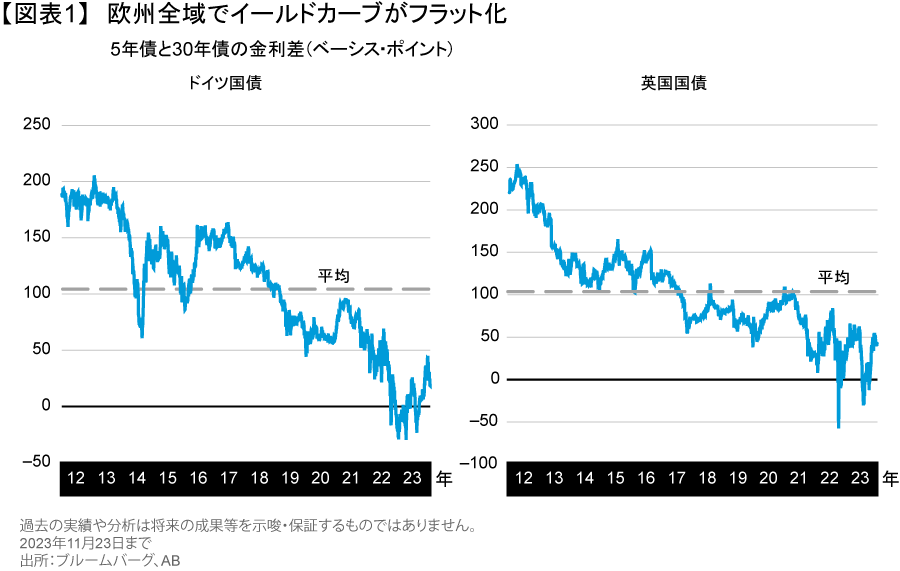

現在、ユーロ圏と英国の国債のイールドカーブは、ともにフラットな状態にあり、5年の短期債と30年の超長期債の金利差は、ドイツ国債で約20bps、英国国債で約43bpsに縮小しており、長期12年平均である105bpsを大幅に下回っている(図表1)。

ABでは、満期5年以下の年限を選好しており、このゾーンは利下げに最も反応しやすく、長期ゾーンの国債パフォーマンスにおけるリスク要因(上述)からも影響を最も受けにくい。

また、ユーロ圏の周縁国では格上げが行われており、直近のムーディーズ社によるイタリアの格上げは同国の国債価格を押し上げた。しかし、イタリアが他の周縁国と肩を並べるには、まだまだ努力が必要と考えている。

英国については、ドイツ国債対比でのバリュエーションが割安と判断しており、両国の利回り格差は今後も縮小するとABでは予想している。ABでは高い利回りとドイツ国債との利回り格差の縮小という2つのポイントに着目しており、英国国債は今後6~12カ月間の期間において、良好なパフォーマンスを提供する可能性がある。

欧州クレジット市場におけるクオリティの重視

ユーロ圏や英国の社債投資については、景気減速が想定される中、クオリティに焦点を当てることが重要になるとABでは考えている。財務がぜい弱な発行体はリファイナンス・リスクの拡大に直面する可能性がある一方、健全さが維持される発行体は満期到来と共に妥当な金利水準で特段の困難なく、リファイナンスできる可能性が高い。

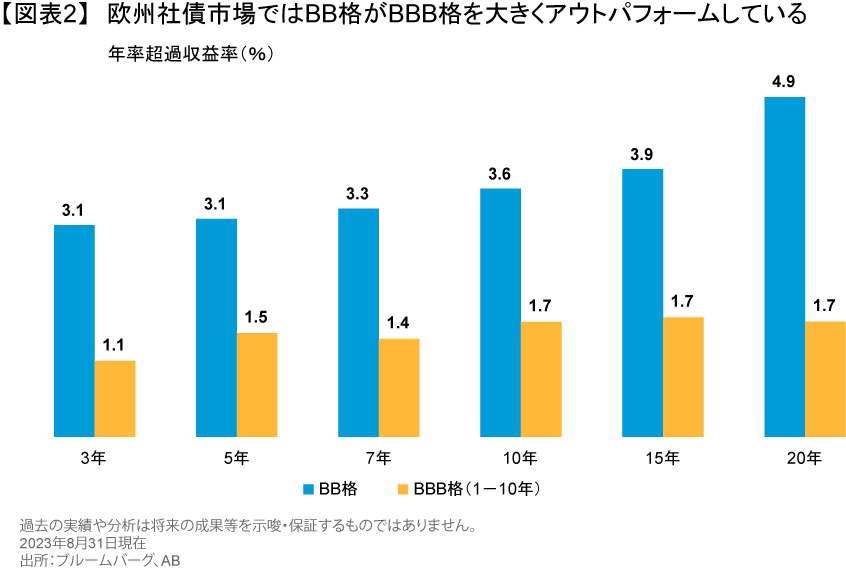

欧州社債市場のスイート・スポットは、投資適格債とハイイールド債の間に存在するクロスオーバー・ゾーンと見ており、投資適格社債ではBBB格、ハイイールド社債ではBB格である。リスクに慎重な投資家はBBB格を好むだろう。しかし、ABの分析によると、BB格は、最悪のデフォルトシナリオを除き、すべてのサイクルを通じてBBB格よりも高いリターンを生み出しており、長期的に見ると、欧州社債市場のBB格はBBB格を年率約2%上回っている(図表2)。

BBB格はBB格対比より安定したリターンをもたらす傾向が出ている一方、リスク調整後のリターンでは、BB格の魅力度がより高い。

ファンダメンタルズ、需給環境、バリュエーションは良好さが維持されている

欧州社債市場の信用ファンダメンタルズは明るい。発行体企業のバランスシートは良好な状態で金融引き締め局面に突入しており、金利上昇が与える悪影響は緩やか且つマイルドなものに留まっている。ユーロ建てと英ポンド建て社債のデフォルト率は今後上昇するが、2024年末にかけては3~4%と比較的低い水準に留まるとABでは予想している。

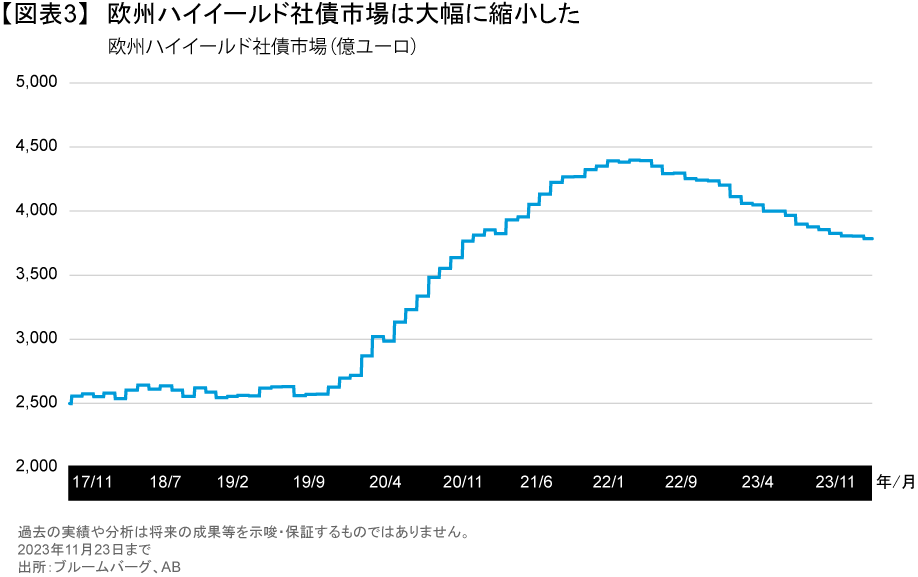

需給環境も欧州社債市場を下支えすると見ており、、特にハイイールド社債市場の支援材料になるとの見方を持っている。欧州ハイイールド社債市場は、2021年以降15%近く縮小したが、この減少は満期到来による償還と、格上げによって100億ユーロ相当の残高がハイイールドから投資適格市場へ移行したことによるものである(図表3)。

欧州ハイイールド社債市場の代表的な特徴は、市場全体の64%がBB格に集中していることであり、AB含め多くの投資家が選好するクオリティのユニバースが最も大きい。2024年は市場全体の約7%に相当するハイイールド社債で満期が到来するが、この多くはリファイナンスされる可能性があり、ハイイールド社債市場内で高い格付を有する銘柄の新発債は、特に高い需要を集める可能性がある。

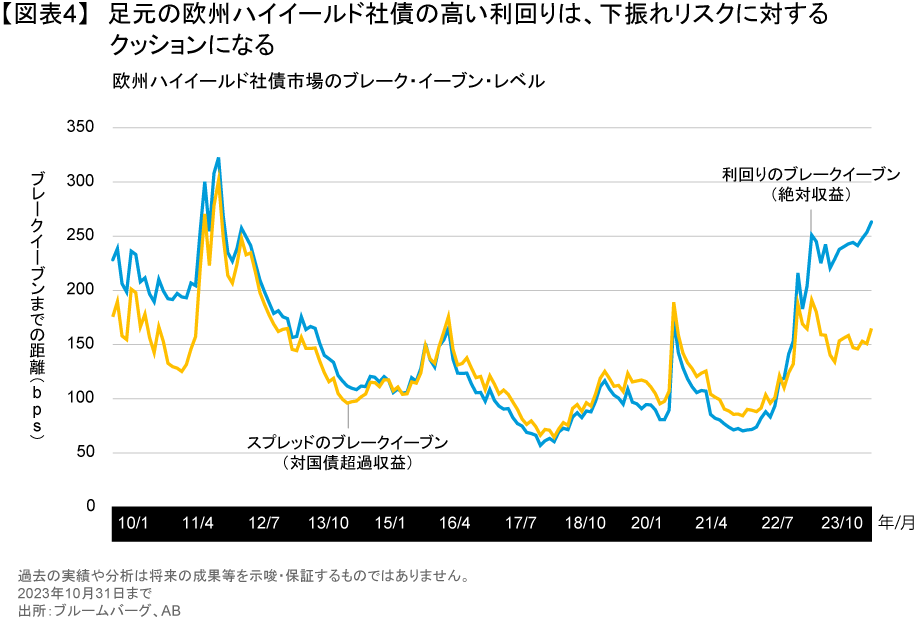

バリュエーションの観点では、長期平均を上回る高い利回りに着目している。欧州投資適格社債のBBB格は利回りが5%を付けており、これは2017年の欧州ハイイールド社債のCCC格と同じ水準である。また、欧州ハイイールド社債でも7.25%の利回りが付いており、価格の下振れリスクに対する大きなクッションとなっている。ABの試算では、欧州ハイイールド社債市場でさらに利回りが上昇したとしても、約250bpsの範囲内であれば、高いインカムがクッションとなり、絶対収益はマイナス・リターンには陥らない。また、対国債超過収益の観点からみると、デュレーションが一致する国債にアンダーパフォームする水準まで、約150bpsのスプレッドのワイド化余地が残っている(図表4)。

ダウンサイドのシナリオについて考える

BBB格やBB格の社債投資におけるドローダウン・リスクは何か?ABでは、負債満期の集中的な到来、想定を上回る景気減速、デフォルト率の高まり、社債の主要セクターにおける何らかのリスク発生などを想定し得るリスクとしてみているが、これらが複数発生しない限り、深刻な市場の下落には発展しないと考えている。社債の満期は特に差し迫っておらず、景気も減速しているものの、急なペースでは減速していない。セクターの観点では不動産セクターで問題を抱えているが、社債市場全体に占める規模としては非常に小さく、さらに悪化したとしても全体に波及する可能性は低い。仮に市場全体に波及した場合、アクティブ運用の重要性がさらに増すこととなり、投資家は下落幅の抑制やバリュエーションが改善した銘柄への投資などが期待できる。

景気減速という困難な環境に向かっているが、債券投資の観点からすれば、経済の高い成長率は必ずしも必須条件ではない。発行体である政府や企業が利払いに必要な収入を十分に確保し、負債を借り換えることが可能な環境が続く限り、債券投資家のリターンが損なわれることはないだろう。

当資料は、アライアンス・バーンスタイン・エル・ピーのCONTEXTブログを日本語訳したものです。オリジナルの英語版はこちら。

本文中の見解はリサーチ、投資助言、売買推奨ではなく、必ずしもアライアンス・バーンスタイン(以下、「AB」)ポートフォリオ運用チームの見解とは限りません。本文中で言及した資産クラスに関する過去の実績や分析は将来の成果等を示唆・保証するものではありません。

当資料は、2023年12月1日現在の情報を基にアライアンス・バーンスタイン・エル・ピーが作成したものをアライアンス・バーンスタイン株式会社が翻訳した資料であり、いかなる場合も当資料に記載されている情報は、投資助言としてみなされません。当資料は信用できると判断した情報をもとに作成しておりますが、その正確性、完全性を保証するものではありません。当資料に掲載されている予測、見通し、見解のいずれも実現される保証はありません。また当資料の記載内容、データ等は作成時点のものであり、今後予告なしに変更することがあります。当資料で使用している指数等に係る著作権等の知的財産権、その他一切の権利は、当該指数等の開発元または公表元に帰属します。当資料中の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。当資料中の格付けはブルームバーグの定義に基づきます。 アライアンス・バーンスタイン及びABはアライアンス・バーンスタイン・エル・ピーとその傘下の関連会社を含みます。アライアンス・バーンスタイン株式会社は、ABの日本拠点です。

当資料についてのご意見、コメント、お問い合せ等はjpmarcom@editalliancebernsteinまでお寄せください。

「債券」カテゴリーの最新記事

「債券」カテゴリーでよく読まれている記事

アライアンス・バーンスタインの運用サービス

アライアンス・バーンスタイン株式会社

金融商品取引業者 関東財務局長(金商)第303号

https://www.alliancebernstein.co.jp/

- 加入協会

-

一般社団法人投資信託協会

一般社団法人日本投資顧問業協会

日本証券業協会

一般社団法人第二種金融商品取引業協会

当資料についての重要情報

当資料は、投資判断のご参考となる情報提供を目的としており勧誘を目的としたものではありません。特定の投資信託の取得をご希望の場合には、販売会社において投資信託説明書(交付目論見書)をお渡ししますので、必ず詳細をご確認のうえ、投資に関する最終決定はご自身で判断なさるようお願いします。以下の内容は、投資信託をお申込みされる際に、投資家の皆様に、ご確認いただきたい事項としてお知らせするものです。

投資信託のリスクについて

アライアンス・バーンスタイン株式会社の設定・運用する投資信託は、株式・債券等の値動きのある金融商品等に投資します(外貨建資産には為替変動リスクもあります。)ので、基準価額は変動し、投資元本を割り込むことがあります。したがって、元金が保証されているものではありません。投資信託の運用による損益は、全て投資者の皆様に帰属します。投資信託は預貯金と異なります。リスクの要因については、各投資信託が投資する金融商品等により異なりますので、お申込みにあたっては、各投資信託の投資信託説明書(交付目論見書)、契約締結前交付書面等をご覧ください。

お客様にご負担いただく費用

投資信託のご購入時や運用期間中には以下の費用がかかります

- 申込時に直接ご負担いただく費用…申込手数料 上限3.3%(税抜3.0%)です。

- 換金時に直接ご負担いただく費用…信託財産留保金 上限0.5%です。

- 保有期間に間接的にご負担いただく費用…信託報酬 上限2.068%(税抜1.880%)です。

その他費用:上記以外に保有期間に応じてご負担いただく費用があります。投資信託説明書(交付目論見書)、契約締結前交付書面等でご確認ください。

上記に記載しているリスクや費用項目につきましては、一般的な投資信託を想定しております。費用の料率につきましては、アライアンス・バーンスタイン株式会社が運用する全ての投資信託のうち、徴収するそれぞれの費用における最高の料率を記載しております。

ご注意

アライアンス・バーンスタイン株式会社の運用戦略や商品は、値動きのある金融商品等を投資対象として運用を行いますので、運用ポートフォリオの運用実績は、組入れられた金融商品等の値動きの変化による影響を受けます。また、金融商品取引業者等と取引を行うため、その業務または財産の状況の変化による影響も受けます。デリバティブ取引を行う場合は、これらの影響により保証金を超過する損失が発生する可能性があります。資産の価値の減少を含むリスクはお客様に帰属します。したがって、元金および利回りのいずれも保証されているものではありません。運用戦略や商品によって投資対象資産の種類や投資制限、取引市場、投資対象国等が異なることから、リスクの内容や性質が異なります。また、ご投資に伴う運用報酬や保有期間中に間接的にご負担いただく費用、その他費用等及びその合計額も異なりますので、その金額をあらかじめ表示することができません。上記の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。