世界が新型コロナウイルスのパンデミックから立ち直るのに伴い、株式市場は2021年4-6月期に上昇し、幅広いセクターで企業利益が回復した。リスクが複雑に絡み合う中で企業活動の再開が広がりを見せている今、正常化しつつある世界経済の中で好調なパフォーマンスが期待できる銘柄を見つけ出すには、クオリティを重視すべきだとアライアンス・バーンスタイン(以下、「AB」)は考えている。

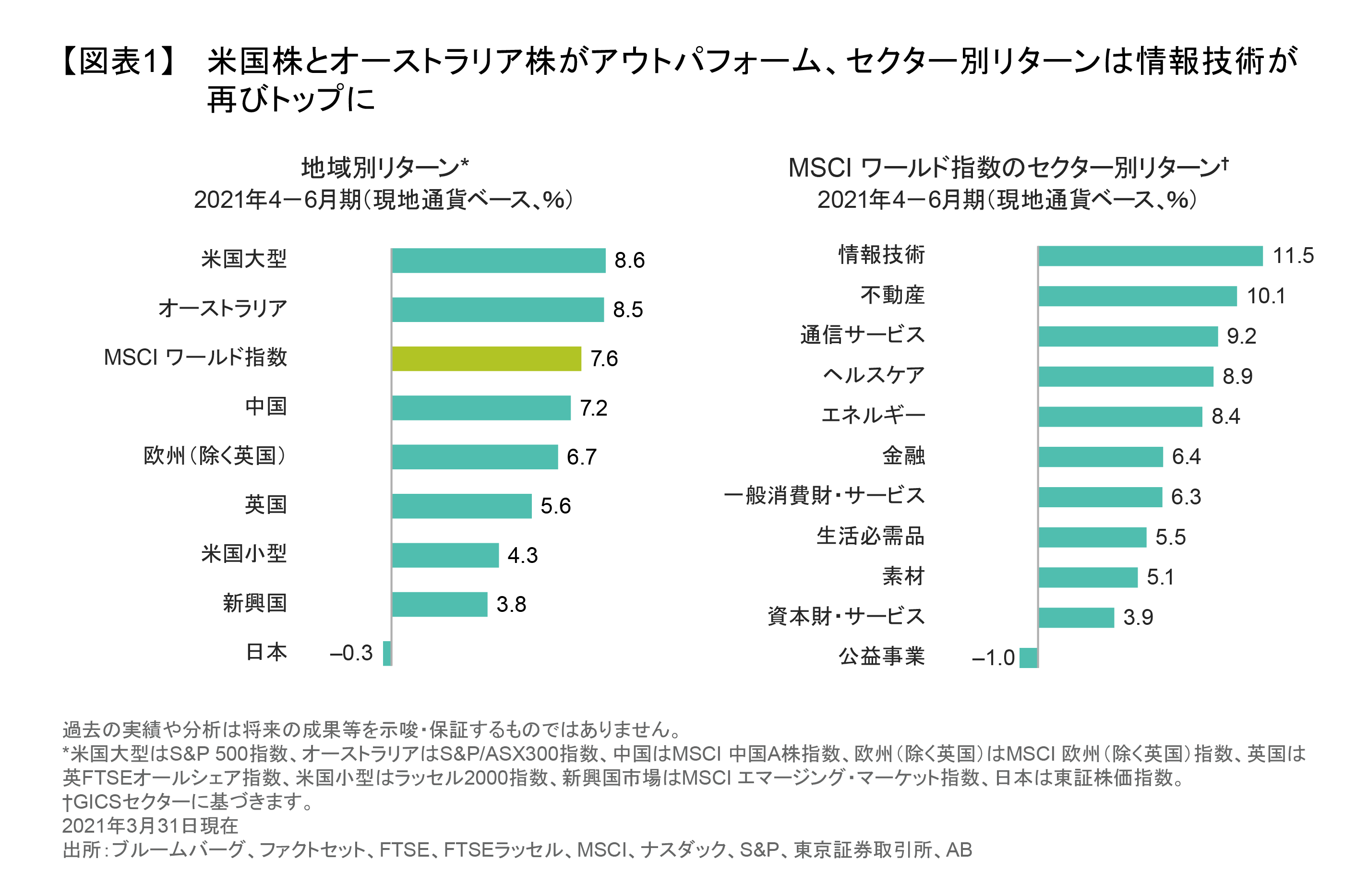

2021年4-6月期は世界の株式が引き続き上昇した。MSCIワールド指数は6月までの3カ月間に現地通貨ベースで7.6%上昇し、年初来の上昇率は14.2%に達した。米国株とオーストラリア株が上昇をけん引した一方で、新興国市場と日本はアンダーパフォームした(図表1、左図)。セクター別では、2021年1-3月期に比較的低調だった情報技術が最も好調なパフォーマンスを示した(図表1、右図)。不動産株は、パンデミック後に最悪の事態を免れる可能性を示す兆しが高まったことから、2020年のアンダーパフォーマンスから力強く回復した。

経済活動の再開が進む中で、世界経済は断続的に前進している。一部の国ではコロナワクチン接種が順調に進み、感染が急速に収まっている一方で、新たな変異ウイルスの出現で状況が悪化している国もある。同様に、株式市場でもスタイル別のけん引役は定まらない。バリュー株は2021年最も高いパフォーマンスをあげている戦略だが、4-6月期にはアンダーパフォームした(図表2)。実際、シクリカルな変化を通じて最も安定したパフォーマンスを示す傾向のある高クオリティ銘柄は、4-6月期ばかりでなく、グロース株が活躍した2020年からバリュー株が再び人気を集めた局面に移行するプロセスにおいても、良好なパフォーマンスを示した。

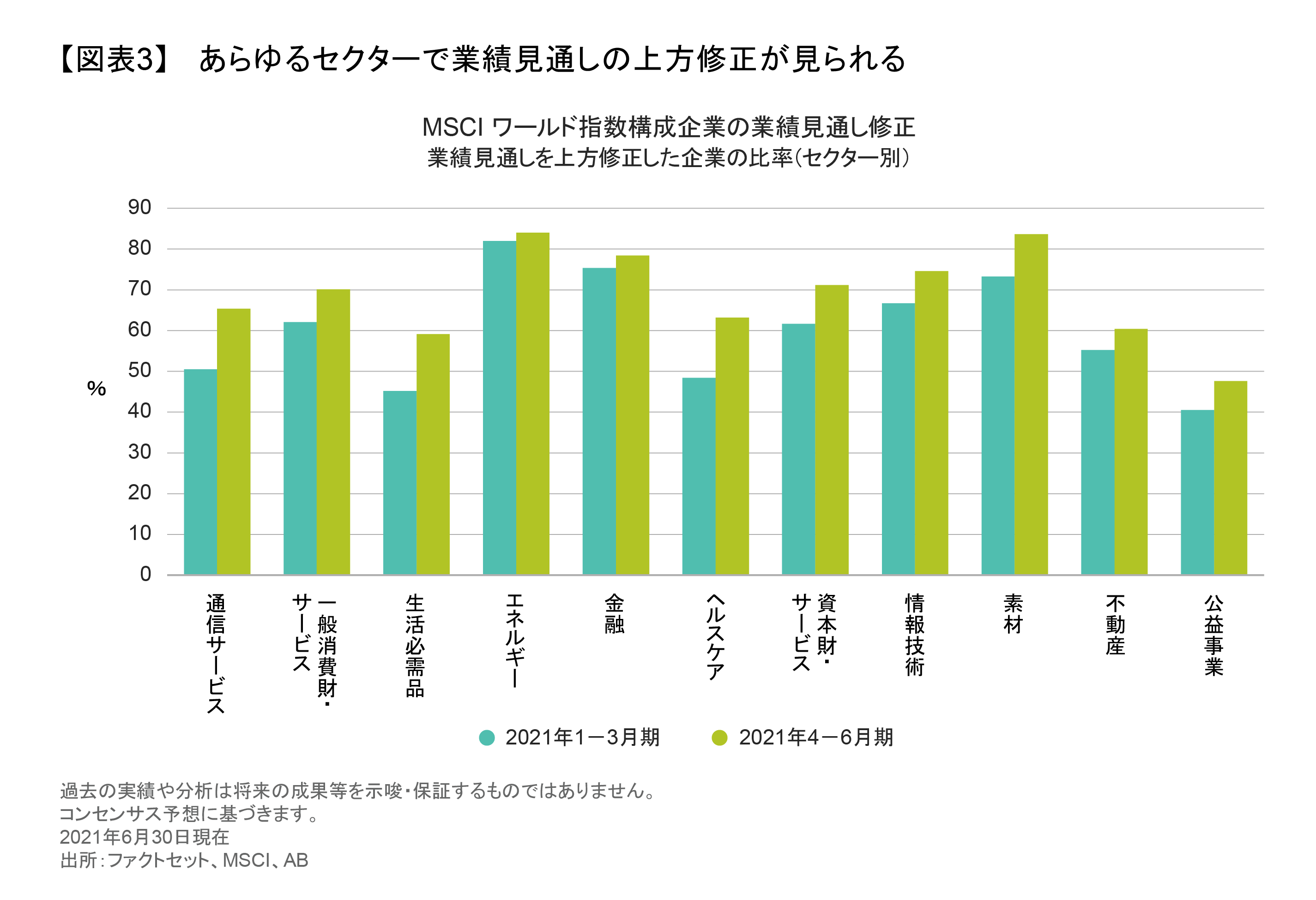

経済活動が再開され、抑え込まれていた消費支出が顕在化するで、ビジネス再開ブームが市場の上昇に拍車を掛けた。それは企業利益にも反映され、世界的に見ても、すべてのセクターで業績見通しが上方修正された企業の割合が高まっている(図表3)。ABのリサーチによると、2021年1-3月期に下方修正された企業の多くが4-6月期には上方修正に転じており、幅広い分野で企業利益が拡大していることを物語っている。

企業業績の動向は株式投資の環境を変えている。2020年はMSCIワールド指数構成企業の2021年業績見通しが15%落ち込んだが、同指数は米ドルベースで14%上昇した。その結果、同指数の株価収益率(PER)は35%上昇した。今年は2021年の業績見通しが13%引き上げられたのに対し、同指数の上昇幅は12%で、PERはほとんど変化していない(図表4)。

これらの傾向は何を意味するのだろうか? 第一に、2020年の株価上昇は主に低金利を背景とした株価収益率の上昇が寄与したもので、企業利益の伸びによるものではなかった。第二に、市場が急落した場面では、短期的な経済混乱が長期的な成功に影響しない企業に投資家の関心が集まり、利益が実現するのがかなり遠い未来になりそうな多くのハイパーグロース企業が好まれた。現在では、株価上昇は現在及び近い将来の業績との関連性が高まっており、それはより正常な市場の動きに沿ったものである。

こうした正常への回帰は投資家に試練をもたらす。2021年はパンデミックを受けた急激な下げから市場が回復したが、2022年には企業利益の伸びがより正常な水準に逆戻りすると予想されている(図表5)。そのため、投資家は当初の回復ブームが一巡した場面で健全な長期的キャッシュフローを支える役割を果たす、持続可能なビジネスの成長ドライバーと競争優位性を持つ企業を選別する必要がある。

しかし、回復から正常化に向かう道のりには疑問が残る。コロナ危機の特異性が企業や業界に予想外かつ持続的な影響を与えた可能性があるため、景気サイクルを把握することは容易ではない。それに加え、インフレや金融政策の変化も明確な脅威となっている。その一方で、多くのセクターや業界の株価バリュエーションは依然として高い水準にある。

今回のサイクルは従来と異なるのか?

マクロ経済サイクルは通常、市場のトレンドを判断する重要な手がかりを投資家に提供する。例えば、ABのリサーチによると、米国では景気サイクルの主な先行指標となる購買担当者景気指数(PMI)が、株式リターンを左右する効果的な要因を把握する上で優れた指標となるケースが多い。過去30年にわたり、景気後退からの回復局面ではシクリカルなバリュー株が最も高いパフォーマンスを示し、堅調な経済成長が継続すればグロース株、景気の拡大期及び縮小期にはディフェンシブ株が優れたパフォーマンスを示してきた。クオリティの高い銘柄は株式市場の主役になることはほとんどないが、4つの局面すべてにおいて比較的底堅い動きを示す傾向がある。

新型コロナウイルスは少なくとも今のところ、こうしたトレンドの一部を覆しているかもしれない。実際、過去の動きとは対照的に、世界的に国内総生産(GDP)が大きく縮小したパンデミックの期間にグロース株が上昇した一方、ディフェンシブ株はアンダーパフォームした。PMIはそれ自体が、世界経済を支えるために講じられた中央銀行による大規模な措置で歪められている可能性がある。

インフレ懸念の高まりは、今後の見通しに新たなリスクをもたらしている。インフレの兆しは2021年4-6月期も積み上がり、5月の米国コア消費者物価指数は前月比で0.7%上昇した。前年同月比では3.8%上昇し、過去25年間で最も高い伸びを記録した。ABのエコノミストのリサーチによると(以前の記事『ミクロ分析が物語る「インフレは一時的な現象」』ご参照)、この上昇は一時的なものであり、歴史的に見ても、4%を超えるインフレ率が長期化しない限り、株式のリターンが脅かされることはなさそうだ(以前の記事『Stocks Can Surmount a Return of Inflation』(英語)ご参照)。

2021年6月中旬に米連邦準備制度理事会(FRB)が政策変更の可能性を示唆した際、株価が一時的に下落し、短期債利回りが上昇した。パウエルFRB議長が国債及びモーゲージ債の買い入れ縮小を検討していると発言したほか、数人のFRB理事が政策金利の引き上げ時期に関する予測を前倒しした。これらの動きを受け、6月はグロース株がアウトパフォームしたが、その理由はおそらく、インフレが制御不能になりかねないとの懸念が薄れ、長期金利が4-6月期初めよりも低下したためだと思われる。

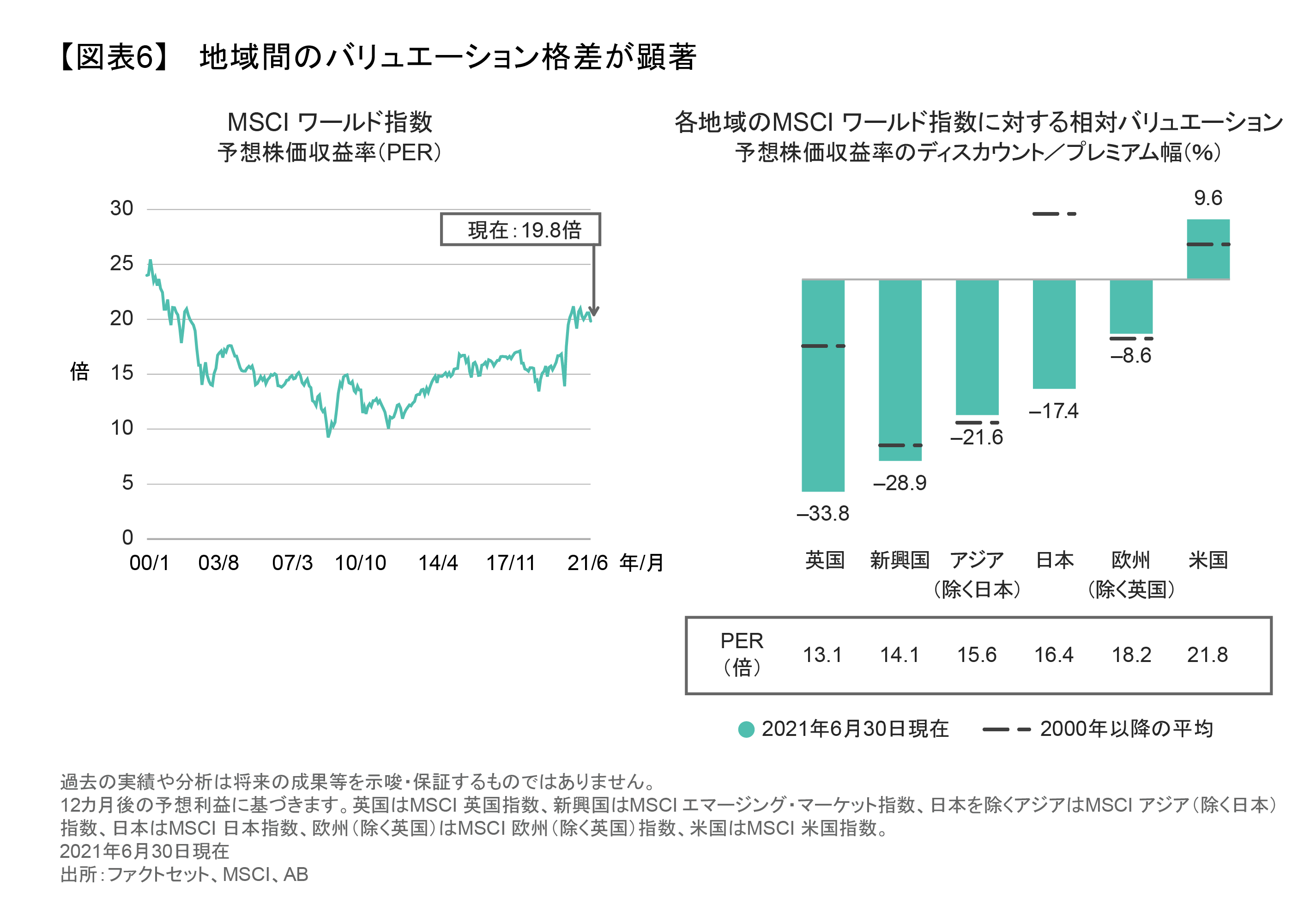

マクロ経済面の不透明感が株式市場のリスクを高めている一方で、高騰したバリュエーションが根強い懸念要因となっている。2021年6月末時点におけるMSCIワールド指数の株価収益率は19.8倍(図表6、左図)で、1996年以降のレンジ上限に近づいている。しかしながら、地域別のバリュエーションには依然として格差がある。欧州、アジア、新興国の株式はグローバル指数に比べ大幅に割安な水準にあり、多くの場合、ディスカウント幅は歴史的な平均値を大きく上回っている(図表6、右図)。ABでは、米国以外の株式をアンダーウェイトとしてきた投資家にとって、グローバルな資産配分を分散する好機が到来していると考えている。

次の回復局面ではクオリティが鍵

何に投資するにしても、今日ではクオリティに焦点を当てることが不可欠である。さまざまな地域で、バリュー株、グロース株、低ボラティリティー株を問わず、高クオリティ銘柄は、長期にわたり安定したリターンをもたらす可能性が高い。

しかし、クオリティを見極めるのは一筋縄ではいかず、その定義は投資スタイルや状況に応じて調整する必要がありそうだ。例えば、バリュー株では、低いレバレッジ、資本規律、株主資本利益率に基づく高い収益性が、クオリティの高さを示す優れた指標となる。ABのリサーチによると、過去の景気後退からの回復局面では、フリーキャッシュフロー利回りや株主資本利益率(ROE)が最も高いバリュー株が力強いリターンを創出してきた。グロース企業の場合は、総資産利益率(ROA)や投下資本利益率(ROIC)などの収益性指標が良い目安となる。しかし、クオリティを判断する材料は、特定の指標以外にも、企業の競争上の優位性、革新性、経営能力などがある。優れた企業は長期にわたり勝利を収めることができる。

こうした特性を持つ企業を見つけ出すことはどんな時にも重要だが、現在は今後の見通しに関する不透明感が広がっている上、長期にわたる強気相場が続いた後で市場が調整に向かう可能性があることを踏まえれば、その重要性はとりわけ際立っている。投資家は、ポートフォリオ・マネジャーが銘柄選択プロセスにおいて、ファンダメンタル分析に裏付けられた一貫したクオリティの定義を取り入れているかどうか確認する必要がある。

クオリティ銘柄で補完すれば、グロース株とバリュー株のローテーションのタイミングを計るよりも、さまざまなタイプの株式にエクスポージャーを分散させることで高い効果を得られる可能性があるとABでは考える。スタイルやセクターを問わず、クオリティの高い銘柄に焦点を当てれば、世界が正常化に向かうプロセスにおいて経済、政策、ビジネスに関する異例の困難に直面しても、投資家は最も持続性の高いリターン源泉を見つけ出すことができるだろう。

当資料は、アライアンス・バーンスタイン・エル・ピーのCONTEXTブログを日本語訳したものです。オリジナルの英語版はこちら。

本文中の見解はリサーチ、投資助言、売買推奨ではなく、必ずしもアライアンス・バーンスタイン(以下、「AB」)ポートフォリオ運用チームの見解とは限りません。本文中で言及した資産クラスに関する過去の実績や分析は将来の成果等を示唆・保証するものではありません。

当資料は、2021年7月6日現在の情報を基にアライアンス・バーンスタイン・エル・ピーが作成したものをアライアンス・バーンスタイン株式会社が翻訳した資料であり、いかなる場合も当資料に記載されている情報は、投資助言としてみなされません。当資料は信用できると判断した情報をもとに作成しておりますが、その正確性、完全性を保証するものではありません。当資料に掲載されている予測、見通し、見解のいずれも実現される保証はありません。また当資料の記載内容、データ等は作成時点のものであり、今後予告なしに変更することがあります。当資料で使用している指数等に係る著作権等の知的財産権、その他一切の権利は、当該指数等の開発元または公表元に帰属します。当資料中の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。アライアンス・バーンスタイン及びABはアライアンス・バーンスタイン・エル・ピーとその傘下の関連会社を含みます。アライアンス・バーンスタイン株式会社は、ABの日本拠点です。

当資料についてのご意見、コメント、お問い合せ等はjpmarcom@alliancebernstein.comまでお寄せください。

「株式」カテゴリーの最新記事

「株式」カテゴリーでよく読まれている記事

アライアンス・バーンスタインの運用サービス

アライアンス・バーンスタイン株式会社

金融商品取引業者 関東財務局長(金商)第303号

https://www.alliancebernstein.co.jp/

- 加入協会

-

一般社団法人投資信託協会

一般社団法人日本投資顧問業協会

日本証券業協会

一般社団法人第二種金融商品取引業協会

当資料についての重要情報

当資料は、投資判断のご参考となる情報提供を目的としており勧誘を目的としたものではありません。特定の投資信託の取得をご希望の場合には、販売会社において投資信託説明書(交付目論見書)をお渡ししますので、必ず詳細をご確認のうえ、投資に関する最終決定はご自身で判断なさるようお願いします。以下の内容は、投資信託をお申込みされる際に、投資家の皆様に、ご確認いただきたい事項としてお知らせするものです。

投資信託のリスクについて

アライアンス・バーンスタイン株式会社の設定・運用する投資信託は、株式・債券等の値動きのある金融商品等に投資します(外貨建資産には為替変動リスクもあります。)ので、基準価額は変動し、投資元本を割り込むことがあります。したがって、元金が保証されているものではありません。投資信託の運用による損益は、全て投資者の皆様に帰属します。投資信託は預貯金と異なります。リスクの要因については、各投資信託が投資する金融商品等により異なりますので、お申込みにあたっては、各投資信託の投資信託説明書(交付目論見書)、契約締結前交付書面等をご覧ください。

お客様にご負担いただく費用

投資信託のご購入時や運用期間中には以下の費用がかかります

- 申込時に直接ご負担いただく費用…申込手数料 上限3.3%(税抜3.0%)です。

- 換金時に直接ご負担いただく費用…信託財産留保金 上限0.5%です。

- 保有期間に間接的にご負担いただく費用…信託報酬 上限2.068%(税抜1.880%)です。

その他費用:上記以外に保有期間に応じてご負担いただく費用があります。投資信託説明書(交付目論見書)、契約締結前交付書面等でご確認ください。

上記に記載しているリスクや費用項目につきましては、一般的な投資信託を想定しております。費用の料率につきましては、アライアンス・バーンスタイン株式会社が運用する全ての投資信託のうち、徴収するそれぞれの費用における最高の料率を記載しております。

ご注意

アライアンス・バーンスタイン株式会社の運用戦略や商品は、値動きのある金融商品等を投資対象として運用を行いますので、運用ポートフォリオの運用実績は、組入れられた金融商品等の値動きの変化による影響を受けます。また、金融商品取引業者等と取引を行うため、その業務または財産の状況の変化による影響も受けます。デリバティブ取引を行う場合は、これらの影響により保証金を超過する損失が発生する可能性があります。資産の価値の減少を含むリスクはお客様に帰属します。したがって、元金および利回りのいずれも保証されているものではありません。運用戦略や商品によって投資対象資産の種類や投資制限、取引市場、投資対象国等が異なることから、リスクの内容や性質が異なります。また、ご投資に伴う運用報酬や保有期間中に間接的にご負担いただく費用、その他費用等及びその合計額も異なりますので、その金額をあらかじめ表示することができません。上記の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。