低金利や大規模な景気刺激策に伴う債務の増大は、長期にわたり副作用を生みかねないとの懸念を高めている。だが、資本コストが今のように低い局面では、それはイノベーション向けの資金調達を促し、特にテクノロジー分野において多くの投資機会を生み出すことになる。

多くの投資家は、ゼロ%に近い金利水準や積極的な景気刺激策が世界経済にどんな副作用を招きうるかについて懸念している。その中にはもっともな懸念もある。だが実際のところ、現在の環境がもたらした資本コストの低下は希望の光である。第一に、それは革新的な企業や活気あふれたスタートアップ企業に潤沢な低コスト資金を提供することにつながる。さらに、成長機会を拡大するために研究・開発(R&D)分野に積極的に投資している企業にも恩恵をもたらす可能性がある。

現在の低金利は、特にイノベーションが重要なテクノロジー・セクターにおいて、R&Dやベンチャーキャピタル(VC)など、将来の成長につながる取り組みを後押ししている。テクノロジー分野以外でも、小売り、ヘルスケア、そして工業や素材などのセクターですら、イノベーションの恩恵を受けている。テクノロジー分野のイノベーションが引き続き参入障壁を引き下げている中、企業は成長に弾みをつけるばかりでなく、競争力を守ることにつながる、将来を見据えた取り組みへの投資を増やしている 。

活発なベンチャーキャピタルとR&D

2020年は、イノベーションを重視する株式投資家が報われた年であった。コロナ危機以前からすでに成功の道を歩んでいたイノベーションが、パンデミックによって加速した例が数多くある(デジタルマイグレーションやフィンテックなど)。しかし、パンデミックは長期的な潜在力を秘めた革新的なスタートアップ企業にスポットライトを当てる役割も果たした。

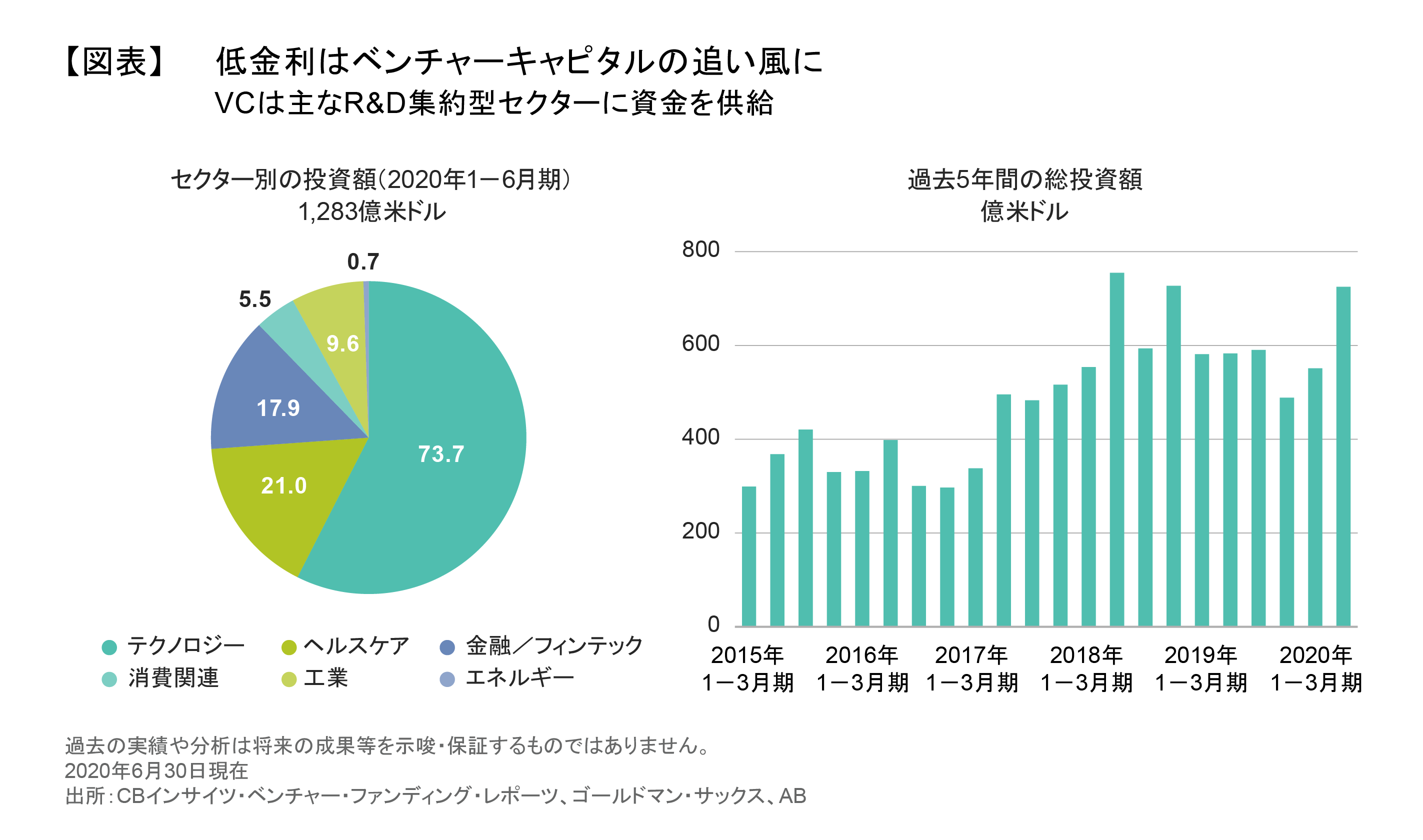

資本コストが歴史的な低水準にあることから、VCはかつてないほど積極的に有望な企業への投資に意欲を燃やしている。テクノロジー、ヘルスケア、他のR&D集約型セクターでは、VCが提供する資金は過去最高水準に近づいている(図表)。それは、上場企業に投資する投資家にとって、将来の勝ち組となりうる企業に投資する大きなかつ有望な機会をもたらしている。

低金利環境はR&Dへの投資も支えている。それはビジネスを持続させようとするテクノロジー分野のリーダー企業にとって、必要不可欠なものである。賢明な投資は、そうした企業の未来を明るくすると同時に、投資機会を生み出し、特に投資家にとって目に見える長期的な価値をもたらす一助となる。

実際のところ、アライアンス・バーンスタイン(以下、「AB」)の調査によると、R&Dに投資している企業は、金融エンジニアリングに依存している企業よりも、市場からはるかに高く評価されている。調査は、テクノロジー、ヘルスケア、資本財、自動車、素材、一般消費財・サービスのセクターのグローバル企業1,500社を対象に実施した。その結果、売上高に対するR&D費用の比率で算出したR&D集約度は、将来の株価パフォーマンスにとって大きなプラス要因となることが判明した。これは、テクノロジー分野の見通しにとってとりわけ明るい材料となる。なぜなら、テクノロジー分野における多くのリーダー企業は、消費者のニーズや刻々と変化する市場の動きを先取りするため、当然のごとくR&D投資を進めているからである。

合併と買収もイノベーションを促進

低コストの資本を調達できることは、合併・買収(M&A)に拍車をかける要因にもなっている。市場から高く評価されている企業は製品ポートフォリオを強化するため、株式交換などによる買収を利用している。投資家は売上高や利益の短期的な押し上げを目指したM&Aよりも、長期的な戦略的価値を念頭に置いた変革的な案件に焦点を当てており、また、そうすべきでもある。

技術革新を目指す企業は今、特にM&Aに力を入れている。例えば、半導体メーカーのエヌビディアが足元でソフトバンク傘下の英半導体設計会社アームを買収したほか、プロセッサ分野では半導体大手アドバンスト・マイクロ・デバイス(AMD)が同業のザイリンクスを買収した。ニッチな半導体を手掛ける有力企業であるマーベルとインフィも合併した。いずれもデータセンターのエコシステムを構成する重要な企業であり、これらの動きは、新たなデータセンターの枠組みにおけるエンドツーエンドのポジショニングを強化することになりそうだ。

一部には、こうした積極的なM&Aを批判する声もある。これらの案件は、株価収益率の高い企業が市場に好まれるように業績を押し上げるため、単に株価収益率がさらに高い企業を買収しているように見えるかもしれない。しかし、どの案件が戦略的に健全かを判断する際には、投資家は先見性のあるリーダーを持った企業に焦点を当てなくてはならない。そのような企業は、低金利と高い株価収益率を利用して、自社製品の強化や競争力の向上を目指した買収を追求している。投資家は足元のいくつかの買収案件を支持しているようで、買い手企業の株価を押し上げている。イノベーション戦略は成果を上げているのだ。

アクティブ運用による銘柄選択でバブルを回避

低コストの資金に後押しされてあまりに多くの投資機会を追求することになれば、市場にバブルが生じないだろうか? その可能性はある。しかし、これは2000年前後のITバブルの再現なのだろうか? 一部の投資家にとっては必ずしもそうではない。2000年には、色あせたロゴを持つ多くのインターネット・スター企業が崩壊し、燃え尽きた。しかし、その時代は、グーグルやアマゾンのような永続的なアイコン企業も生み出した。当時、世間を賑わすファンファーレではなくファンダメンタルズに焦点を当てたアクティブ運用の投資家は、そうした企業や、いずれ勝者となる他の企業をしっかり識別していた。それは今も変わりなく、低コストの資本は強い企業をより強くし、より長く存続させることができるとABでは考えている。ファンダメンタルズが健全である限り、株価水準が割高な一部のテクノロジー銘柄でさえも、まだ成長の余地がある(以前の記事『ハイテク株は割高だという通説は正しいか?』ご参照)。

過剰投資は、低金利環境におけるもう1つのリスクである。低コストの資本に自由にアクセスできれば、一部の企業は、まったく間違った理由で見当違いのイニシアティブに多額の支出をしてしまう可能性がある。低コストの資本は、不健全な競争に拍車をかけ、賢明でない投資をさらに拡大させる可能性がある。そのため、アクティブ運用の投資家は、将来のリーダーとなりうるイノベーターを慎重に選別しなければならない。

市場の悲観論者は、低金利と積極的な財政政策が、グローバルのシステム全体で過度に多くの投資機会を追求する過剰な資金を生み出したと考えている。しかし、将来の成長の価値は、ほとんどの場合、低金利環境の方が高い。今はこうした環境が、次世代のイノベーターや、それらをいち早く見極めることのできる投資家にとって、より肥沃な土壌を生み出している。

当資料は、アライアンス・バーンスタイン・エル・ピーのCONTEXTブログを日本語訳したものです。オリジナルの英語版はこちら。

本文中の見解はリサーチ、投資助言、売買推奨ではなく、必ずしもアライアンス・バーンスタイン(以下、「AB」)ポートフォリオ運用チームの見解とは限りません。本文中で言及した資産クラスに関する過去の実績や分析は将来の成果等を示唆・保証するものではありません。

当資料は、2020年12月8日現在の情報を基にアライアンス・バーンスタイン・エル・ピーが作成したものをアライアンス・バーンスタイン株式会社が翻訳した資料であり、いかなる場合も当資料に記載されている情報は、投資助言としてみなされません。当資料は信用できると判断した情報をもとに作成しておりますが、その正確性、完全性を保証するものではありません。当資料に掲載されている予測、見通し、見解のいずれも実現される保証はありません。また当資料の記載内容、データ等は作成時点のものであり、今後予告なしに変更することがあります。当資料で使用している指数等に係る著作権等の知的財産権、その他一切の権利は、当該指数等の開発元または公表元に帰属します。当資料中の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。アライアンス・バーンスタイン及びABはアライアンス・バーンスタイン・エル・ピーとその傘下の関連会社を含みます。アライアンス・バーンスタイン株式会社は、ABの日本拠点です。

当資料についてのご意見、コメント、お問い合せ等はjpmarcom@alliancebernstein.comまでお寄せください。

「株式」カテゴリーの最新記事

「株式」カテゴリーでよく読まれている記事

アライアンス・バーンスタインの運用サービス

アライアンス・バーンスタイン株式会社

金融商品取引業者 関東財務局長(金商)第303号

https://www.alliancebernstein.co.jp/

- 加入協会

-

一般社団法人投資信託協会

一般社団法人日本投資顧問業協会

日本証券業協会

一般社団法人第二種金融商品取引業協会

当資料についての重要情報

当資料は、投資判断のご参考となる情報提供を目的としており勧誘を目的としたものではありません。特定の投資信託の取得をご希望の場合には、販売会社において投資信託説明書(交付目論見書)をお渡ししますので、必ず詳細をご確認のうえ、投資に関する最終決定はご自身で判断なさるようお願いします。以下の内容は、投資信託をお申込みされる際に、投資家の皆様に、ご確認いただきたい事項としてお知らせするものです。

投資信託のリスクについて

アライアンス・バーンスタイン株式会社の設定・運用する投資信託は、株式・債券等の値動きのある金融商品等に投資します(外貨建資産には為替変動リスクもあります。)ので、基準価額は変動し、投資元本を割り込むことがあります。したがって、元金が保証されているものではありません。投資信託の運用による損益は、全て投資者の皆様に帰属します。投資信託は預貯金と異なります。リスクの要因については、各投資信託が投資する金融商品等により異なりますので、お申込みにあたっては、各投資信託の投資信託説明書(交付目論見書)、契約締結前交付書面等をご覧ください。

お客様にご負担いただく費用

投資信託のご購入時や運用期間中には以下の費用がかかります

- 申込時に直接ご負担いただく費用…申込手数料 上限3.3%(税抜3.0%)です。

- 換金時に直接ご負担いただく費用…信託財産留保金 上限0.5%です。

- 保有期間に間接的にご負担いただく費用…信託報酬 上限2.068%(税抜1.880%)です。

その他費用:上記以外に保有期間に応じてご負担いただく費用があります。投資信託説明書(交付目論見書)、契約締結前交付書面等でご確認ください。

上記に記載しているリスクや費用項目につきましては、一般的な投資信託を想定しております。費用の料率につきましては、アライアンス・バーンスタイン株式会社が運用する全ての投資信託のうち、徴収するそれぞれの費用における最高の料率を記載しております。

ご注意

アライアンス・バーンスタイン株式会社の運用戦略や商品は、値動きのある金融商品等を投資対象として運用を行いますので、運用ポートフォリオの運用実績は、組入れられた金融商品等の値動きの変化による影響を受けます。また、金融商品取引業者等と取引を行うため、その業務または財産の状況の変化による影響も受けます。デリバティブ取引を行う場合は、これらの影響により保証金を超過する損失が発生する可能性があります。資産の価値の減少を含むリスクはお客様に帰属します。したがって、元金および利回りのいずれも保証されているものではありません。運用戦略や商品によって投資対象資産の種類や投資制限、取引市場、投資対象国等が異なることから、リスクの内容や性質が異なります。また、ご投資に伴う運用報酬や保有期間中に間接的にご負担いただく費用、その他費用等及びその合計額も異なりますので、その金額をあらかじめ表示することができません。上記の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。