従来、ハイテク株はディフェンシブな投資対象とは考えられていなかった。しかし、新型コロナウイルスがもたらした危機により、私たちの生活におけるテクノロジーの基本的な役割が増大する中、投資家は、グローバルなネットワークを供給する「デジタル公益企業」に、リスク低減と成長余地の源泉を求めることができる。

世界のハイテク株は、年初来、厳しい環境にも関わらず堅調に推移している。MSCIワールド・テクノロジー指数は6月5日まで10.3%上昇したが、MSCI オール・カントリー・ワールド指数(ACWI)は3.9%下落した。テクノロジー・セクターに懐疑的な人々は、当セクターのパフォーマンスの大部分がフェイスブックやネットフリックスのような巨大企業によりもたらされていると考えるかもしれない。しかし、業界のトレンドや投資機会は、有名なFAANG銘柄*だけにとどまらないとアライアンス・バーンスタイン(以下、「AB」)は考える。

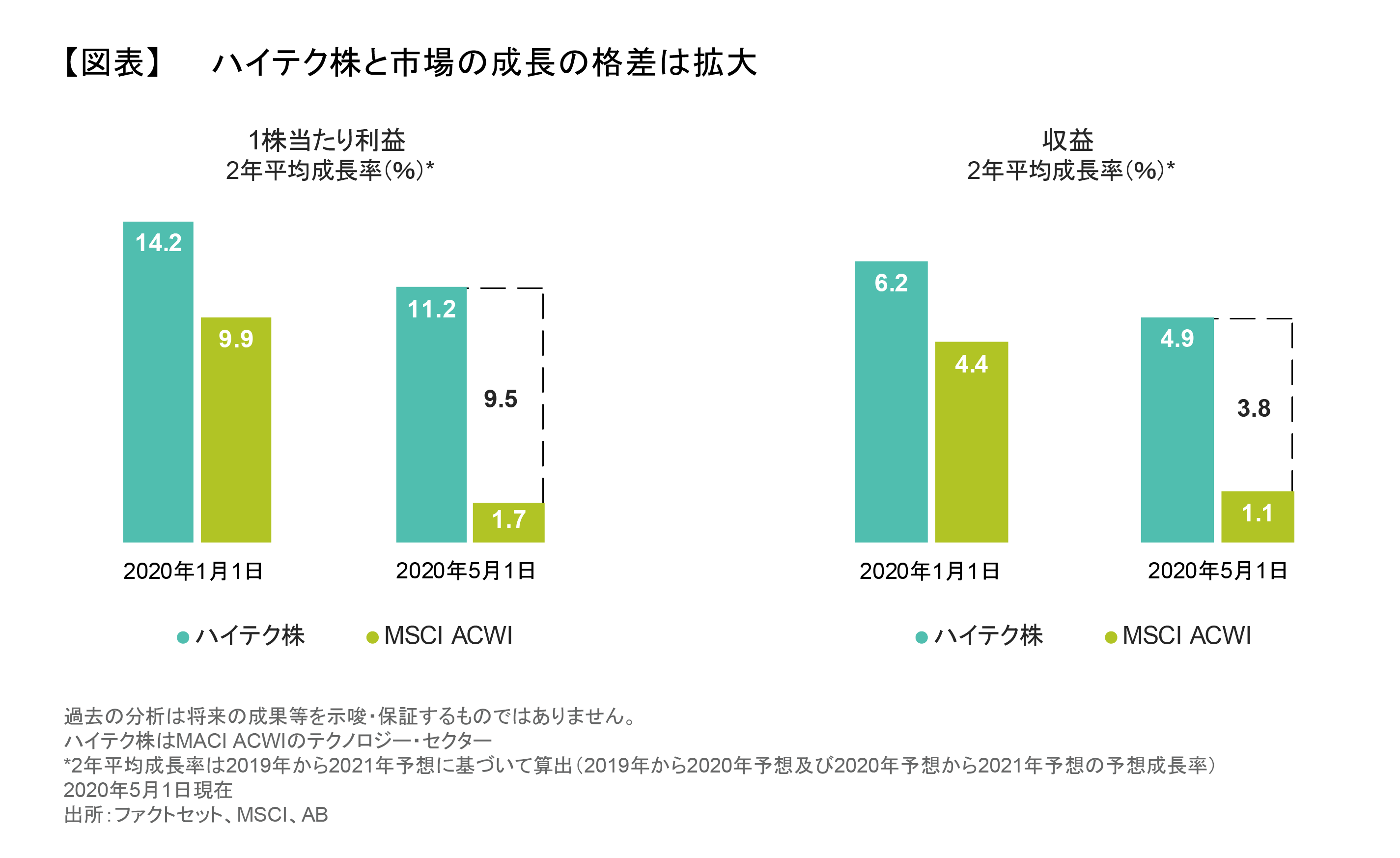

成長の格差が拡大:

テクノロジー・セクターの成長が市場を上回る

テクノロジー・セクター全体で利益は底堅く推移している。世界のハイテク株は、コロナ危機が発生する前の 1-3月期に、市場全体をはるかに上回る利益と収益の伸びを記録していたが、パンデミックが発生して以降、その差は拡大している。

コンセンサス予想によると、2020年の世界のハイテク企業は、ヘルスケアや生活必需品などのディフェンシブ・セクターと同様に2%の収益成長を実現すると予想されている。2020年のハイテク企業の利益は3.9%増加すると予想されているが、ほとんどのセクターでは2桁台の減少となる見込みだ。パンデミックによる劇的な打撃をいくらか平準化

したとしても、2019年から2021年までの年平均成長率を見ると、テクノロジー・セクターの利益と収益の成長率は、市場のペースをそれぞれ9.5%と3.8%上回ると予想されている(図表)。

公益インフラとしてのテクノロジー:

なくては生きていけない

このような厳しい環境の中で、テクノロジー・セクターを支えてきたものは何だろうか? その多くは、消費者や企業にとってなくてはならない公益インフラとしてのテクノロジーの新しい役割にある。多くの人は朝一番にスマートフォンの電源を入れ、寝る直前に電源を切る。ブロードバンド、モバイル、インターネット配信、ストリーミングビデオは今や必須のサービスとなっている。パンデミックの影響で、インターネット・ショッピング、オンライン学習、テレワークへのニーズが高まったため、これらの必要性はさらに増している。

企業にとって、テクノロジーはこれまで以上に不可欠なものとなっている。頑健なデジタル・インフラがなければ、企業は在宅勤務体制で効率的に業務を行うことができず、学生はオンライン授業を受けることができない。政府や医療機関は、一刻を争う情報を人々に大量伝達するために、テクノロジー・プラットフォームに依存している。従業員や顧客は、機密性の高いサイバー・セキュリティを期待している。請求書発行や決済システムは、リモート・ビジネスの世界で途切れなく機能しなければならない。

信頼性が持続的な成長を支える

今日、人々は、テクノロジーに、水や電力の供給と同様の信頼性を期待している。安定的なサービス提供への期待は、厳しい市場環境下でも株式リターンを支えるために必要な安定的な収益に対する期待へとつながっている。このようなダイナミズムは、公益株が一貫して投資家に提供してきたものと同じである。

同時に、テクノロジーの用途の多くは新しいもので、投資家は持続的な成長トレンドからも利益を得ることができる。しかし、全てのハイテク企業が同じというわけではない。したがって、当セクターの長期的な潜在リターンを捉えるためには、投資家は、次のような分野で、テクノロジー革命を可能としたり、デジタル・トランスフォーメーションを促進したりしている企業を発掘する必要がある。

+クラウド・インフラ:企業におけるテレワークが進み、遠隔教育から遠隔医療までサービスの需要が増大する中、クラウド・コンピューティングはより一層重要なインフラとなっている。クラウドが円滑に機能するようにインフラを維持したり、革新的なクラウドベースのアプリケーションを提供したりする企業は、進化している環境に順応している。例えば、企業のデジタルを活用した顧客とのエンゲージメントの改善を支援するクラウドベースのコミュニケーション・プラットフォーム・ソフトウェア・プロバイダーであるトゥイリオや、間もなく実用される5Gネットワークの構築に不可欠な要素を提供し、データセンターの接続性と速度を向上させる光システム・プロバイダーであるシエナなどが挙げられる。

+自動化技術:グローバルでサプライチェーンの再設計が進み、企業が生産能力の先進国市場への「自国回帰」を検討する中、自動化技術が不可欠となるだろう。企業は、効率的で信頼性の高い生産能力を支え、コスト構造をより柔軟にするために、より多くの自動化を必要としている。5Gネットワークの拡大に伴い、モノのインターネットは自動化の鍵になると考えられる。無人化された工場や倉庫に加えて、キーエンス、テラダイン、IPGフォトニクスのような応用技術を持つ企業の後押しにより、人間とロボットのコラボレーションがより進むだろう。

+決済システム:人との接触機会が減少した世界では、現金の役割はもはや薄れている。例えば、ペイパルやアディアンのような企業は、電子商取引が急増し、実店舗でも非接触型の決済システムの使用が増加する中、中心的な存在となるだろう。

もちろん、これらの分野における技術的な変革は、コロナ危機のかなり前から進行していた。しかし、新型コロナウイルスは、テクノロジー関連の多くの製品やサービスに対する需要の高まりを促す変化を加速させた。これらの変化を推進している革新的な企業(ベンチマークには含まれていないことが多い)は、厳しいマクロ経済状況であっても、価格決定力を享受できるとABでは考える。

イノベーション・リーダーは安定と成長を提供する

このようなテクノロジーのリーダー企業は必ずしも割安ではない。世界のハイテク株の株価収益率は21.9倍で、MSCI ACWIの17.3倍に比べて26%のプレミアムとなっている。しかし、特に今日のような低成長環境下、回復への道筋がかなり不透明な中で、持続的な成長を促す革新的な技術を提供している厳選された企業には、より多くの資金を投じる価値があるとABでは考えている。

テクノロジーへの投資には、専門的なスキルが必要だ。技術革新によって参入障壁が低くなり、新技術が既存のものに取って代わる破壊的イノベーションのペースが加速する中、勝者を見極めるためには、投資家は変革のトレンドを深く理解する必要がある。足元のパフォーマンスを理由にテクノロジーの流行に飛びつく投資家は、短期的な陶酔に浸っている企業なのか、それとも堅固なビジネスモデルを持つ先駆者なのかを見分ける専門知識を持っていないかもしれない。

コロナ危機が収束した後の世界に向けてハイテク株を発掘するには、将来のサービスに対する需要を促進する先進的なビジネス・ダイナミクスに戦略的に焦点を当てる必要がある。投資家は、適切なアプローチをとることで、ディフェンシブな公益企業に似たハイテク企業を見つけることができ、このような企業は、市場下落時のリターンを支えるとともに、今後のより良い時代に向けて成長をけん引するイノベーションにも深く関係している。

当資料は、アライアンス・バーンスタイン・エル・ピーのCONTEXTブログを日本語訳したものです。

オリジナルの英語版はこちら

本文中の見解はリサーチ、投資助言、売買推奨ではなく、必ずしもABポートフォリオ運用チームの見解とは限りません。本文中で言及した資産クラスの過去のパフォーマンスは将来の運用成果等を示唆・保証するものではありません。

当資料は、2020年6月10日現在の情報を基にアライアンス・バーンスタイン・エル・ピーが作成したものをアライアンス・バーンスタイン株式会社が翻訳した資料であり、いかなる場合も当資料に記載されている情報は、投資助言としてみなされません。当資料は信用できると判断した情報をもとに作成しておりますが、その正確性、完全性を保証するものではありません。また当資料の記載内容、データ等は作成時点のものであり、今後予告なしに変更することがあります。当資料で使用している指数等に係る著作権等の知的財産権、その他一切の権利は、当該指数等の開発元または公表元に帰属します。当資料中の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。アライアンス・バーンスタイン及びABはアライアンス・バーンスタイン・エル・ピーとその傘下の関連会社を含みます。アライアンス・バーンスタイン株式会社は、ABの日本拠点です。

当資料についてのご意見、コメント、お問い合せ等はjpmarcom@alliancebernstein.comまでお寄せください。

「株式」カテゴリーの最新記事

「株式」カテゴリーでよく読まれている記事

アライアンス・バーンスタインの運用サービス

アライアンス・バーンスタイン株式会社

金融商品取引業者 関東財務局長(金商)第303号

https://www.alliancebernstein.co.jp/

- 加入協会

-

一般社団法人投資信託協会

一般社団法人日本投資顧問業協会

日本証券業協会

一般社団法人第二種金融商品取引業協会

当資料についての重要情報

当資料は、投資判断のご参考となる情報提供を目的としており勧誘を目的としたものではありません。特定の投資信託の取得をご希望の場合には、販売会社において投資信託説明書(交付目論見書)をお渡ししますので、必ず詳細をご確認のうえ、投資に関する最終決定はご自身で判断なさるようお願いします。以下の内容は、投資信託をお申込みされる際に、投資家の皆様に、ご確認いただきたい事項としてお知らせするものです。

投資信託のリスクについて

アライアンス・バーンスタイン株式会社の設定・運用する投資信託は、株式・債券等の値動きのある金融商品等に投資します(外貨建資産には為替変動リスクもあります。)ので、基準価額は変動し、投資元本を割り込むことがあります。したがって、元金が保証されているものではありません。投資信託の運用による損益は、全て投資者の皆様に帰属します。投資信託は預貯金と異なります。リスクの要因については、各投資信託が投資する金融商品等により異なりますので、お申込みにあたっては、各投資信託の投資信託説明書(交付目論見書)、契約締結前交付書面等をご覧ください。

お客様にご負担いただく費用

投資信託のご購入時や運用期間中には以下の費用がかかります

- 申込時に直接ご負担いただく費用…申込手数料 上限3.3%(税抜3.0%)です。

- 換金時に直接ご負担いただく費用…信託財産留保金 上限0.5%です。

- 保有期間に間接的にご負担いただく費用…信託報酬 上限2.068%(税抜1.880%)です。

その他費用:上記以外に保有期間に応じてご負担いただく費用があります。投資信託説明書(交付目論見書)、契約締結前交付書面等でご確認ください。

上記に記載しているリスクや費用項目につきましては、一般的な投資信託を想定しております。費用の料率につきましては、アライアンス・バーンスタイン株式会社が運用する全ての投資信託のうち、徴収するそれぞれの費用における最高の料率を記載しております。

ご注意

アライアンス・バーンスタイン株式会社の運用戦略や商品は、値動きのある金融商品等を投資対象として運用を行いますので、運用ポートフォリオの運用実績は、組入れられた金融商品等の値動きの変化による影響を受けます。また、金融商品取引業者等と取引を行うため、その業務または財産の状況の変化による影響も受けます。デリバティブ取引を行う場合は、これらの影響により保証金を超過する損失が発生する可能性があります。資産の価値の減少を含むリスクはお客様に帰属します。したがって、元金および利回りのいずれも保証されているものではありません。運用戦略や商品によって投資対象資産の種類や投資制限、取引市場、投資対象国等が異なることから、リスクの内容や性質が異なります。また、ご投資に伴う運用報酬や保有期間中に間接的にご負担いただく費用、その他費用等及びその合計額も異なりますので、その金額をあらかじめ表示することができません。上記の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。