責任投資の世界では、環境・社会・ガバナンス(ESG)問題に関する格付の高さを重視する傾向が強まっている。しかし、ESG格付が低くても改善への明確なコミットメントを示している企業に投資する方が、投資家にとっては大きな成果を得られるかもしれない。

ESGの成績が良くない企業を探すのは、目的に逆行するように見えるかもしれない。だが、ESGのパフォーマンスを著しく改善しつつある企業に注目することが、投資家にとっても社会にとっても実際に好ましい結果が生まれる可能性がある。

投資家は、運用委託先のアクティブ運用マネジャーによる積極的なエンゲージメント活動や議決権行使など、さまざまな手段を通じて企業にESG問題の改善を促す重要な役割を果たしている。ESG慣行を変えることに成功している企業をアライアンス・バーンスタイン(以下、「AB」)では「ESG改善企業」と呼んでいるが、そうした企業は業績や事業運営も順調に改善している場合が多く、それはより高い投資リターンの要因になり得る。

ESG格付の有用性

ESG格付は責任投資を支える屋台骨となっている。それを見れば、環境保護から性差別解消に至るまで、幅広い問題に関する企業のパフォーマンスが一目で分かる。しかし、格付はミスリーディングにもなり得る。なぜなら、今まさに変わりつつある企業を発掘する上では役立たないからである。また、ABのリサーチによれば、ESG格付そのものと超過リターンの間に相関性はほとんど見られなかった。

ESG格付プロバイダー大手のMSCI は、ESG格付の改善と投資リターンの間に相関性があると説明している(MSCI のレポート『CAN ESG ADD ALPHA?』(英語)ご参照)。ABのリサーチでもその相関性は確認されており、ESG格付が最も低い企業や無格付企業がとりわけ注目に値することが示されている。

汚名返上効果

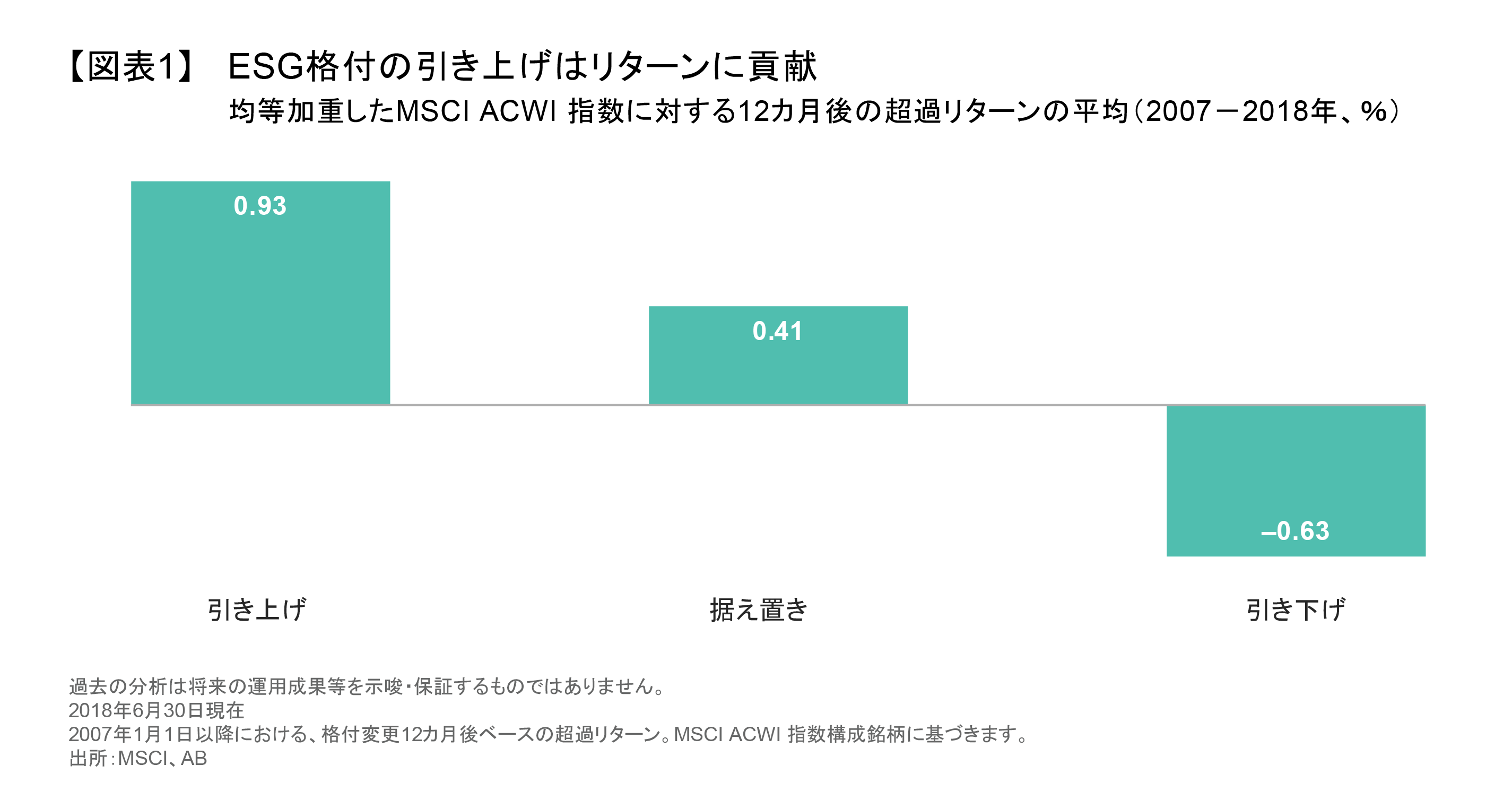

より正確に言えば、格付が引き上げられた場合に最も大きなパフォーマンス効果が得られるのはESG格付が最低水準にある企業であるということだ。ABは過去10年以上にわたりESG格付が引き上げられた企業の相対的なリターンを分析した。その結果、格上げされた企業の株価はその後12カ月間に、均等加重したMSCI ACWI指数を0.93%アウトパフォームしていることがわかった。一方、格下げされた企業の株価はアンダーパフォームしている(図表1)。

米国では、格付の低い企業が格上げされた場合に最も高いパフォーマンスが得られた(図表2)。ABではそれを「汚名返上効果」と呼んでいる。ESG格付が最も低いCCC格の銘柄が2段階格上げされた場合、その後12カ月間の株価のパフォーマンスはS&P 500指数を5%以上も上回った。ESG格付がそれよりも高いBBB格の場合は、引き上げ幅が同じであってもS&P 500指数を辛うじてアウトパフォームする程度にとどまった。

汚名返上効果は、ESGへのアプローチの見直しを投資家に迫るだろう。バリュー株投資家が業績回復の可能性を見極めて割安な銘柄に投資するように、投資家はESGスコアが低くても責任ある行動を通じて汚名を返上しようとしている企業を探し出すべきである。

もちろん、外部機関が提供するESG格付にも一定の価値がある。企業が抱えるESG問題の現状を理解するのに役立つからだ。しかし、それらは企業が行動をどのように変えていくか、あるいは株式のリターンにどのような影響が生じるかといったことを予測する上ではあまり参考にならない。効果的な「ESG改善企業」戦略を執行する上で、ESG問題に関するファンダメンタルなリサーチや企業への積極的なエンゲージメント活動が不可欠なのはそれが理由である。

新興国市場: ESG改善企業の宝庫

ESG改善企業は世界中で見つかるが、新興国市場ではとりわけ豊富だ。新興国の企業は先進国の同業他社よりもESG格付が低くなりがちで、格付を全く得ていない企業も比較的多い。その結果、投資家にとって改善の可能性を秘めた多くの企業を発掘する機会がある。

中国のセメント・メーカーであるコンチ・セメント(安徽海螺水泥)はその好例だ。同社は情報開示が標準以下のレベルであるため、ESG格付がCCCとなっている。しかし、ABのリサーチによれば、同社はセメント生産に要するエネルギー消費量がBBBの格付を得ている同業他社よりも28%少ない。現在の格付が低いのは透明性が乏しいことが理由だが、優れたエネルギー効率が認識された場合に格付が引き上げられる可能性が反映されていない。ABはコンチ・セメントに対し、投資家として、どのようにデータを開示すればESG格付の引き上げにつながり得るか助言を行った。

ロシアの鉱業会社ノリリスク・ニッケルは、大量の排出物が原因でCCCという低いESG格付を付与されていた。しかし、MSCI の格付は過去5年間の平均値に基づくもので、設備の改修や老朽化した精錬施設の閉鎖などに関する計画は考慮されていなかった。同社に対しエンゲージメント活動を行っていた投資家は、そうした変化を察知することができた。MSCI が2017年12月にノリリスク・ニッケルのESG格付をBに引き上げるかなり前から、同社は排出物を大幅に削減していたのだ。

これらの例は、単なる慢性的なESG劣等生企業とそこから脱却しようとしている企業を区別することの必要性や、それを行うためにはファンダメンタルなリサーチや他の投資家より一歩進んだ知見が重要であることを物語っている。それは努力する価値のあることだと思われる。潜在的なリターンを犠牲にせずに真の社会的改善を促したいと考える投資家は、ESGに関する問題を解消する決意を持っていながらも、それが株価に反映されていない企業を探し出すべきである。

当資料は、アライアンス・バーンスタイン・エル・ピーのCONTEXTブログを日本語訳したものです。

オリジナルの英語版はこちら

本文中の見解はリサーチ、投資助言、売買推奨ではなく、必ずしもアライアンス・バーンスタイン(以下、「AB」)ポートフォリオ運用チームの見解とは限りません。本文中で言及した資産クラスに関する過去の実績や分析は将来の成果等を示唆・保証するものではありません。

当資料は、2018年9月20日現在の情報を基にアライアンス・バーンスタイン・エル・ピーが作成したものをアライアンス・バーンスタイン株式会社が翻訳した資料であり、いかなる場合も当資料に記載されている情報は、投資助言としてみなされません。当資料は信用できると判断した情報をもとに作成しておりますが、その正確性、完全性を保証するものではありません。また当資料の記載内容、データ等は作成時点のものであり、今後予告なしに変更することがあります。当資料で使用している指数等に係る著作権等の知的財産権、その他一切の権利は、当該指数等の開発元または公表元に帰属します。当資料中の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。アライアンス・バーンスタインおよびABはアライアンス・バーンスタイン・エル・ピーとその傘下の関連会社を含みます。アライアンス・バーンスタイン株式会社は、ABの日本拠点です。

当資料についてのご意見、コメント、お問い合せ等はjpmarcom@editalliancebernsteinまでお寄せください。

「個人の資産運用」カテゴリーの最新記事

「個人の資産運用」カテゴリーでよく読まれている記事

アライアンス・バーンスタインの運用サービス

アライアンス・バーンスタイン株式会社

金融商品取引業者 関東財務局長(金商)第303号

https://www.alliancebernstein.co.jp/

- 加入協会

-

一般社団法人投資信託協会

一般社団法人日本投資顧問業協会

日本証券業協会

一般社団法人第二種金融商品取引業協会

当資料についての重要情報

当資料は、投資判断のご参考となる情報提供を目的としており勧誘を目的としたものではありません。特定の投資信託の取得をご希望の場合には、販売会社において投資信託説明書(交付目論見書)をお渡ししますので、必ず詳細をご確認のうえ、投資に関する最終決定はご自身で判断なさるようお願いします。以下の内容は、投資信託をお申込みされる際に、投資家の皆様に、ご確認いただきたい事項としてお知らせするものです。

投資信託のリスクについて

アライアンス・バーンスタイン株式会社の設定・運用する投資信託は、株式・債券等の値動きのある金融商品等に投資します(外貨建資産には為替変動リスクもあります。)ので、基準価額は変動し、投資元本を割り込むことがあります。したがって、元金が保証されているものではありません。投資信託の運用による損益は、全て投資者の皆様に帰属します。投資信託は預貯金と異なります。リスクの要因については、各投資信託が投資する金融商品等により異なりますので、お申込みにあたっては、各投資信託の投資信託説明書(交付目論見書)、契約締結前交付書面等をご覧ください。

お客様にご負担いただく費用

投資信託のご購入時や運用期間中には以下の費用がかかります

- 申込時に直接ご負担いただく費用…申込手数料 上限3.3%(税抜3.0%)です。

- 換金時に直接ご負担いただく費用…信託財産留保金 上限0.5%です。

- 保有期間に間接的にご負担いただく費用…信託報酬 上限2.068%(税抜1.880%)です。

その他費用:上記以外に保有期間に応じてご負担いただく費用があります。投資信託説明書(交付目論見書)、契約締結前交付書面等でご確認ください。

上記に記載しているリスクや費用項目につきましては、一般的な投資信託を想定しております。費用の料率につきましては、アライアンス・バーンスタイン株式会社が運用する全ての投資信託のうち、徴収するそれぞれの費用における最高の料率を記載しております。

ご注意

アライアンス・バーンスタイン株式会社の運用戦略や商品は、値動きのある金融商品等を投資対象として運用を行いますので、運用ポートフォリオの運用実績は、組入れられた金融商品等の値動きの変化による影響を受けます。また、金融商品取引業者等と取引を行うため、その業務または財産の状況の変化による影響も受けます。デリバティブ取引を行う場合は、これらの影響により保証金を超過する損失が発生する可能性があります。資産の価値の減少を含むリスクはお客様に帰属します。したがって、元金および利回りのいずれも保証されているものではありません。運用戦略や商品によって投資対象資産の種類や投資制限、取引市場、投資対象国等が異なることから、リスクの内容や性質が異なります。また、ご投資に伴う運用報酬や保有期間中に間接的にご負担いただく費用、その他費用等及びその合計額も異なりますので、その金額をあらかじめ表示することができません。上記の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。