インフレ、金利、成長率といったマクロ経済の動向は現在、世界各国で大きく異なっている。しかし、そうした各国の経済状況は、グローバル株式投資における国別配分の判断基準とすべきではない。投資家は企業の所在地にとらわれず、最も有望な長期的成長の源泉を探し出さなければならない。

2022年の世界的な市場混乱の中で、まったく同じ状況に直面した地域はひとつもない。多くの国々でインフレが進んだが、物価上昇が比較的緩やかな国もあれば、そうでなかった国もある。同様に、利上げの規模や景気後退をめぐる懸念の強さも一様ではない。

米国は連邦準備制度理事会(FRB)による積極的な金融引き締めを受け、他の国よりも早期かつ急激に金利サイクルの痛みを味わっている。欧州ではインフレ率が米国を上回っているが、エネルギー危機で中央銀行の行動が複雑になり、景気後退のリスクが拡大している。対照的に、日本では2022年も低インフレ、緩和的な金融政策、円安が続いた。一方、中国はゼロ・コロナ政策の影響が残る中、住宅セクターに関するリスクに対処しつつ、経済成長の再加速を試みている。

トップダウン型の国別配分には問題あり

こうした環境下、グローバル株式投資を行う投資家は、国や地域それぞれのマクロ環境を反映した地域別エクスポージャーを構築したいという誘惑に駆られるかもしれない。だが、このようなトップダウン型のアプローチには、3つの理由で問題がある。第1に、マクロ経済の先行きを予想することは非常に難しい。第2に、マクロ経済のトレンドが必ずしも株式市場のリターンに反映されるとは限らない。第3に、グローバル化の巻き戻しが加速しているとはいえ、多くの企業は売り上げを国内市場に依存していない。

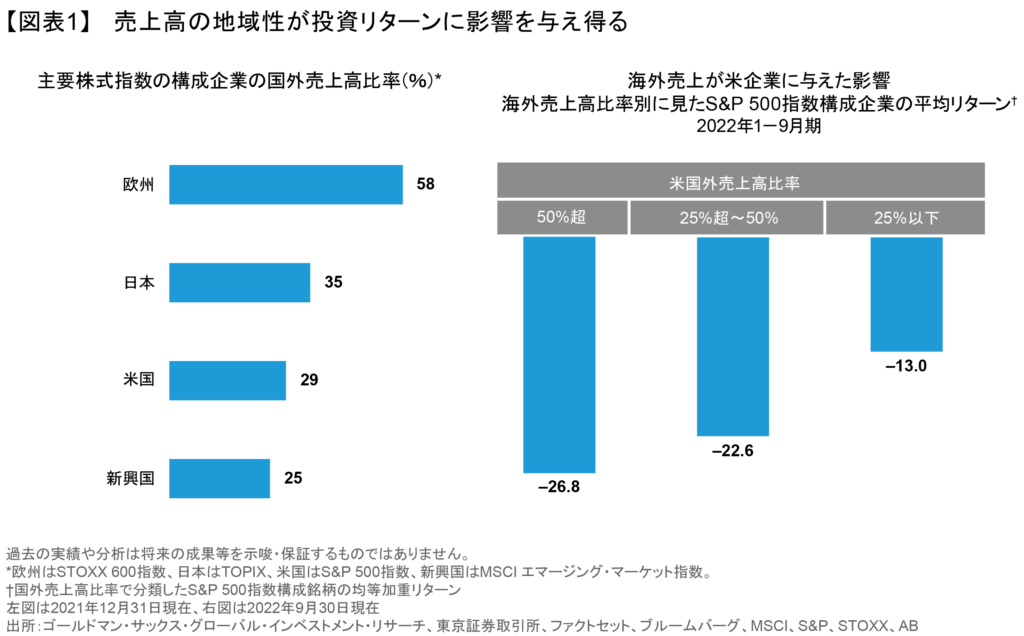

欧州企業は売上高の58%を域外から得ている(図表1、左図)。日本や米国の企業も、海外での販売がかなりの割合に上る。その結果、多くの場合、売上高や利益の成長見通しは、国内のインフレ率や国内総生産(GDP)よりも、グローバルな業界のダイナミクスに左右される。しかも、2022年は米ドルが大幅に上昇しため、為替エクスポージャーも業績に大きな影響を与えている。

足元の株式市場のパフォーマンスには、こうした傾向が反映されている。例えば、S&P500指数構成銘柄のうち、米国外の売上高が50%を超える企業の株価は、2022年初めから9月までに26.8%下落した(図表1、右図)。この下落率は、海外売上高比率が25%以下の国内型米企業の倍以上である。米ドル高により、米国外での売上高を米ドル建てに換算すると目減りすることがその背景にある。

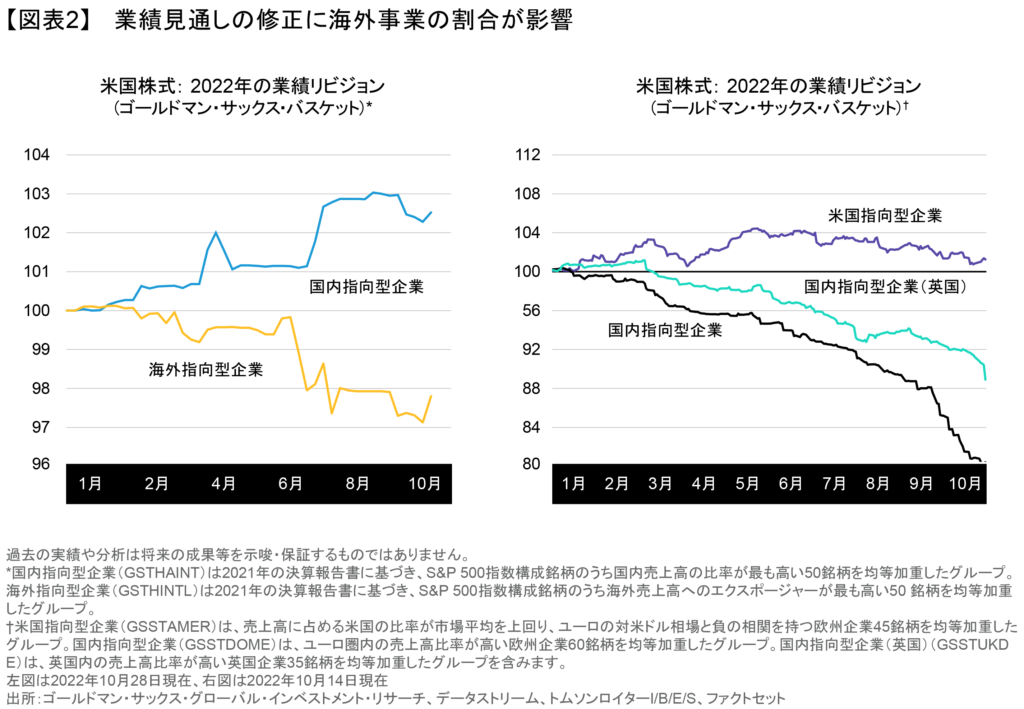

業績見通しの修正は、事業の地域別構成比も大きな要因となっているようだ。ゴールドマン・サックスのデータによると、国内事業の比率が高い米国企業の多くは業績見通しを引き上げているのに対し、海外事業の比率が高い場合は引き下げている企業が多い(次ページの図表2、左図)。欧州ではこのパターンが逆になり、国内中心の企業の業績見通しが悪化している一方、米国事業の比率が高い企業は見通しが好転している(図表2、右図)。

潜在的な成長源泉を見つけ出す

為替相場はすぐに方向が変わるし、その影響も一定しない。実際、2022年11月下旬には、米国のインフレ率が鈍化したことで、FRBが利上げペースを和らげる可能性があるとの見方が高まり、米ドルの下落が始まった。企業の長期的な成長力を評価する際には、幅広いファンダメンタルズ分析の1要素として為替エクスポージャーを組み入れる必要がある。

しかし、そのようなマクロ経済に関する不透明感が高い状況下でも、次のように、さまざまな安定的な成長源泉を見つけ出すことができる。

米国事業の割合が高く、成長している米国外の企業:

米国事業の割合が高い欧州系企業は、明らかに米ドル高の恩恵を受けている。しかし、為替レートが追い風になっているだけでは投資の理由とはならない。主要なビジネスが力強く成長する可能性を持っていなくてはならない。ケータリング事業が良い例だ。英国に本社を置くコンパス・グループは企業、教育機関、医療機関などによるフードサービス需要がコロナ禍後に拡大した米国で大きな存在感を示している。それに加え、米ドルで得ている売り上げを英ポンドに換算すれば利益が押し上げられる。

効率性改善に寄与する企業:

ロボットなどのテクノロジーは、コスト削減を目指す企業の取り組みを支える重要な役割を果たす。そうした製品やサービスの需要は、景気変動に影響されない構造的な成長が期待できる。日本のファナックはファクトリー・オートメーション分野で世界をリードする企業で、2022年は円安も追い風となった。また、米国で薬価上限規制が強まり製薬会社が効率性を高める方法を模索する中(以前の記事 『製薬業界はイノベーションで薬価規制を克服へ~ヘルスケア銘柄の投資分析~』ご参照)、ノースカロライナ州ダーラムに本社を置くIQVIAホールディングスは、製薬会社の研究開発(R&D)コスト抑制に貢献できる臨床試験関連サービスを提供している。

コロナ禍からの回復が追い風になる企業:

コロナ禍からの回復が進む中、さまざまな投資機会が生まれている。タイは海外旅行の回復に伴い復活しつつある医療ツーリズムで人気を集めている。バンコク・ドゥシット・メディカル・サービシスは、国内及び海外の患者に医療サービスを提供するタイの病院グループで、内需・外需ともに拡大している。また、世界100カ国に販売網を持つ米国の旅行鞄メーカーであるサムソナイトも、旅行需要の回復による恩恵を受けている。同社は各地域で売上高が力強く拡大し、米ドル高によるマイナス効果を相殺している。

これらは、国内のマクロ環境に左右されない強靭な成長企業の一部にすぎない。今日の不透明な経済環境において、為替変動がもたらすリスクと機会を取り入れながら長期にわたって安定的に収益を拡大できる企業でポートフォリオを構築するには、明確で規律ある戦略が必要となる。こうしたポートフォリオの地域別アロケーションは、国内のマクロ動向とはほとんど関係がない。それは、国境を越えたビジネスの成長ダイナミクスに注目する真にグローバルな投資であると言える。

当資料は、アライアンス・バーンスタイン・エル・ピーのCONTEXTブログを日本語訳したものです。

オリジナルの英語版はこちら

本文中の見解はリサーチ、投資助言、売買推奨ではなく、必ずしもアライアンス・バーンスタイン(以下、「AB」)ポートフォリオ運用チームの見解とは限りません。本文中で言及した資産クラスに関する過去の実績や分析は将来の成果等を示唆・保証するものではありません。

当資料は、2022年11月28日現在の情報を基にアライアンス・バーンスタイン・エル・ピーが作成したものをアライアンス・バーンスタイン株式会社が翻訳した資料であり、いかなる場合も当資料に記載されている情報は、投資助言としてみなされません。当資料は信用できると判断した情報をもとに作成しておりますが、その正確性、完全性を保証するものではありません。当資料に掲載されている予測、見通し、見解のいずれも実現される保証はありません。また当資料の記載内容、データ等は作成時点のものであり、今後予告なしに変更することがあります。当資料で使用している指数等に係る著作権等の知的財産権、その他一切の権利は、当該指数等の開発元または公表元に帰属します。当資料中の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。アライアンス・バーンスタイン及びABはアライアンス・バーンスタイン・エル・ピーとその傘下の関連会社を含みます。アライアンス・バーンスタイン株式会社は、ABの日本拠点です。

当資料についてのご意見、コメント、お問い合せ等はjpmarcom@editalliancebernsteinまでお寄せください。

「株式」カテゴリーの最新記事

「株式」カテゴリーでよく読まれている記事

アライアンス・バーンスタインの運用サービス

アライアンス・バーンスタイン株式会社

金融商品取引業者 関東財務局長(金商)第303号

https://www.alliancebernstein.co.jp/

- 加入協会

-

一般社団法人投資信託協会

一般社団法人日本投資顧問業協会

日本証券業協会

一般社団法人第二種金融商品取引業協会

当資料についての重要情報

当資料は、投資判断のご参考となる情報提供を目的としており勧誘を目的としたものではありません。特定の投資信託の取得をご希望の場合には、販売会社において投資信託説明書(交付目論見書)をお渡ししますので、必ず詳細をご確認のうえ、投資に関する最終決定はご自身で判断なさるようお願いします。以下の内容は、投資信託をお申込みされる際に、投資家の皆様に、ご確認いただきたい事項としてお知らせするものです。

投資信託のリスクについて

アライアンス・バーンスタイン株式会社の設定・運用する投資信託は、株式・債券等の値動きのある金融商品等に投資します(外貨建資産には為替変動リスクもあります。)ので、基準価額は変動し、投資元本を割り込むことがあります。したがって、元金が保証されているものではありません。投資信託の運用による損益は、全て投資者の皆様に帰属します。投資信託は預貯金と異なります。リスクの要因については、各投資信託が投資する金融商品等により異なりますので、お申込みにあたっては、各投資信託の投資信託説明書(交付目論見書)、契約締結前交付書面等をご覧ください。

お客様にご負担いただく費用

投資信託のご購入時や運用期間中には以下の費用がかかります

- 申込時に直接ご負担いただく費用…申込手数料 上限3.3%(税抜3.0%)です。

- 換金時に直接ご負担いただく費用…信託財産留保金 上限0.5%です。

- 保有期間に間接的にご負担いただく費用…信託報酬 上限2.068%(税抜1.880%)です。

その他費用:上記以外に保有期間に応じてご負担いただく費用があります。投資信託説明書(交付目論見書)、契約締結前交付書面等でご確認ください。

上記に記載しているリスクや費用項目につきましては、一般的な投資信託を想定しております。費用の料率につきましては、アライアンス・バーンスタイン株式会社が運用する全ての投資信託のうち、徴収するそれぞれの費用における最高の料率を記載しております。

ご注意

アライアンス・バーンスタイン株式会社の運用戦略や商品は、値動きのある金融商品等を投資対象として運用を行いますので、運用ポートフォリオの運用実績は、組入れられた金融商品等の値動きの変化による影響を受けます。また、金融商品取引業者等と取引を行うため、その業務または財産の状況の変化による影響も受けます。デリバティブ取引を行う場合は、これらの影響により保証金を超過する損失が発生する可能性があります。資産の価値の減少を含むリスクはお客様に帰属します。したがって、元金および利回りのいずれも保証されているものではありません。運用戦略や商品によって投資対象資産の種類や投資制限、取引市場、投資対象国等が異なることから、リスクの内容や性質が異なります。また、ご投資に伴う運用報酬や保有期間中に間接的にご負担いただく費用、その他費用等及びその合計額も異なりますので、その金額をあらかじめ表示することができません。上記の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。