新型コロナウイルス感染拡大をきっかけに、各国の中央銀行に求められる役割に構造的な変化が起きている。いまや、ウイルスと戦うための後方支援こそが金融政策の最優先の目標となっており、そのために債券利回りを当面の間はゼロに釘付けにすることになりそうだ。

中央銀行の役割の変化

中央銀行は長きにわたって主に 3つの役割を果たしてきた。それは、インフレ率の低位安定(物価の安定)、金融機能の安定性の確保、政府の財政支出の支援(マネタイゼーション)だ。これらの異なる役割の優先度は時代とともに変化してきたし、全てを同時に達成できない局面もしばしばあった。例えば、世界金融危機以前の30年間は、ほとんどの中央銀行はもっぱら「物価の安定」に焦点を当ててきた。しかし、そのアプローチ故に、大恐慌以来最大の金融危機を引き起こすこととなり、中央銀行は、どの程度の優先度をもって取り組んでいるのかは明言しないものの、金融の安定性を重視するようになった。

政府の財政支払いを中央銀行が支援することは、ごく一部の極端な事例を除き(ベネズエラ、ジンバブエなど)、ここ数十年はあまり大々的には行われなかった。しかし、歴史をさかのぼれば、特に戦時中などは中央銀行が政府の財政支出の資金調達を支援することも多かった。したがって、新型コロナウイルスに対処するために各国中央銀行が政府の資金調達を支援し、債券利回りの上昇を抑止して財政運営の維持を図るよう行動することは、特段驚くべきことではない。

危機に突入するにはやや悪いタイミングだった

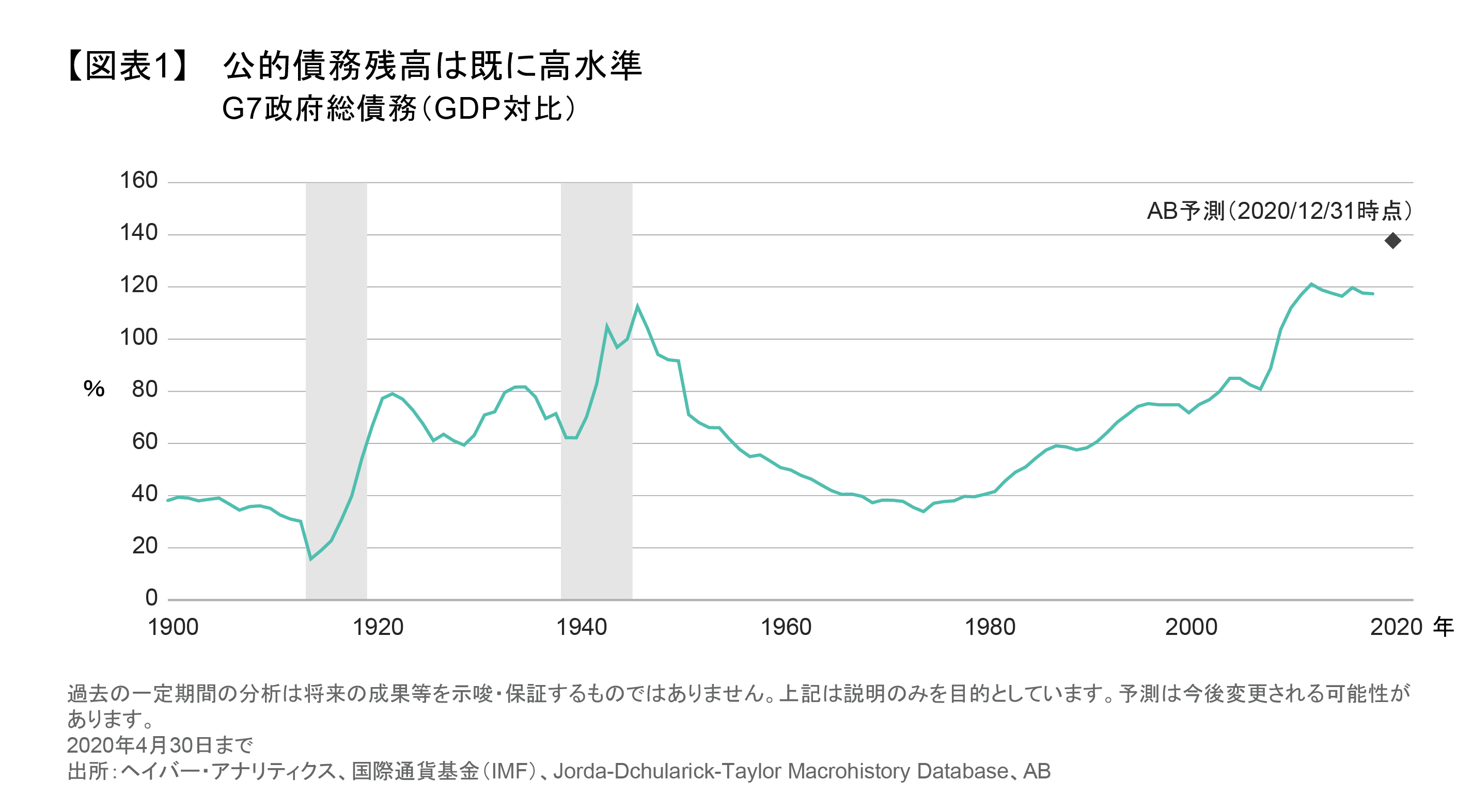

新型コロナウイルスの感染拡大は、公的部門のバランスシートの状態が既にあまり良くないタイミングで発生しており、各国財務状況は更に悪化すると見込まれる。2019年末の時点で、G7(注)の政府債務は国内総生産(GDP)の120%近くに達しており、第一次世界大戦や第二次世界大戦の末期を上回っていた。2020年は財政赤字が増加する一方で経済活動の鈍化が見込まれており、政府債務はGDPの140%程度になるとみている(図表1)。

最近まで、この「140%」という数字は、持続的な財政運営ができなくなる水準と考えられていた。例えば、欧州の債務危機が始まった当初のギリシャの債務残高の対GDP比は146%だ。しかし、金利の水準がその後に大幅に低くなったため、このような高水準の債務比率でも財政は維持不可能とは考えられなくなった。主要先進国が支払い能力を維持するためには、どの程度の低金利環境が必要なのだろうか。

財政健全度が安定するにはどの程度の低金利が必要とされるのか

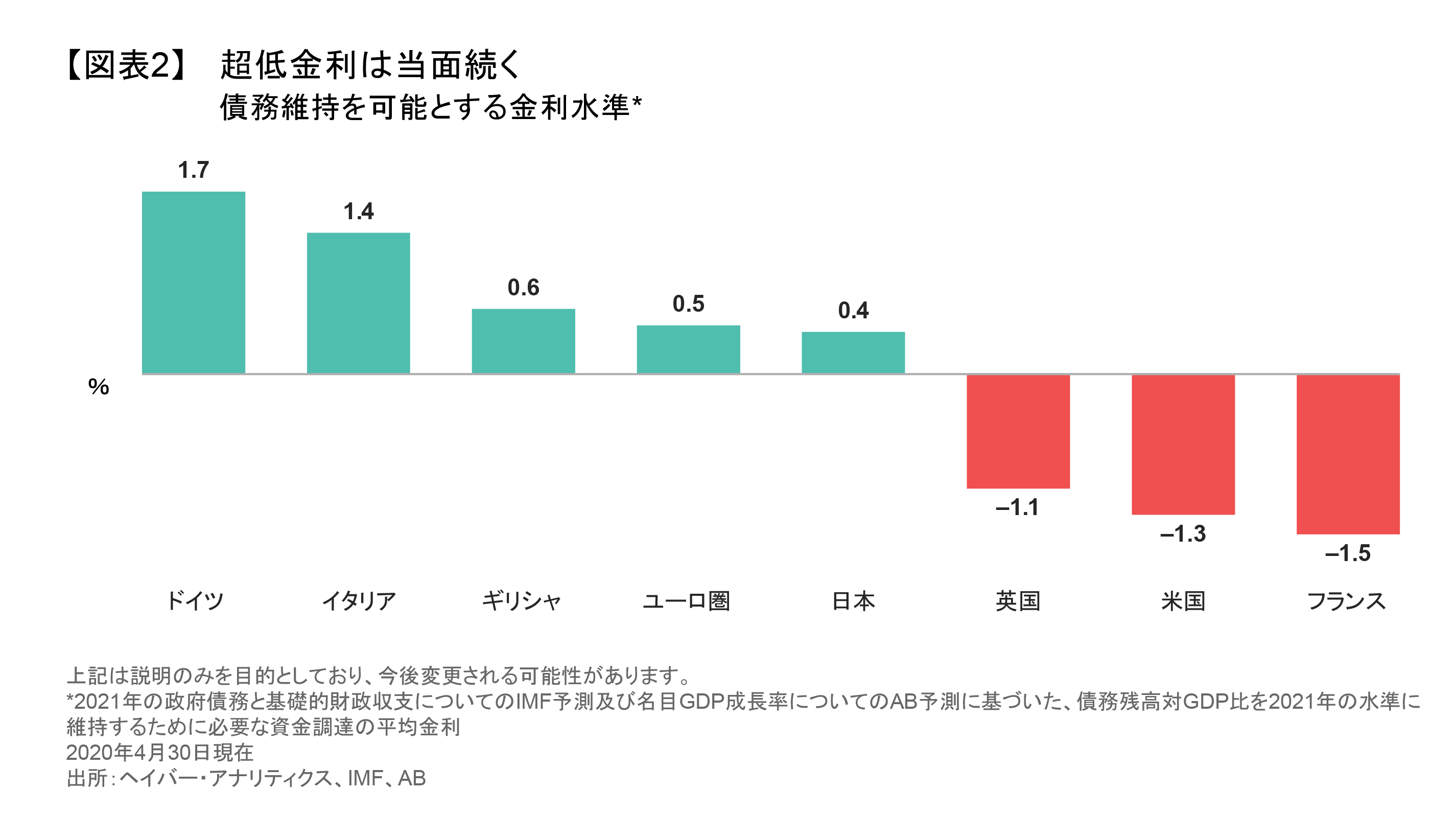

この点を探るために、一部の先進国の「債務安定化金利(DSIR)」という考え方を用いてみた。これは、GDPに対する債務残高比率を安定させるために必要な資金調達の平均金利を逆算した数値となる。モデルは、政府債務の水準、基礎的財政収支(利払いを除く)、名目 GDP 成長率の予想パスという 3 つの変数に基づく。バイアスがあまりかかっていない現状を示すため、政府債務と基礎的財政収支についてはIMFの2021年予測を、名目GDP成長率についてはアライアンス・バーンスタイン(以下、「AB」)独自の予測を使用した(図表2)。

ABの推計では、DSIRの水準はドイツで1.7%と高い一方、英国では-1.1%、米国では-1.3%、フランスでは-1.5%など国によって幅があった。ひとつ注意をお願いしたいのは、この結果をもって、米国が政策金利をマイナスに押し下げる必要があるということではない点だ(ABは米国のマイナス金利政策実施の可能性は低いと考えている)(以前の記事『The Market and Negative US Rates: Right Idea, Wrong Tool』(英語)ご参照)。しかし、平均的な資金調達コストが非常に低く抑えられない限り、米国を含むこれらの国の政府債務は雪だるま式に増加することになる。中央銀行には、然るべく低金利維持の役目が割り振られたわけだ。

足元では、多くの中央銀行が大規模な国債購入プログラムを開始もしくは再開し、場合によってはその規模を拡大した。これは世界金融危機の時の政策対応と似ているが、大きな違いもある。米連邦準備制度理事会は2020年3月と4月だけで1.5兆米ドルもの国債を購入した。これは世界金融危機時代には4年かかった高水準であり、しかも今後もさらに規模は拡大される見込みだ。また、以前とは態度が変わり、中央銀行は国債購入と政府の資金調達コストとの関連性についてより公然と話すようになった。

財政政策と金融政策のハーモニー

政府の財政赤字を引き受けている(マネタイズしている)ことをはっきり認めようとする中央銀行はほぼないだろうが、現実には既に実施に移されていることだし、必要ともされている。戦時中と同じように、中央銀行は現在、金融政策と財政政策の区別を曖昧にし、両者を実質的に結びつけざるを得ない。

やがて、政府と有権者は、非常に高水準に膨れ上がった公的債務にどう対処するのが良いかの決断を強いられることになるだろう。デフォルトして踏み倒す、緊縮財政を強いて歳出を切り詰める、インフレ率を上昇させて債務を実質的に目減りさせるなどの選択肢が考えられる。あるいは、現代貨幣理論(MMT)が提唱するように、政府債務は重要ではないとみて単に先送りするかもしれない。いずれにしろそれはもっと先の話であり、当面は金利と債券利回りが低水準を維持するということがポイントだ。

足元、各国中央銀行は債券利回りを抑制する能力と意欲の両方を明確に示してきた。世界経済見通しがかつてなく不確実なものになっている一方で、どうやら金利水準がゼロに釘付けされ、いくつかの地域ではマイナスで維持されることだけは、かなり確度が高そうだ。この状態はコロナ危機を脱したあとも、しばらく続くことになるだろう。

(注) G7の構成国は、カナダ、フランス、ドイツ、イタリア、日本、英国、米国。

当資料は、アライアンス・バーンスタイン・エル・ピーのCONTEXTブログを日本語訳したものです。

オリジナルの英語版はこちら

本文中の見解はリサーチ、投資助言、売買推奨ではなく、必ずしもアライアンス・バーンスタイン(以下、「AB」)ポートフォリオ運用チームの見解とは限りません。本文中で言及した資産クラスに関する過去の実績や分析は将来の成果等を示唆・保証するものではありません。

当資料は、2020年4月27日現在の情報を基にアライアンス・バーンスタイン・エル・ピーが作成したものをアライアンス・バーンスタイン株式会社が翻訳した資料であり、いかなる場合も当資料に記載されている情報は、投資助言としてみなされません。当資料は信用できると判断した情報をもとに作成しておりますが、その正確性、完全性を保証するものではありません。また当資料の記載内容、データ等は作成時点のものであり、今後予告なしに変更することがあります。当資料で使用している指数等に係る著作権等の知的財産権、その他一切の権利は、当該指数等の開発元または公表元に帰属します。当資料中の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。アライアンス・バーンスタイン及びABはアライアンス・バーンスタイン・エル・ピーとその傘下の関連会社を含みます。アライアンス・バーンスタイン株式会社は、ABの日本拠点です。

当資料についてのご意見、コメント、お問い合せ等はjpmarcom@alliancebernstein.comまでお寄せください。

「マクロ経済」カテゴリーの最新記事

「マクロ経済」カテゴリーでよく読まれている記事

BRICSの拡大:遠き旅路を歩む

BRICSが新たに6カ国をグループに呼び入れたことは、主要新興国にとって、世界における影響力を拡大するための重要な取り組みとなる。…

アライアンス・バーンスタインの運用サービス

アライアンス・バーンスタイン株式会社

金融商品取引業者 関東財務局長(金商)第303号

https://www.alliancebernstein.co.jp/

- 加入協会

-

一般社団法人投資信託協会

一般社団法人日本投資顧問業協会

日本証券業協会

一般社団法人第二種金融商品取引業協会

当資料についての重要情報

当資料は、投資判断のご参考となる情報提供を目的としており勧誘を目的としたものではありません。特定の投資信託の取得をご希望の場合には、販売会社において投資信託説明書(交付目論見書)をお渡ししますので、必ず詳細をご確認のうえ、投資に関する最終決定はご自身で判断なさるようお願いします。以下の内容は、投資信託をお申込みされる際に、投資家の皆様に、ご確認いただきたい事項としてお知らせするものです。

投資信託のリスクについて

アライアンス・バーンスタイン株式会社の設定・運用する投資信託は、株式・債券等の値動きのある金融商品等に投資します(外貨建資産には為替変動リスクもあります。)ので、基準価額は変動し、投資元本を割り込むことがあります。したがって、元金が保証されているものではありません。投資信託の運用による損益は、全て投資者の皆様に帰属します。投資信託は預貯金と異なります。リスクの要因については、各投資信託が投資する金融商品等により異なりますので、お申込みにあたっては、各投資信託の投資信託説明書(交付目論見書)、契約締結前交付書面等をご覧ください。

お客様にご負担いただく費用

投資信託のご購入時や運用期間中には以下の費用がかかります

- 申込時に直接ご負担いただく費用…申込手数料 上限3.3%(税抜3.0%)です。

- 換金時に直接ご負担いただく費用…信託財産留保金 上限0.5%です。

- 保有期間に間接的にご負担いただく費用…信託報酬 上限2.068%(税抜1.880%)です。

その他費用:上記以外に保有期間に応じてご負担いただく費用があります。投資信託説明書(交付目論見書)、契約締結前交付書面等でご確認ください。

上記に記載しているリスクや費用項目につきましては、一般的な投資信託を想定しております。費用の料率につきましては、アライアンス・バーンスタイン株式会社が運用する全ての投資信託のうち、徴収するそれぞれの費用における最高の料率を記載しております。

ご注意

アライアンス・バーンスタイン株式会社の運用戦略や商品は、値動きのある金融商品等を投資対象として運用を行いますので、運用ポートフォリオの運用実績は、組入れられた金融商品等の値動きの変化による影響を受けます。また、金融商品取引業者等と取引を行うため、その業務または財産の状況の変化による影響も受けます。デリバティブ取引を行う場合は、これらの影響により保証金を超過する損失が発生する可能性があります。資産の価値の減少を含むリスクはお客様に帰属します。したがって、元金および利回りのいずれも保証されているものではありません。運用戦略や商品によって投資対象資産の種類や投資制限、取引市場、投資対象国等が異なることから、リスクの内容や性質が異なります。また、ご投資に伴う運用報酬や保有期間中に間接的にご負担いただく費用、その他費用等及びその合計額も異なりますので、その金額をあらかじめ表示することができません。上記の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。