2023年7-9月期の世界的な株安は、先行きの不透明感を映し出すものだった。そこで、現在投資家が抱いているであろう大きな疑問をいくつかを取り上げてみたい。

多くの投資家は、現在の環境について少なからず懸念を抱いている。しかし、なかなか低下しないリスクに注意しながら株式への積極的な投資を続けるスタンスにも、十分な根拠があるとアライアンス・バーンスタイン(以下、「AB」)では考える。

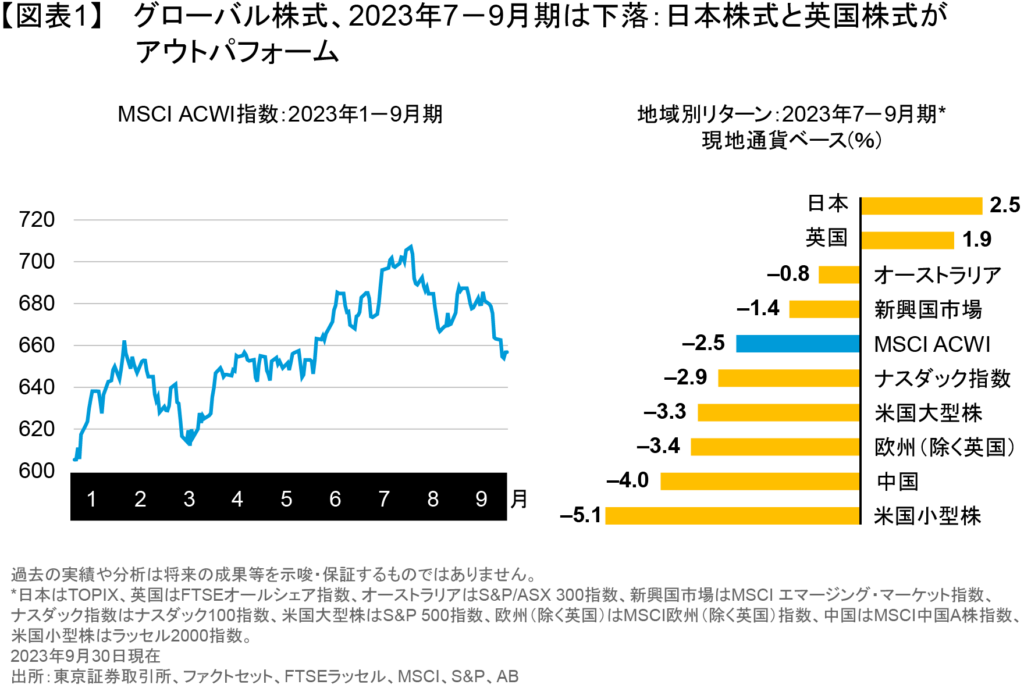

世界の株式市場は、7月に上昇したあと、8月と9月には下落した。MSCI オール・カントリー・ワールド・インデックス(ACWI)指数は当四半期、現地通貨ベースで2.5%下落し(図表1)、年初来の上げ幅を11.2%に縮小した。日本株は長年続いたデフレ脱却の恩恵を受けアウトパフォームしたが(以前の記事『日本株式: インフレがもたらす持続性のある投資機会』ご参照)、米国小型株はアンダーパフォームした。また、中国株は同国の成長鈍化に対する懸念から下落した(以前の記事『How to Invest in Stocks for the Next Phase of China’s Evolution』(英語)ご参照)。

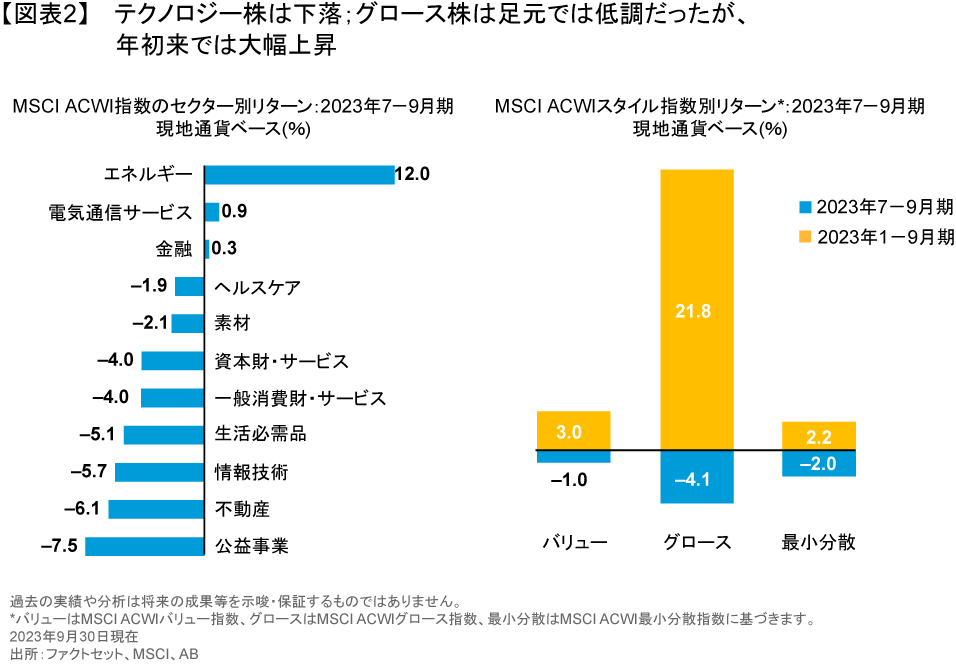

テクノロジー銘柄は、好調だった上半期から一転、下落した(図表2)。エネルギー銘柄は原油価格の高騰を受け、当四半期最も好調なセクターとなった。バリュー株や最小分散株の下げはグロース株ほどではなかったが、1月から9月の期間で見ると、グロース株は依然として他に大きな差をつけてアウトパフォームしている。

マクロ懸念とAI人気の綱引き

2023年の市場リターンは、相反するセンチメントが入り混じった難解な様相を呈している。投資家はマクロ経済の先行き不安と、一部の企業の成長を後押しする人工知能(AI)のポテンシャルに対する期待の間で板挟みになっている。7-9月期までは、特に米国ではAIへの熱狂が勝り、時価総額上位10社の大型銘柄がリターンを独占した。

振り子はマクロな問題の方へ揺り戻しているのだろうか。

インフレ率は低下しているものの、投資家は金利の高止まりが年初の予想より長期化する可能性が高いことをわかっている。このことは実質金利の上昇を意味し、通常は株式にとって悪材料となる。それでも、成長と政策のニュアンスには地域差がある。

新型コロナウィルスによる景気後退からの中国の回復は早かったが、同国への期待は急速に薄れている(以前の記事『鈍化する中国の経済成長を読み解く』ご参照)。この背景には、消費者や企業マインドの低下、住宅セクターの需給不均衡、景気刺激策に関し腰の重い政府の姿勢などがある。欧州では、欧州中央銀行が9月に利上げを実施したことから、ドイツの製造業が中国需要の低迷で冴えない中、地域経済の不振への懸念が高まっている。個人消費がしっかりしている米国でも(以前の記事『What Is It About the US Consumer?』(英語)ご参照)実態はぜい弱であり、学生ローン免除の打ち切りなどが消費を減少させる事態が発生すれば、この先の見通しは厳しいものとなる可能性がある。それでも、米連邦準備制度理事会(FRB)は9月に関しては金利を据え置き、直近の予想では景気のソフトランディングの可能性が高くなっている。

このような背景から、株式投資家は今、大きな問いを投げかけている。金利の高止まりが長期化することが見込まれる中で、なぜ株式に投資するのか。マクロ経済的なストレスの深刻化に備えるべきか、それともソフトランディングに備えるべきか。2023年の株式市場はごく一部の銘柄の動きに左右される相場だったが、その中で収益とバリュエーションのリスクをどのように評価したらいいのか。

なぜここで株式投資なのか

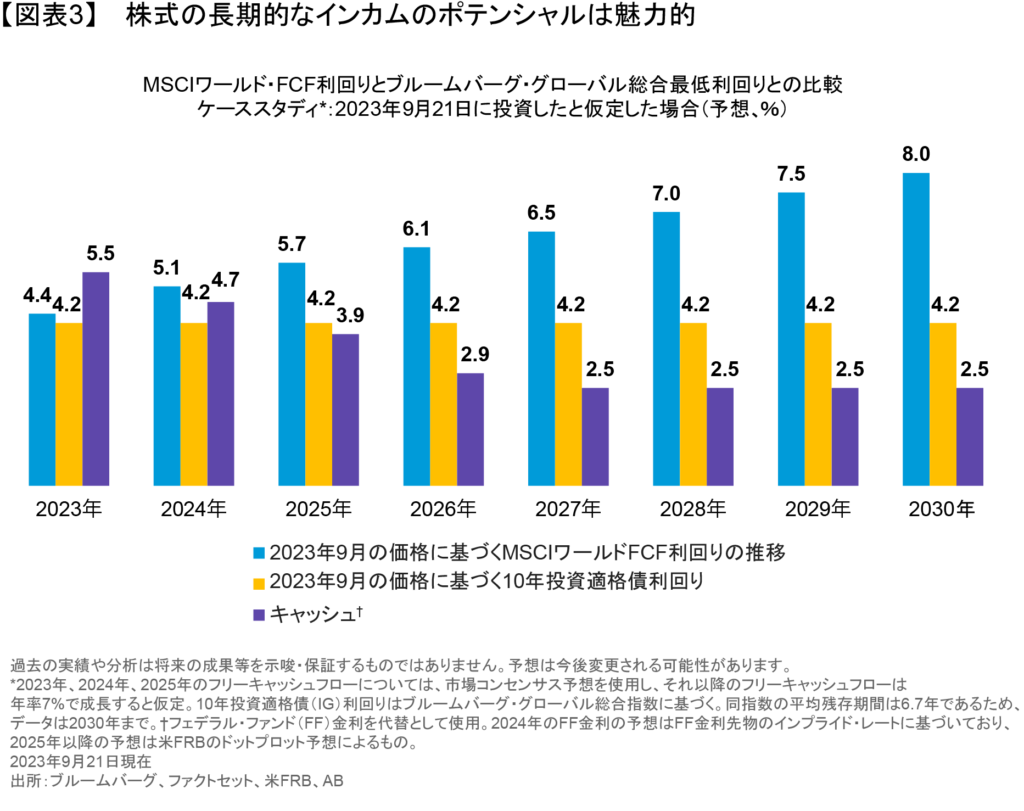

今日の市場では、投資家がリスク資産から逃避するのも無理からぬことである。米ドルならば短期金利でも5%以上のインカムがあるのに、なぜ株式でリスクを取らなくてはいけないのか。短期的にはこうした懐疑的な見方も合点がいく。だが長期指向の投資家にとっては、リスクフリーな道の選択は、大きな機会損失につながり得るとABでは考える。

株式は、昨今のインフレ下では多くの投資家が重視するインカムの源泉でもある。配当利回りが株式インカムの一般的な指標だが、長期投資の観点からはフリーキャッシュフロー(FCF)利回りの方が指標としてはより優れている。FCFとは、企業がすべての営業コストや投資キャッシュフローを控除した後に生み出す余剰キャッシュのことで、株主への分配や借金の返済、新たな設備投資などに自由に使えるお金の創出力を反映する。

今の時点では、グローバル株式のFCF利回りは社債やキャッシュ(図表3)を下回る。しかし、将来を見通せば、様相は異なる。市場コンセンサス予想に基づけば、FCF利回りがブルームバーグ・グローバル総合社債指数の利回りにほぼ追いつくにはわずか1年待てばよい。そして時間の経過とともに、その後の利回り格差は拡大していくとABでは予想している。

つまり、株式は同じ発行体の社債に比べてFCF利回りが時間と共に改善することがリサーチで示されている。投資家が長期的な財務目標を達成するためには、インフレを上回る実質リターンを実現させなくてはならないことから、こうした可能性を捉えることは極めて重要である。米FRBの予想では、現在の高金利が持続する可能性は低いため、投資としては株式と債券の両方がキャッシュよりも優れている。投資家は、再投資の際にリターンを維持するためにはよく考える必要がある。過去12年間、キャッシュがインフレ率を上回ったことはない。

マクロ経済のストレス増大に備える株式ポジション

2023年について言えば、経済は比較的落ち着いている。だが、国内総生産(GDP)成長率が鈍化し、市場のボラティリティが再び上昇すれば、投資家にとっては難しい局面となろう。

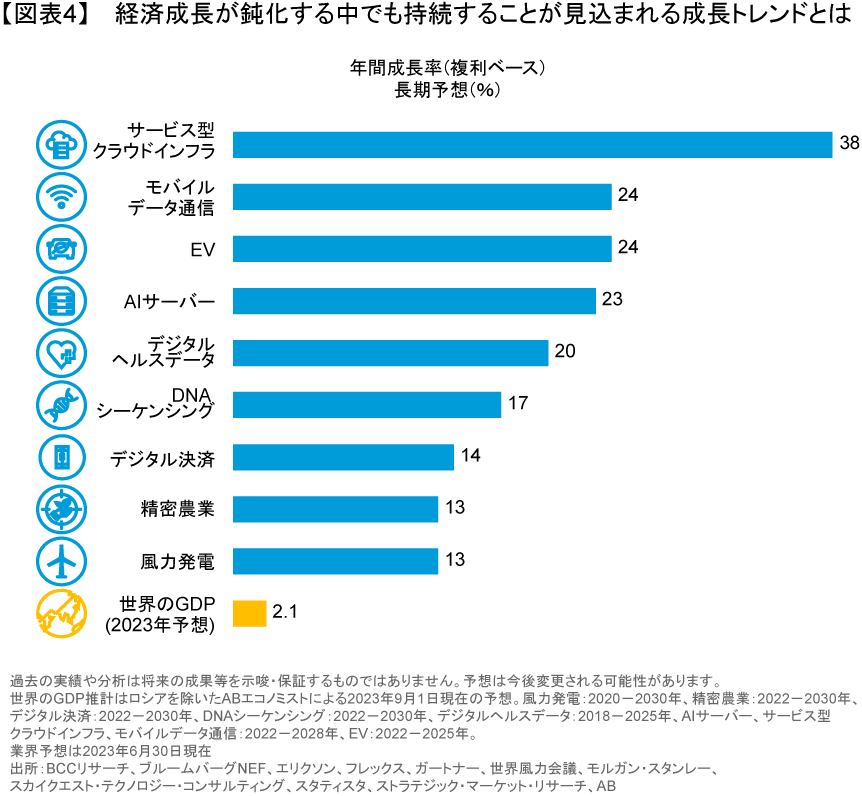

しかし、成長とは経済成長のことだけを指しているわけではない。投資家は、GDP成長率が鈍化しても、比較的急速な成長を続けそうなトレンドやテーマを見つけることができる。環境により配慮した世界へ向けたグローバルな取り組みが推進される中、代替エネルギーや電気自動車(EV)(図表4)などの産業を支援するために巨額の公的資金が投入されており、構造的な転換が起こりつつある。デジタル決済のグローバルな広がりは今後も衰えることはないだろうし、モバイルデータ・トラフィックは増加の一途をたどっている。ヘルスケアの分野では、DNAシーケンシングとデジタルヘルスデータが、この先数年で力強い成長を遂げようとしている。

同様に、公益事業や生活必需品といったセクターの銘柄だけがディフェンシブな資産である訳ではない。しっかりした競争優位性を持つ企業は、利益率を維持しやすい。強力なFCFを生み出し、無駄のないバランスシートで経営されている企業は、マクロ経済の低迷期を乗り切る柔軟性を持ち合わせている。アクティブ運用マネジャーが長期的に高いリターンを上げるためには、長期的なトレンドに支えられた分野での成長と、力強いファンダメンタルズを持つ企業による強靭性を追求することが有効であると考えている。

バリュエーションと利益:どちらが本当のリスクか?

マクロ経済のニュースが市場に影響を与えることはよくあるが、長期的な株式パフォーマンスは究極的には2つの変数の単純な関数である。すなわち、その企業の将来の利益またはキャッシュフロー(を現在値に割り戻した額)と、それに対して支払ってもよいと投資家が考えるプレミアムである。前者がいわゆるファンダメンタルズで、後者はバリュエーションを指す。

2023年に急騰した米国の超大型株の中には、事業の優位性やAIにおける主導的な地位によって、将来高い利益を生み出す可能性を持つ銘柄がある。しかし、そうした企業の利益は、飛びぬけて高くなっているバリュエーションを正当化できるのだろうか。時には可能かもしれない。しかし、正解は企業によって異なり、AIがもたらす利益の持続可能性を完全に理解するには、まだ時期尚早である。パッシブ運用によって無差別にあらゆる企業に投資している投資家にとっては、バリュエーション・リスクの方が利益低下のリスクよりも大きいと思われる。

2022年の弱気市場で見られたように、高いバリュエーションは痛みを伴う株価下落につながる可能性がある。特に高金利の下では、バリュエーションを注視する必要がある。このことは異なる株式スタイルだけでなく、同じスタイル内でも言える。金利上昇によって巨大企業のバリュエーションが揺らぎ始めれば、他の成長企業の魅力度が高まるかもしれない。現在の状況では、バリュエーション・リスクが低く、しっかりとした利益が見込める企業を幅広く探すことが特に重要だとABでは考えている。

投資家は、バリュエーションと利益のリスクのバランスをうまく取ることができるだろうか。結論として、それは可能である。さまざまな業界において、企業のバランスシートは全般的に過去の景気減速前よりもはるかに健全である。このことは、マクロ経済環境が悪化した場合でも業績の回復を支えることになるはずだ。有望な長期成長ポテンシャルを持ちながら、割安に評価されている銘柄は、さまざまなセクターに存在している。

ヘルスケア・セクターを例に取ってみよう。2023年の株価の推移が芳しくないため、米国のヘルスケア株は2024年の業績予想に基づく株価収益率では16.5倍で取引されており、これはS&P 500指数のバリュエーションに対して5.5%割安となっている。一方、このセクターは市場全体と比べて高いFCF利回りを提供している。アクティブ運用の投資家は、ヘルスケアの中でもリスクが高く利益率が低い中小型のバイオテクノロジー企業は避け、長期的な成長とディフェンシブな特性をしっかりと兼ね備えた銘柄に厳選投資することができる。

世界的に見て、バリュー株は2023年には人気を失っている。これらの銘柄は、市場全体に対して大幅に割安な水準で取引されており、景気後退の影響を受けやすいと考えられている。しかし、不況の影響を受けにくく、オンショアリング(国内回帰)やエネルギー転換、さらにはAIなどの長期的トレンドからメリットを享受できるバリュー株を見つけることはできる。テクノロジー・セクターでは、縁の下の力持ち的な製品やサービスを提供する、優良で利益率の高い企業の多くが、有名な大企業のようなリスクには直面せず、より有利なバリュエーションを提供している。

ごく一部の銘柄のパフォーマンスに左右されてきた2023年の市場では、こうしたタイプの企業に投資する戦略はこれまでのところ遅れを取ってきたかもしれないが、将来に向けて投資家により強固な基盤を提供し得るとABでは見ている。一部の銘柄に注目が集まっている時こそ、投資家はより広範な視点で、長期的なトレンドの恩恵を受け、景気後退の影響を受けにくい企業を探すべきであろう。そうした銘柄は、脚光を浴びることのないところで見つかるかもしれない。現在のような不透明性の高い市場環境においては、売上や利益の成長の源泉が異なる多様な企業の中からバリュエーションの魅力度が高いものを厳選し続けることこそが、短期的なリスクを軽減しつつ、株式の長期的なリターン創出力を手に入れることにつながるとABでは考える。

当資料は、アライアンス・バーンスタイン・エル・ピーのCONTEXTブログを日本語訳したものです。オリジナルの英語版はこちら。

本文中の見解はリサーチ、投資助言、売買推奨ではなく、必ずしもアライアンス・バーンスタイン(以下、「AB」)ポートフォリオ運用チームの見解とは限りません。本文中で言及した資産クラスに関する過去の実績や分析は将来の成果等を示唆・保証するものではありません。

当資料は、2023年10月2日現在の情報を基にアライアンス・バーンスタイン・エル・ピーが作成したものをアライアンス・バーンスタイン株式会社が翻訳した資料であり、いかなる場合も当資料に記載されている情報は、投資助言としてみなされません。当資料は信用できると判断した情報をもとに作成しておりますが、その正確性、完全性を保証するものではありません。当資料に掲載されている予測、見通し、見解のいずれも実現される保証はありません。また当資料の記載内容、データ等は作成時点のものであり、今後予告なしに変更することがあります。当資料で使用している指数等に係る著作権等の知的財産権、その他一切の権利は、当該指数等の開発元または公表元に帰属します。当資料中の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。アライアンス・バーンスタイン及びABはアライアンス・バーンスタイン・エル・ピーとその傘下の関連会社を含みます。アライアンス・バーンスタイン株式会社は、ABの日本拠点です。

当資料についてのご意見、コメント、お問い合せ等はjpmarcom@editalliancebernsteinまでお寄せください。

「株式」カテゴリーの最新記事

「株式」カテゴリーでよく読まれている記事

アライアンス・バーンスタインの運用サービス

アライアンス・バーンスタイン株式会社

金融商品取引業者 関東財務局長(金商)第303号

https://www.alliancebernstein.co.jp/

- 加入協会

-

一般社団法人投資信託協会

一般社団法人日本投資顧問業協会

日本証券業協会

一般社団法人第二種金融商品取引業協会

当資料についての重要情報

当資料は、投資判断のご参考となる情報提供を目的としており勧誘を目的としたものではありません。特定の投資信託の取得をご希望の場合には、販売会社において投資信託説明書(交付目論見書)をお渡ししますので、必ず詳細をご確認のうえ、投資に関する最終決定はご自身で判断なさるようお願いします。以下の内容は、投資信託をお申込みされる際に、投資家の皆様に、ご確認いただきたい事項としてお知らせするものです。

投資信託のリスクについて

アライアンス・バーンスタイン株式会社の設定・運用する投資信託は、株式・債券等の値動きのある金融商品等に投資します(外貨建資産には為替変動リスクもあります。)ので、基準価額は変動し、投資元本を割り込むことがあります。したがって、元金が保証されているものではありません。投資信託の運用による損益は、全て投資者の皆様に帰属します。投資信託は預貯金と異なります。リスクの要因については、各投資信託が投資する金融商品等により異なりますので、お申込みにあたっては、各投資信託の投資信託説明書(交付目論見書)、契約締結前交付書面等をご覧ください。

お客様にご負担いただく費用

投資信託のご購入時や運用期間中には以下の費用がかかります

- 申込時に直接ご負担いただく費用…申込手数料 上限3.3%(税抜3.0%)です。

- 換金時に直接ご負担いただく費用…信託財産留保金 上限0.5%です。

- 保有期間に間接的にご負担いただく費用…信託報酬 上限2.068%(税抜1.880%)です。

その他費用:上記以外に保有期間に応じてご負担いただく費用があります。投資信託説明書(交付目論見書)、契約締結前交付書面等でご確認ください。

上記に記載しているリスクや費用項目につきましては、一般的な投資信託を想定しております。費用の料率につきましては、アライアンス・バーンスタイン株式会社が運用する全ての投資信託のうち、徴収するそれぞれの費用における最高の料率を記載しております。

ご注意

アライアンス・バーンスタイン株式会社の運用戦略や商品は、値動きのある金融商品等を投資対象として運用を行いますので、運用ポートフォリオの運用実績は、組入れられた金融商品等の値動きの変化による影響を受けます。また、金融商品取引業者等と取引を行うため、その業務または財産の状況の変化による影響も受けます。デリバティブ取引を行う場合は、これらの影響により保証金を超過する損失が発生する可能性があります。資産の価値の減少を含むリスクはお客様に帰属します。したがって、元金および利回りのいずれも保証されているものではありません。運用戦略や商品によって投資対象資産の種類や投資制限、取引市場、投資対象国等が異なることから、リスクの内容や性質が異なります。また、ご投資に伴う運用報酬や保有期間中に間接的にご負担いただく費用、その他費用等及びその合計額も異なりますので、その金額をあらかじめ表示することができません。上記の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。