不透明な時代に株式市場の見通しを描くのは難しい。本稿では、今日の投資家が抱いているいくつかの大きな疑問について、アライアンス・バーンスタイン(以下、「AB」)の見解を紹介したい。

世界の株式市場は2023年に力強く上昇したが、投資家は多くの懸念を抱えたまま新年を迎えた。投資対象が極端に集中した2023年が終わり、マクロ経済の不透明感が続く中で、さまざまなシナリオに備えて株式へのアロケーションを検討しなくてはならない。

過去2年間は、株式市場は実質的に鏡写しのような展開をたどった。世界の株式市場の動きを示すMSCI オール・カントリー・ワールド・インデックス(ACWI)指数は2022年に18.4%下落した後、2023年は22.2%上昇した(米ドルベース)。しかし、その道筋は決して順調ではなかった。2023年前半は米国の銀行破綻に起因するボラティリティの高まりで、それまでの上昇が帳消しとなった。その後、8月初めにピークをつけた後、10月まで下落し、年末にかけて再び回復した(図表1)。2023年後半に見られた市場の変動は、マクロ経済の成長に対する投資家の信頼感の乏しさを反映しているとABは考えている。

日本株は、待ち望まれていたアベノミクスの効果がようやく現われたことに加え、過去20年にわたるデフレからの脱却や円安が経済や企業に恩恵をもたらしたことから、好調なパフォーマンスを示した(以前の記事『日本株式: インフレがもたらす持続性のある投資機会』ご参照)。新興国市場はアンダーパフォームし、特に中国株には厳しい1年となった。米国市場は、いわゆるマグニフィセント7と呼ばれる人工知能(AI)革命で大きな勝利を収めるとみられる巨大テクノロジー企業7社に投資が集中し(以前の記事『Market Concentration in Magnificent Seven Distorts Index Exposures』(英語)ご参照)、これら7銘柄だけで2023年のS&P 500指数のリターンへの寄与度の58%を占めた。

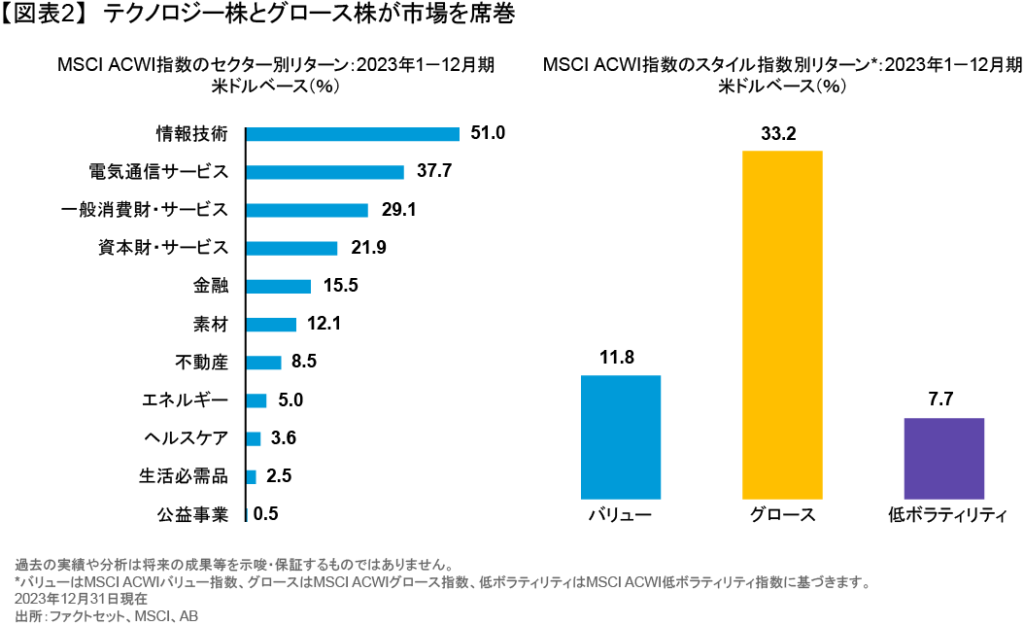

リターンがごく少数の銘柄に集中したことは、スタイルのパフォーマンスが偏っていることを映し出している。グロース株は33.2%上昇し、バリュー株や低ボラティリティ株をアウトパフォームした(米ドルベース)(図表2)。マグニフィセント7が属する情報技術及び一般消費財・サービスのセクターは、電気通信サービス・セクターとともに市場を席巻した。一方、特にアンダーパフォームしたのは公益事業、生活必需品、ヘルスケアのセクターだった。

AIにけん引された株式リターンの大きさは、不透明な経済見通しの中で利益成長を追求しようとする投資家の姿勢が強まっていることを示している。この緊張がどう解消されるかが、2024年の株式市場の行方や個別銘柄のパフォーマンスを左右する要因となりそうだ。それはまた、投資家が以下のような疑問を抱いている理由でもある。

1. 2024年のマクロ経済シナリオの予想レンジは?

インフレ圧力は2023年に世界的に緩和し、世界のマクロ経済成長を圧迫していた重しが取り除かれつつある。世界の失業率は歴史的に見ても低い水準にある。しかし、中央銀行は依然として慎重な姿勢を維持している。政策金利と債券利回りは今なお世界的に高水準にあり、2024年もしばらく高止まりする可能性が高い。利回りが低下するのはその後になりそうだ。

ABのエコノミストは、2024年の世界経済はソフトランディングすると予想している(以前の記事『【ABIQ】世界経済は減速へ。それでもソフトランディングに変わりなし』ご参照)。成長の鈍化によってインフレが抑制され、時間の経過とともに中央銀行は利下げに着手することが可能になりそうだ。しかし、どの地域も成長、インフレ、金融政策及び財政政策に関する独自の問題を抱えており、この予想から大きく外れる可能性もある。特に、中東やウクライナにおける戦争、米中の緊張といった地政学的リスクや米国の選挙などを踏まえれば、この予想には大きな下振れリスクもある。

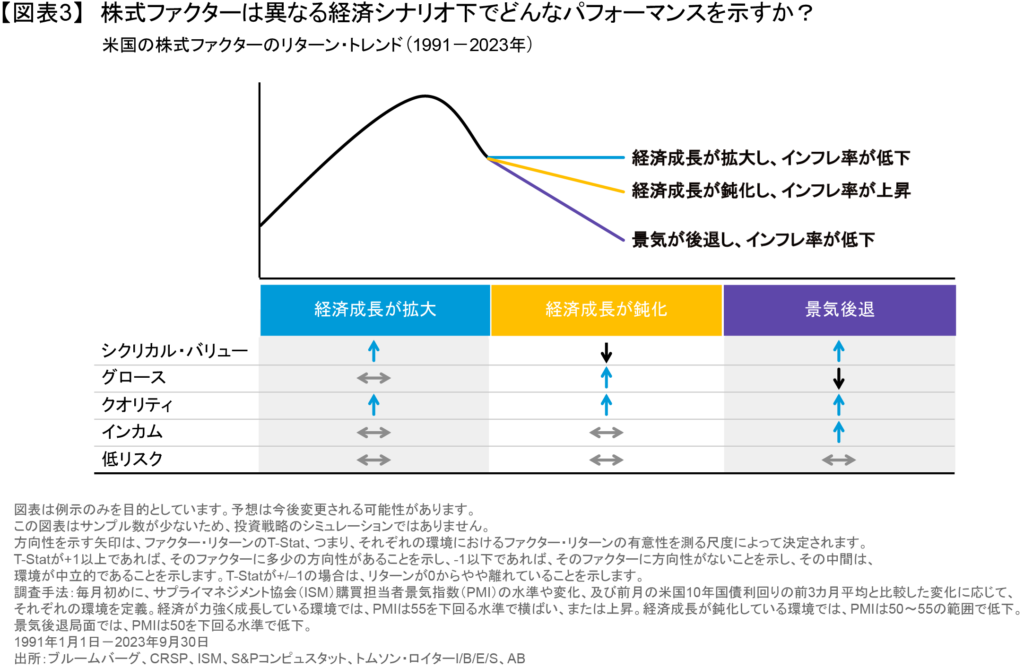

株式戦略が異なれば、こうした潜在的な結果に対する反応も異なる。1991年から2023年までのさまざまな経済シナリオに基づく米国株式のファクター・リターンに関するABのリサーチは興味深い(図表3)。経済成長が高まり、インフレ率が低下するシナリオでは、シクリカルなバリュー株が総じて好調に推移する一方で、グロース株はアンダーパフォームした。経済成長が弱く、インフレ率が上昇した場面では、グロースが良好なパフォーマンスを示した。しかし、ハードランディング、すなわち景気後退局面における過去のパフォーマンスは、高水準の利益や配当利回りを重視する戦略が最善の緩衝材になることを示唆している。

クオリティ・ファクターは、これら3つの環境すべてで好調なパフォーマンスを示した。インフレ率や金利が高い環境では、強じんな財務力を支えるバランスシートの強さと利益に重点を置くことで、質の高い銘柄から引き続き高いリターンが得られるとABでは考える。

2. 高インフレと高金利は株式リターンの大きな障害となるか?

高インフレの環境では、株式がインフレ率を上回るプラスの実質リターンを創出するには、名目ベースで高いリターンを得る必要がある。経済成長が圧迫されている場面では、それは株式ポートフォリオにとって高いハードルとなる。

歓迎すべきニュースは、インフレが落ち着きつつあることだ。ABのエコノミストは、2024年は世界のインフレ率が3.5%、米国は2.5%、欧州は2.2%になると予測している。それはここ数十年の水準よりは高いものの、新型コロナウイルスのパンデミック後に世界のインフレ率が7%を超えた2022年の極端な水準に比べればはるかに低い。

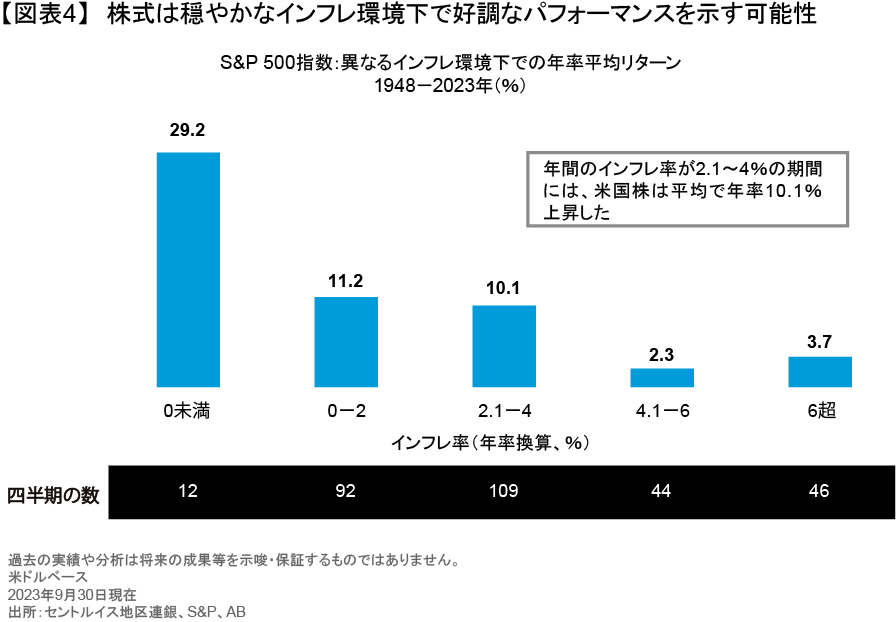

株式がプラスの実質リターンを実現できるかどうかは、インフレ率の水準が重要な意味を持つ。1948年から現在までの高インフレ期間を調べたところ、米国株は緩やかなインフレ環境下で良好なパフォーマンスを示していることが判明した(図表4)。インフレ率が2.1%~4.0%の場面では、S&P 500指数は年率リターンが平均で10.1%(米ドルベース)に達し、インフレ率を大幅に上回った。

違う角度から見る方法もある。インフレ率と金利が高い時期には、債券利回りも上昇する傾向がある。その結果、株式のリスク・プレミアム、つまり投資家が期待する無リスク金利に対する超過リターンが低下する。しかし、株式リスク・プレミアムが現在と同じ水準にあった1983~2008年には、S&P 500指数は年率10.2%(米ドルベース)という堅実なリターンを達成した(以前の記事『債券利回り上昇の中で、株式リスクを取る意義とは』ご参照)。

3. なぜマグニフィセント7に投資を集中すべきではないのか?

2023年はマクロ経済をめぐるリスクが市場を圧迫したが、生成AIは、生産性や利益力を著しく押し上げる可能性を秘めたテクノロジーのパラダイムシフトに対する投資家の熱気をかきたてた。その結果、アルファベット(グーグル)、アマゾン・ドット・コム、アップル、メタ・プラットフォームズ、マイクロソフト、エヌビディア、テスラのいわゆる「マグニフィセント7」が力強い上昇を演じた。これら7銘柄がS&P 500指数の時価総額に占める比率は、2023年末までに28%に達した。

もちろん、米国の超大型銘柄の中には素晴らしい企業もある。株式ポートフォリオはそれぞれの投資哲学に基づき、個々の銘柄を適切なウェイトで組み入れたり、除外したりする必要がある。 しかし、これらの銘柄の値動きには密接な相関関係があるため、7銘柄すべてに投資を積み上げている投資家は、このグループ全体に対するセンチメントが悪化した場合、大きな痛手を被る恐れがある。

また、超大型銘柄のリターンを押し上げているAI革命は、それらの企業間の競争激化につながり、利益に影響を与える可能性がある。AIはまだ実際にビジネスに使われ始めたばかりで、AI革命でどの企業が大きな勝利を収めるかを見極めるのも時期尚早だ(以前の記事『AIがもたらすテクノロジーのパラダイムシフトはまだ到来していない』ご参照)。過去におけるテクノロジーの転換期には、インフラに多額の投資をした企業が必ずしもそれを収益に結びつけ、最も大きな利益を得たとは限らない。

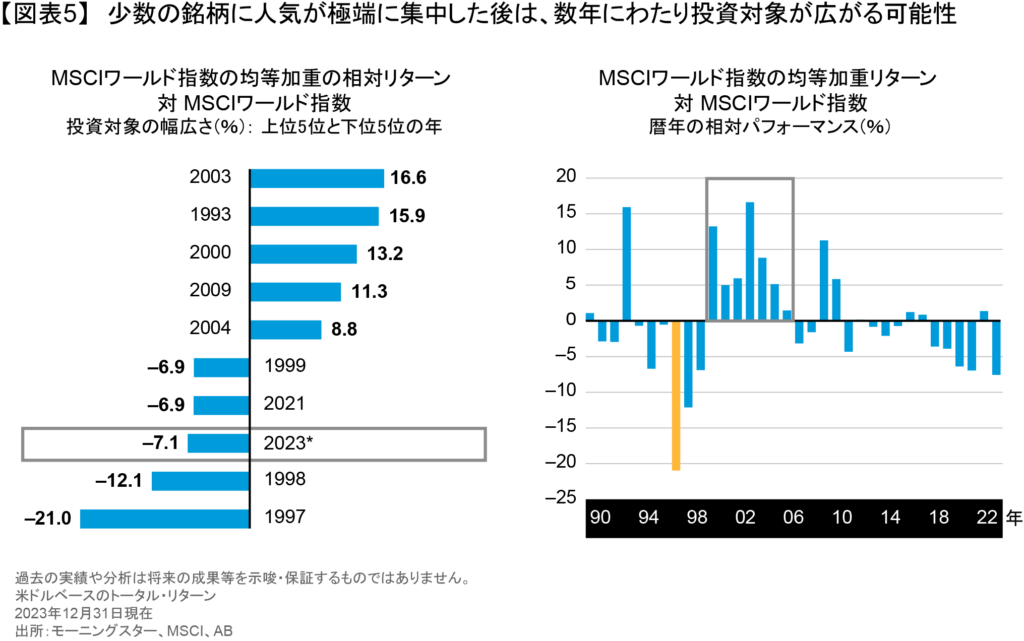

MSCIワールド指数構成銘柄を均等加重した指数は2023年に、時価総額加重平均した指数のパフォーマンスを7.1%下回った(図表5)。歴史を振り返れば、リターンがごく一部の銘柄に極端に集中した後に、市場全体で幅広く投資対象が広がれば、その動きが数年間続く可能性がある。それがいつ始まるかは誰も予測できないが、2023年にS&P 500指数構成銘柄の70%以上が市場全体をアンダーパフォームし、多くの銘柄のリターンがその企業の利益成長率を下回ったことを考慮すれば、マグニフィセント7の独断場がいつまでも続くとは考えにくい。

市場における投資の集中はアクティブ投資家にジレンマをもたらす。マグニフィセント7すべてを保有していないポートフォリオは、総じて市場全体をアンダーパフォームした。投資対象が集中している市場では、巨大銘柄に投資しないと決めただけで大幅なアンダーウェイトとなり、ベンチマーク・リスクが著しく高まる。これはポートフォリオ・マネジャーが取り組むべき戦略的課題である。

不透明な市場環境の中でどのようなポジションを取るか

2024年に入り、投資家は数多くのリスクに直面している。企業の業績見通しは下降しつつある一方で、株式のバリュエーションは市場の一部でやや割高な水準にあり、特に米国でその傾向が目立つ。マクロ経済の見通しについて確信を持つのは難しい。投資の集中も無視できない。地政学的リスクがもたらす潜在的な影響も予測しにくい。

こうした流動的な環境では、投資家はさまざまな株式戦略をバランスよく配分し、長期的な投資成果に焦点を当てる必要があるとABでは考える。そうすれば、単一のポートフォリオでは必ずしも実現できないさまざまな投資機会を生かすことにもつながり得る。質の高いビジネスモデルを持つ企業への投資を通じ、持続的な成長テーマをうまく捉えているポートフォリオは、厳しい経済環境においても良好なパフォーマンスを上げることができる。3~5年後にわたり着実な利益を見通すことのできるグロース企業への投資もパフォーマンスに貢献する可能性がある。なぜなら、短期的な見通しが立たないためにそうした企業の長期的な潜在力を市場が見落としているかもしれないからだ。

バリュー株は注目に値する。多くの投資家がバリュー株をアンダーウェイトとしてきたが、バリュー株は歴史的に、経済がソフトランディングしてもハードランディングしても良好なパフォーマンスを上げており、今日でもバランスの取れたアロケーションを実現する上で重要な役割を果たす。

ボラティリティが再び高まった場合、値動きのパターンが安定している質の高い銘柄を重視する戦略が、市場の下落による影響を和らげる効果がある。ボラティリティの低い戦略は、ディフェンシブな特性をアロケーションに加えることで、厳しい市場環境においても投資家が投資スタンスを維持するのに役立つ。

それぞれの投資家のリスク選好度によって、適切なバランスは異なる。しかし、ABの見方では、2024年の株式市場をうまく乗り切っていく上でカギを握るのは、単一のマクロまたは市場の結果に誤った確信を抱かないよう注意することだ。どんなタイプの株式ポートフォリオも、幅広いシナリオに対応できる適切な特性を持つ企業を見極めなければならない。そして投資家は、気まぐれな市場環境に対処できる適切な戦略的レシピを構築するため、アロケーションを見直さなくてはならないだろう。

当資料は、アライアンス・バーンスタイン・エル・ピーのCONTEXTブログを日本語訳したものです。オリジナルの英語版はこちら。

本文中の見解はリサーチ、投資助言、売買推奨ではなく、必ずしもアライアンス・バーンスタイン(以下、「AB」)ポートフォリオ運用チームの見解とは限りません。本文中で言及した資産クラスに関する過去の実績や分析は将来の成果等を示唆・保証するものではありません。

当資料は、2024年1月2日現在の情報を基にアライアンス・バーンスタイン・エル・ピーが作成したものをアライアンス・バーンスタイン株式会社が翻訳した資料であり、いかなる場合も当資料に記載されている情報は、投資助言としてみなされません。当資料は信用できると判断した情報をもとに作成しておりますが、その正確性、完全性を保証するものではありません。当資料に掲載されている予測、見通し、見解のいずれも実現される保証はありません。また当資料の記載内容、データ等は作成時点のものであり、今後予告なしに変更することがあります。当資料で使用している指数等に係る著作権等の知的財産権、その他一切の権利は、当該指数等の開発元または公表元に帰属します。当資料中の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。アライアンス・バーンスタイン及びABはアライアンス・バーンスタイン・エル・ピーとその傘下の関連会社を含みます。アライアンス・バーンスタイン株式会社は、ABの日本拠点です。

当資料についてのご意見、コメント、お問い合せ等はjpmarcom@editalliancebernsteinまでお寄せください。

「株式」カテゴリーの最新記事

「株式」カテゴリーでよく読まれている記事

アライアンス・バーンスタインの運用サービス

アライアンス・バーンスタイン株式会社

金融商品取引業者 関東財務局長(金商)第303号

https://www.alliancebernstein.co.jp/

- 加入協会

-

一般社団法人投資信託協会

一般社団法人日本投資顧問業協会

日本証券業協会

一般社団法人第二種金融商品取引業協会

当資料についての重要情報

当資料は、投資判断のご参考となる情報提供を目的としており勧誘を目的としたものではありません。特定の投資信託の取得をご希望の場合には、販売会社において投資信託説明書(交付目論見書)をお渡ししますので、必ず詳細をご確認のうえ、投資に関する最終決定はご自身で判断なさるようお願いします。以下の内容は、投資信託をお申込みされる際に、投資家の皆様に、ご確認いただきたい事項としてお知らせするものです。

投資信託のリスクについて

アライアンス・バーンスタイン株式会社の設定・運用する投資信託は、株式・債券等の値動きのある金融商品等に投資します(外貨建資産には為替変動リスクもあります。)ので、基準価額は変動し、投資元本を割り込むことがあります。したがって、元金が保証されているものではありません。投資信託の運用による損益は、全て投資者の皆様に帰属します。投資信託は預貯金と異なります。リスクの要因については、各投資信託が投資する金融商品等により異なりますので、お申込みにあたっては、各投資信託の投資信託説明書(交付目論見書)、契約締結前交付書面等をご覧ください。

お客様にご負担いただく費用

投資信託のご購入時や運用期間中には以下の費用がかかります

- 申込時に直接ご負担いただく費用…申込手数料 上限3.3%(税抜3.0%)です。

- 換金時に直接ご負担いただく費用…信託財産留保金 上限0.5%です。

- 保有期間に間接的にご負担いただく費用…信託報酬 上限2.068%(税抜1.880%)です。

その他費用:上記以外に保有期間に応じてご負担いただく費用があります。投資信託説明書(交付目論見書)、契約締結前交付書面等でご確認ください。

上記に記載しているリスクや費用項目につきましては、一般的な投資信託を想定しております。費用の料率につきましては、アライアンス・バーンスタイン株式会社が運用する全ての投資信託のうち、徴収するそれぞれの費用における最高の料率を記載しております。

ご注意

アライアンス・バーンスタイン株式会社の運用戦略や商品は、値動きのある金融商品等を投資対象として運用を行いますので、運用ポートフォリオの運用実績は、組入れられた金融商品等の値動きの変化による影響を受けます。また、金融商品取引業者等と取引を行うため、その業務または財産の状況の変化による影響も受けます。デリバティブ取引を行う場合は、これらの影響により保証金を超過する損失が発生する可能性があります。資産の価値の減少を含むリスクはお客様に帰属します。したがって、元金および利回りのいずれも保証されているものではありません。運用戦略や商品によって投資対象資産の種類や投資制限、取引市場、投資対象国等が異なることから、リスクの内容や性質が異なります。また、ご投資に伴う運用報酬や保有期間中に間接的にご負担いただく費用、その他費用等及びその合計額も異なりますので、その金額をあらかじめ表示することができません。上記の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。