2022年の金融市場は、複数のリスク・ファクターが絡み合うパズルになっている。2021年と違い「新型コロナウイルス」はそのピースの1つにすぎない。インフレの行方、利上げの影響、地政学リスクなど、数々の逆風に目配りする必要がありそうだ。ただし、リスク・ファクターには短期的な現象と長期的な構造変化が混じりあっている。著名投資家のウォーレン・バフェット氏はかつて「潮が引いたとき、誰が裸かわかる(You only find out who is swimming naked when the tide goes out)」と述べたが、本稿ではそれにならい「潮が引いた後」に残るファクターを潮と共に消えゆくファクターと峻別しながら考察したい。

結論としては、いくつかのリスク・ファクターとともに、量的緩和や経済再開による急成長も消えゆくファクターの方に入るということだ。パンデミック下においては、政策支援の恩恵をいかに最大化するかがポートフォリオ運営のポイントであった。しかしここから先は、投資先のファンダメンタルズの見極めが一層重要になりそうだ。

いつまで利上げを続けることができるか?

パンデミックについて我々は見誤っていた。当初、パンデミックは経済活動の需要面への悪影響が懸念されていたが、実は効率的な生産活動を破壊しインフレをもたらすことが明らかになり、金融市場は不意を打たれた感がある。物価安定は中央銀行の責務であるため、2021年には新興国を中心に各国中銀が金融緩和から引き締めへ急旋回を見せた。先進国でもノルウェー、ニュージーランド、英国はすでに利上げに舵を切っている。これまで「高圧経済」を掲げ、通常より高い物価上昇率を容認するとしてきた米国も、ついに利上げ組に加わる。アライアンス・バーンスタイン(以下、「AB」)では、米国は資産購入策を停止する2022年3月に利上げを開始するとみている。

過去の歴史をひもとくと、インフレ率が高い時期は金融資産のパフォーマンスが出にくいとされている。そもそも物価の上昇とはモノに対してカネの価値が低下している現象なので、キャッシュフローの塊である金融資産は実物資産に対して劣勢だということだ。そこに、中央銀行は金融緩和の縮小という、資産価格の下支え材料が弱まる政策をぶつけることになる。

今後については、複数の要因が異なる時間軸で作用し、利上げを正当化する根拠は弱まるとみている。短期的には、インフレの鎮静化だ。今般の物価上昇は上述のとおりパンデミックの余波と呼ぶべきもので、感染にサイクルがあるようにインフレ圧力も循環的なピークを越え、利上げを促す要因が弱まるのではないかとみられる。より長期的に働く要因は、為替変動を通じた経済のリバランスだ。米ドル円が2017年以来となる115円台で2022年をスタートしているように、ここ数年はおとなしかった為替市場が金融引き締めには反応を示し始めている。利上げ国に対する先読み的な通貨高は、必要以上に景気を傷める可能性を高めるため、年後半には各国で利上げに対する異論が出やすい環境になっている可能性もあるだろう。

「利上げだから債券は危険」は本当か?

利上げとインフレに焦点が当たる中、債券投資の有効性について整理する必要があるだろう。

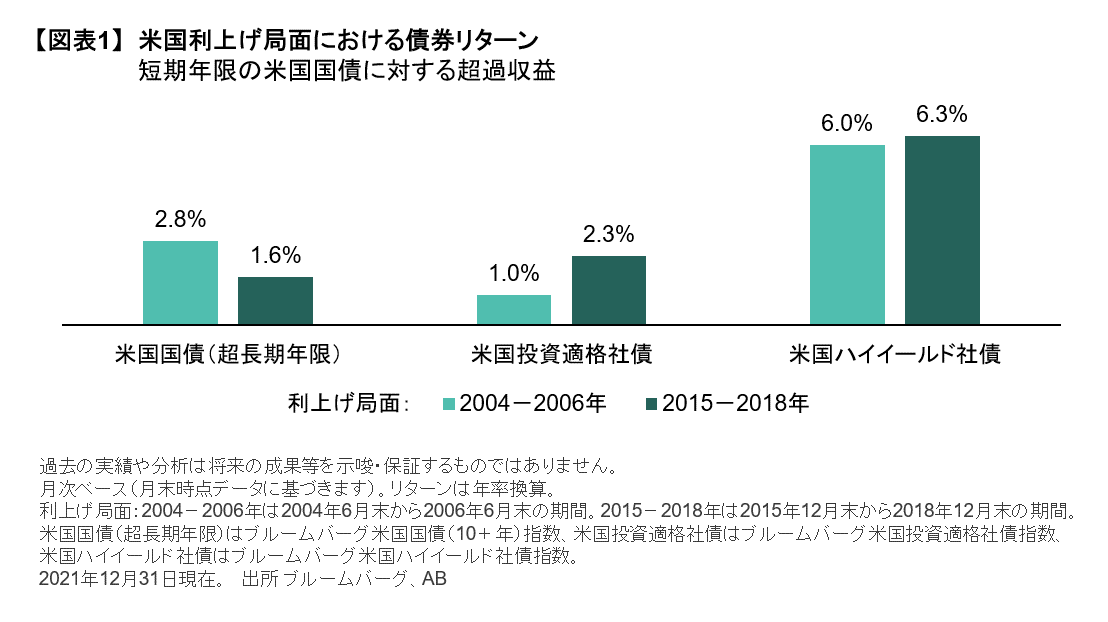

図表1は、直近2回の米国利上げ局面において、長期年限の米国国債、投資適格社債、ハイイールド社債のそれぞれが短期年限の米国国債(=低リスク運用)に対しどの程度の超過収益を上げたかを示したものだ。金融引き締めが進展するのに伴いリスク環境は頑健から脆弱に移っていくためか、直感的な金利上昇局面のイメージに反し、長期年限の国債は有利なパフォーマンスを示している。また、後述するが、利上げに至るまでに財務が改善していることが多いハイイールド社債は、過去の利上げ局面では他の債券セクターよりも良好なパフォーマンスであった。

長期国債のパフォーマンスについては、もう1つテクニカルな要素がある。国債利回りには経済成長率が影響を及ぼすが、その成長率が、2022年は前年の成長率と比べてかなり見劣りしそうなことだ。

2021年は近年まれに見る高成長の年であったことに加え、多くの国々で積極的な財政出動が成長に貢献した。しかし、2022年は必ずしも積極財政姿勢がみられない。したがって、これからの成長率は歴史的に高い比較対象と比べられることとなり、期待に対する下ぶれリスクも高くなる。水準的には潜在成長率以上の高成長が予想されてはいるが、それよりも金融市場は「思ったほどは伸びなかった」という失望に反応する可能性がある。心理学で言うプロスペクト理論(人間の価値の感じ方は、損失を嫌う傾向がある)のような効果が、金利の上昇を抑えやすいのではないだろうか。

インフレは続くのか:

サプライ・チェーンを乱したのはウイルスではなく人間?

物価動向にも触れておこう。2021年はインフレが懸念されたが、特に年後半は前月比でも物価が大きく上昇していた。未だ収束を見ないパンデミックがサプライチェーンの混乱や世界全体のサービス供給能力低下を引き起こしたといえそうだ。しかし、これについては、感染の拡大・縮小サイクルに影響を受けつつも、要因としては一時的なものであるとの見方が優勢である。

より長期的な要素はグローバリゼーションの後退にある。中国製部品の回避や、ロシアの軍事リスク増大など、米国の前トランプ政権時代からの流れである地政学的リスクの高まりが影響するところも大きい。パンデミック対応に注意を割かれるために外交のバランスが崩れ地政学的リスクも増してる。

2022年秋は、米国でバイデン政権の試金石となる中間選挙が行われる一方、中国でも共産党大会が開催され、習近平主席の3期目が正式決定する公算が高い。パンデミックで国民不満が溜まりやすい環境下では選挙で政権与党が敗北するケースが増えており、中国やロシアを筆頭に「政治一強」の国が存在感を増している。地政学リスクがヘッドラインを賑わせる可能性が増えそうだ。

政策支援がなくなる環境下で注目すべき市場は?

① ハイイールド債市場

ここまで、ネガティブな要因を多数指摘したが、投資の観点ではどこに注目すべきか?

金融政策・財政政策の大規模支援が縮小から引き締めに向かうのだから、投資対象の選別においては、低金利・カネ余りでなくなってもバリュエーションが正当化できるかがいっそう重要になるだろう。したがって第1に注目すべき候補として、パンデミックの環境を経てかえって強くなったセクターであるハイイールド債市場に注目したい。

現在は倒産企業が少なく、2021年のハイイールド債のデフォルト率は1%未満の低水準であった。2022年も1-2%にとどまる良好な環境を見通している。信用格付けの見直し動向を見ても、現在は格上げの件数が格下げ件数を大きく上回っている(図表2)。

背景には、ハイイールド企業の財務状況の改善がある。パンデミック後の低金利環境で企業は借入金の借り換えを進めつつ、設備投資には慎重姿勢を続けた。投資適格企業と比較してもパンデミック下では保守的な財務運営に徹した企業が散見されることに加え、もともと投資適格級だった企業がパンデミックによる環境悪化で一時的にハイイールドの格付けまで落ちていたような場合もある。必ずしも利回りが高い環境でなくとも、ハイイールド債はダウンサイドが限られておりインカム確保に好都合だ。

② 米国住宅市場

コロナ禍の環境を通じて状況が好転した市場として、米国の不動産市場が挙げられる。

米国の住宅価格は前年比で10%を優に超える上昇率であり、中でも郊外の一戸建て物件の価格が大きく上昇している。

この住宅価格の上昇は、短期的なカネ余りの現象ではなく、より長期的な動きも反映すると考えられる。それは、1980年から1995年の間に生まれた、いわゆるミレニアル世代と呼ばれる世代が住宅を購入する年齢に差し掛かっている構造要因に加え、パンデミックによる在宅勤務の増加もあり、住宅がポスト・コロナ社会における「ニューノーマル」側に立つ資産となっているからだ。こうした需給要因が住宅ローンを借りている家計の持ち家価格の上昇につながっており、住宅ローン金利が低いことも相まってローンの延滞率はパンデミック後の悪化からかなりの低水準にまで戻している。

住宅ローン担保証券の中には変動利付で高利回りの証券もあり、それらは利上げ環境下での投資としても申し分ない。

「長期的にリターンが出る投資の構築」への取り組み

これまで述べたように、インフレと経済成長がともに記録的に高い環境をもってしても、低金利から脱却するのはまったく容易ではない。利上げサイクルに移行した国々も多くは政策支援が後退方向にある局面であり、2022年の債券市場は異なる向きの風が同時に吹き付ける複雑な展開になりそうだ。市場の見方が一方向に偏りにくい局面は、アクティブ運用が真価を発揮しやすい。

本稿の最後に、アクティブ運用であればこそ投資家に付加価値をもたらすと考える2つの長期的なテーマについて言及したい。

人口が増え、生産性の改善余地が大きく、ゆえに金利も高い新興国の取り込み方は、長期目線では常に考えておかなくてはならない課題だ。しかし、グローバリゼーションのつまずきが続く中では、「新興国」という言葉で多くの国を一様にまとめる考え方は危険だ。パンデミック下の財政健全度、政治への信頼度、資源の保有状況、地域的な立ち位置といった多角的な観点から個別銘柄を分析する姿勢が重要だ。こうした複雑さこそが新興国のバリュエーションを割安にしており、逆に確かな分析で収益を上げるチャンスを増している。

また、本稿で挙げた主に経済的な要因からは離れ、地球資源の活用方法をリバランスする環境・社会・ガバナンス(ESG)の考え方はより長期的な性格を持つ。したがって、ESGに配慮する投資を目指すフローは堅調を保つだろう。しかし、投資家の期待はいつも目の前の投資成果にあり、この時間軸の違いを混同してはいけない。ESG投資を提供する運用会社は構造変化に対する頑健性をいかに合理的に投資に落とし込めるかを引き続き模索しつつ、長期的な要因と短期的なリターンの関係を冷静に分析すべきである。

当資料は、2022年1月27日現在の情報を基にアライアンス・バーンスタイン株式会社が作成した資料であり、いかなる場合も当資料に記載されている情報は、投資助言としてみなされません。当資料は信用できると判断した情報をもとに作成しておりますが、その正確性、完全性を保証するものではありません。また当資料の記載内容、データ等は今後予告なしに変更することがあります。当資料で使用している指数等に係る著作権等の知的財産権、その他一切の権利は、当該指数等の開発元または公表元に帰属します。アライアンス・バーンスタイン及びABはアライアンス・バーンスタイン・エル・ピーとその傘下の関連会社を含みます。アライアンス・バーンスタイン株式会社は、ABの日本拠点です。

当資料についてのご意見、コメント、お問い合せ等はjpmarcom@alliancebernstein.comまでお寄せください。

「債券」カテゴリーの最新記事

新たな環境の夜明け:インフレが債券投資に与える長期的な影響

高いインフレ率で経済が均衡する時代が来ているとしたら、これは、利回り、ボラティリティ、アクティブな債券投資にとって何を意味するのだろ…

「債券」カテゴリーでよく読まれている記事

アライアンス・バーンスタインの運用サービス

アライアンス・バーンスタイン株式会社

金融商品取引業者 関東財務局長(金商)第303号

https://www.alliancebernstein.co.jp/

- 加入協会

-

一般社団法人投資信託協会

一般社団法人日本投資顧問業協会

日本証券業協会

一般社団法人第二種金融商品取引業協会

当資料についての重要情報

当資料は、投資判断のご参考となる情報提供を目的としており勧誘を目的としたものではありません。特定の投資信託の取得をご希望の場合には、販売会社において投資信託説明書(交付目論見書)をお渡ししますので、必ず詳細をご確認のうえ、投資に関する最終決定はご自身で判断なさるようお願いします。以下の内容は、投資信託をお申込みされる際に、投資家の皆様に、ご確認いただきたい事項としてお知らせするものです。

投資信託のリスクについて

アライアンス・バーンスタイン株式会社の設定・運用する投資信託は、株式・債券等の値動きのある金融商品等に投資します(外貨建資産には為替変動リスクもあります。)ので、基準価額は変動し、投資元本を割り込むことがあります。したがって、元金が保証されているものではありません。投資信託の運用による損益は、全て投資者の皆様に帰属します。投資信託は預貯金と異なります。リスクの要因については、各投資信託が投資する金融商品等により異なりますので、お申込みにあたっては、各投資信託の投資信託説明書(交付目論見書)、契約締結前交付書面等をご覧ください。

お客様にご負担いただく費用

投資信託のご購入時や運用期間中には以下の費用がかかります

- 申込時に直接ご負担いただく費用…申込手数料 上限3.3%(税抜3.0%)です。

- 換金時に直接ご負担いただく費用…信託財産留保金 上限0.5%です。

- 保有期間に間接的にご負担いただく費用…信託報酬 上限2.068%(税抜1.880%)です。

その他費用:上記以外に保有期間に応じてご負担いただく費用があります。投資信託説明書(交付目論見書)、契約締結前交付書面等でご確認ください。

上記に記載しているリスクや費用項目につきましては、一般的な投資信託を想定しております。費用の料率につきましては、アライアンス・バーンスタイン株式会社が運用する全ての投資信託のうち、徴収するそれぞれの費用における最高の料率を記載しております。

ご注意

アライアンス・バーンスタイン株式会社の運用戦略や商品は、値動きのある金融商品等を投資対象として運用を行いますので、運用ポートフォリオの運用実績は、組入れられた金融商品等の値動きの変化による影響を受けます。また、金融商品取引業者等と取引を行うため、その業務または財産の状況の変化による影響も受けます。デリバティブ取引を行う場合は、これらの影響により保証金を超過する損失が発生する可能性があります。資産の価値の減少を含むリスクはお客様に帰属します。したがって、元金および利回りのいずれも保証されているものではありません。運用戦略や商品によって投資対象資産の種類や投資制限、取引市場、投資対象国等が異なることから、リスクの内容や性質が異なります。また、ご投資に伴う運用報酬や保有期間中に間接的にご負担いただく費用、その他費用等及びその合計額も異なりますので、その金額をあらかじめ表示することができません。上記の個別の銘柄・企業については、あくまで説明のための例示であり、いかなる個別銘柄の売買等を推奨するものではありません。